Сегодня достаточно важный день для европейской валюты. Да, вряд ли Европейский центральный банк повысит процентные ставки и внесет изменения в политику, однако сигналы о том, как регулятор будет действовать дальше и какие у него взгляды на все происходящее, а происходит достаточно много событий, требующих его вмешательства – от этого и зависит дальнейшее направление европейской валюты.

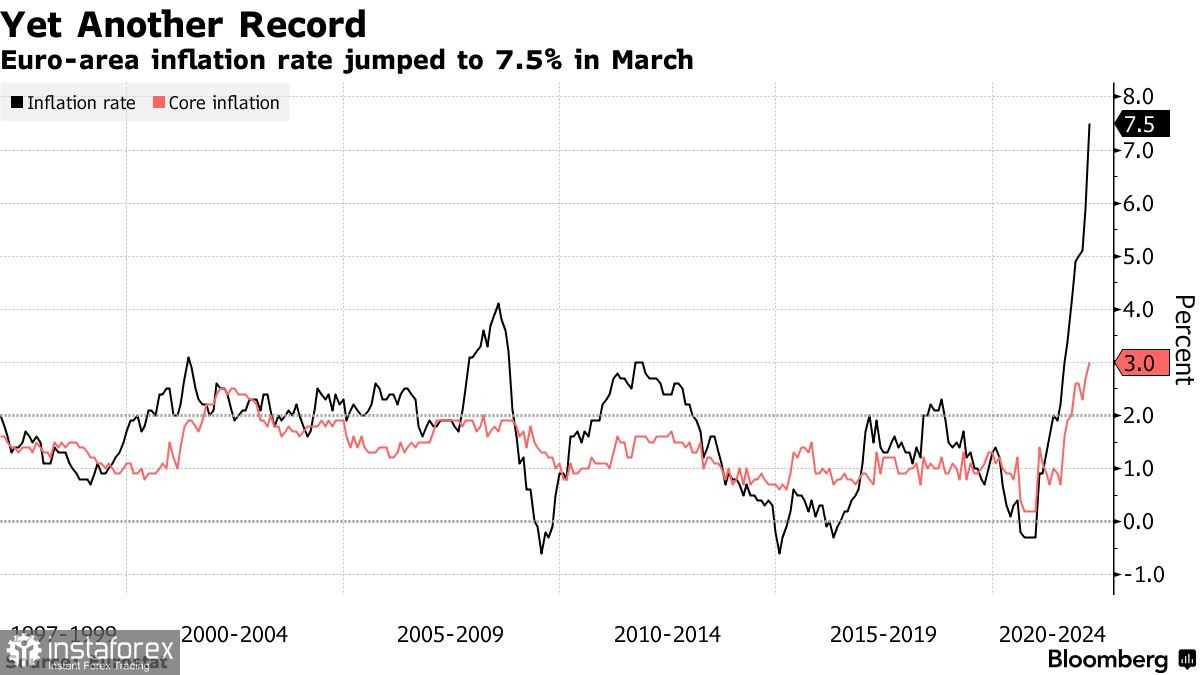

Низкий курс евро, конечно, позволяет еврозоне чувствовать себя более уверенно в текущих экономических потрясениях, особенно когда дела касаются экспорта и импорта товаров, однако сверхмягкая политика Центрального банка вместе с высокой инфляцией, выбравшейся за пределы 7,0% в еврозоне, могут нанести экономике куда больший вред. Ожидается, что сегодня Европейский центральный банк заявит о намерении продолжить более активное прекращение стимулирующих мер поддержки экономики, поскольку он отдает приоритет сдерживанию инфляции, а не растущим рискам для экономики, связанных прежде всего с событиями, происходящими на территории Украины.

Ожидается, что совет управляющих воздержится от важных решений на этом заседании, и, скорей всего, акцент будет сделан на июньское собрание, на котором новые прогнозы по экономике должны пролить свет на последствия российской спецоперации на территории Украины — это позволит более точно определить следующие шаги в отношении денежно-кредитной политики.

Напомню, что начиная с марта этого года официальные лица ЕЦБ неожиданно изменили свое отношение к проводимой политике, объявив о более быстром отказе от покупки активов на триллионы евро. Причиной этому стала высокая инфляция, которая подскочила до 7,5% – это почти в четыре раза превышает целевой уровень ЕЦБ. По словам главного экономиста Филипа Лейна, инфляционный пик может быть зафиксирован только летом в середине этого года, а это значит, что 7,5% – далеко не предел.

Совсем недавно Лагард заявила, что ЕЦБ отлично понимает значительные риски для экономического роста еврозоны. Высокие цены на энергоносители, рост цен на продукты питания и появившиеся проблемы в цепочках поставок наверняка приведут к более крупному росту инфляции, что потребует от регулятора активных действий в отношении денежно-кредитной политики. «Лучший способ сейчас справиться с неопределенностью — соблюдать принципы постепенности и гибкости», — отметила Лагард в своем недавнем выступлении. Но с учетом того, что доверие бизнеса и потребителей уже падает, а проблемы с энергоносителями в ЕС только начинаются, особенно учитывая отказ от российских энергоресурсов – все это приведет к дальнейшему ценовому давлению, а также спровоцирует рецессию в странах еврозоны, и в частности в Германии, где высока зависимость от импорта.

Опасения по поводу возможной стагфляции в еврозоне пока отметаются Европейскими политиками. Несмотря на разногласия по поводу того, как быстро необходимо нормализовать политику, среди чиновников ЕЦБ есть общее мнение, что программу покупки облигаций необходимо полностью свернуть в кратчайшие сроки.

Очень важно, что сегодня нам расскажет президент ЕЦБ Кристин Лагард. Пресс-конференция начнется чуть позже, после публикации решения по процентным ставкам. Как я отмечал выше, в прошлом месяце Лагард дала понять, что Управляющий совет намерен придерживаться курса монетарной нормализации, несмотря на происходящее в Украине. Скорей всего, подобного рода заявления прозвучат и сегодня, что будет сигналом в сторону покупок рисковых активов. Официальные лица также могут объявить о том, что программа покупки облигаций будет завершена к третьему кварталу того года – тогда же многие экономисты ожидают первых повышений процентных ставок со стороны ЕЦБ. Завершение покупки активов является ключом к определению того, когда депозитная ставка может быть поднята с -0,5%, где она находится с 2019 года. Но, поскольку политики продолжают подчеркивать важность гибкости подхода, вряд ли будет официально установлен более конкретный график внесения изменений в политику.

В США ситуация примерно такая же, однако там политика Центрального банка более понята. Совсем недавно были опубликованы данные по инфляции в США, которая также добралась до рекордного за последнее время уровня, что вынуждает Федеральную резервную систему действовать более агрессивно. По данным министерства труда США, индекс потребительских цен вырос до 8,5% (по сравнению с прошлым годом в марте) после скачка до 7,9% в феврале. Широко используемый индикатор инфляции вырос на 1,2% по сравнению с предыдущим месяцем, что стало самым большим приростом с 2005 года. Половину месячного роста обеспечили расходы на бензин, однако ожидаемо серьезный вклад в показатель внесли и цены на продукты питания. Экономисты прогнозировали рост CPI до 8,4% годовых и на 1,2% по сравнению с февралем. И хоть многие экономисты считают март пиком текущего инфляционного периода, однако геополитическая ситуация заставляет придерживаться и другого мнения.

Рекомендую для ознакомления:

Поможет ли американскому рынку начало сезона отчетности

Американская инфляция укрепляет доллар, давит на экономику и не оставляет ФРС выбора

Что касается технической картины пары EURUSD

Евро немного вырос перед сегодняшним заседанием ЕЦБ, однако геополитическая напряженность вокруг России и Украины продолжат оказывать достаточно серьезное давление на пару. Учитывая агрессивность политики ФРС, лучше всего ставить на дальнейшее укрепление доллара, однако многое может сегодня измениться после заявлений Кристин Лагард. Для возврата рынка под свой контроль покупателям евро необходим прорыв выше 1.0930, что позволит выстроить коррекцию к максимумам 1.0970 и 1.1010. В случае снижения торгового инструмента покупатели смогут рассчитывать на поддержку в районе 1.0840, как это было в конце прошлой недели. Ее пробой быстро столкнет торговый инструмент на минимумы 1.0810 и 1.0770.

Что касается технической картины пары GBPUSD

Резкий рост фунта вернул торговый инструмент к апрельским максимумам. Теперь покупателям рисковых активов необходимо как следует сосредоточиться на пробое и закреплении выше сопротивления 1.3165. Выход за пределы этого диапазона приведет к продолжению бычьего сценария и даст возможность к обновлению новых локальных максимумов в районе 32-й фигуры и в районе 1.3250. При возврате давления на торговый инструмент, скорей всего, покупатели предпочтут действовать более активно около 1.3090, но не исключено их появление уже в области 1.3115. Более крупная поддержка просматривается в районе 1.3060.