Медведи пары евро-доллар сегодня остановили своё наступление, позволив покупателям eur/usd организовать небольшую контратаку. Прежде всего это связано с так называемым «пятничным фактором». На этой неделе трейдеры достигли 5-летних ценовых минимумов, поэтому каждый дальнейший шаг в сторону юга (особенно в преддверии выходных) даётся продавцам с большим трудом. В период азиатской сессии пятницы южный импульс окончательно угас, после чего инициативу перехватили покупатели eur/usd.

В целом, долларовые быки взяли паузу по всему рынку: индекс доллара США отступил от двухлетнего максимума (103,69) и снизился в район 102-й фигуры. И хотя индекс по-прежнему находится на большой высоте, факт остаётся фактом: гринбек сегодня приостановил свой многодневный, стремительный рост, озадачив тем самым участников рынка. В том числе и трейдеров eur/usd, перед которыми возник вполне закономерный вопрос: является ли северный ценовой откат коррекцией или же пара сформировала ценовое дно? Открывать ли короткие позиции с текущих отметок или же занять выжидательную позицию, дабы не попасть в просадку?

Забегая вперёд следует отметить, что открывать какие-либо торговые позиции по паре eur/usd сегодня крайне рискованно. И тем более – лонги. Ведь сегодняшний ценовой откат обусловлен не только «пятничным фактором», когда трейдеры в массовом порядке фиксируют прибыль, но и релизом данных по росту апрельской инфляции в еврозоне. Инфляционные показатели в очередной раз продемонстрировали существенный рост, следуя многомесячным тенденциям.

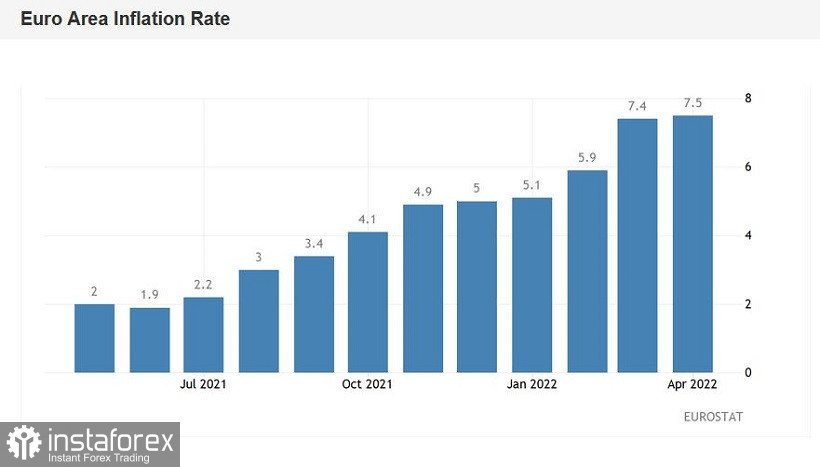

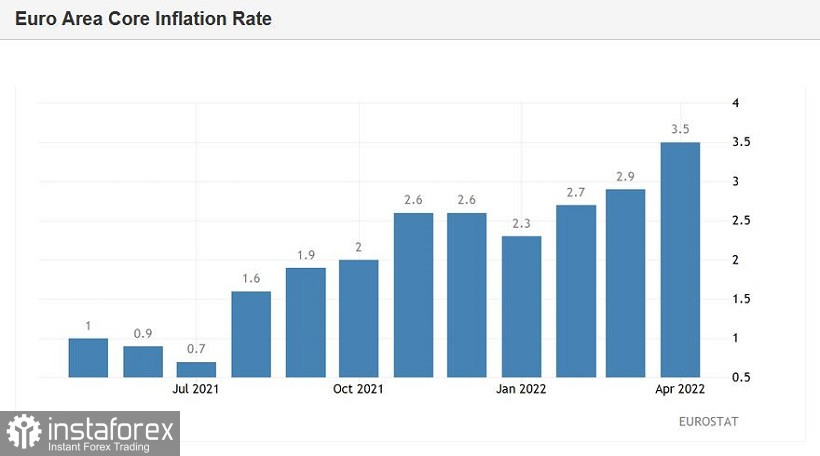

Так, общий индекс потребительских в апреле вырос до отметки 7,5% (в марте он был на уровне 7,4%). Это очередной исторический рекорд, то есть максимальное значение показателя за всю историю наблюдений (с 1997 года). Результат оказался выше прогнозов большинства экспертов: опрошенные агентством Reuters аналитики ожидали, что он остается на уровне 7,4%. В «зелёной зоне» оказался и стержневой индекс потребительских цен, без учёта волатильных цен на энергию и продукты питания. Он продемонстрировал сильную динамику, поднявшись до отметки 3,5% (с предыдущего значения 2,9%). Анализируя структуру релиза можно сделать вывод, что больше всего в странах еврозоны выросли цены на энергию. В этом месяце они увеличились на 38%. Цены на продовольствие, алкоголь и табачные изделия выросли на 6,5%. Стоимость услуг выросла на 3,3% по сравнению с 2,7% в марте.

Другими словами, европейская инфляция вновь продемонстрировала сильнейший рост, продолжая тенденции последнего полугодия. Благодаря сегодняшнему релизу пара «выкарабкалась» из области 4-й фигуры и поднялась до отметки 1,0593. Здесь бычий импульс иссяк: покупатели не смогли протестировать 6-ю фигуру, не говоря уже о закреплении в этой ценовой области.

Трейдеры научены горьким опытом событий четырёхнедельной давности, когда был опубликован мартовский инфляционный релиз. За редким исключением члены Европейского Центробанка не стали ужесточать свою риторику в ответ на рост ИПЦ – вопрос повышения ставки по-прежнему «висит в воздухе», несмотря на инфляционные рекорды. Поэтому вполне логично предположить, что апрельский отчёт ничего в этом плане не изменит. Буквально неделю назад глава европейского регулятора Кристин Лагард в интервью американскому телеканалу CNBC озвучила ориентировочный «план действий». По её словам, ЕЦБ «вероятно» завершит стимулирующую программу по выкупу активов в июле или августе. После этого, «позднее в этом году» Центробанк приступит к подъему ставок.

Как видим, глава Европейского ЦБ не готова активным и (тем более) агрессивным действиям в контексте ужесточения монетарной политики. Несмотря на «ястребиные» порывы некоторых представителей ЕЦБ, большинство членов Совета управляющих сохраняют осторожную позицию. Федрезерв США на фоне Европейского Центробанка выглядит гораздо решительней, особенно в свете последних заявлений представителей ФРС, сделанных в течение апреля.

Кроме того, достаточно вялая реакция рынка на сегодняшний отчёт объясняется и ещё одним обстоятельством. Ведь по большому счёту, трейдеры были готовы к таким результатам, после релиза данных по росту немецкой инфляции. Напомню, что в Германии индекс потребительских цен также продемонстрировал достаточно сильный рост: в годовом и в месячном выражении индикаторы также вышли в «зелёной зоне», сигнализируя об аналогичных тенденциях в общеевропейском масштабе.

Таким образом, текущий рост цены eur/usd носит коррекционный характер. Никаких оснований для перелома южного тренда на данный момент нет. Однако и короткие позиции сейчас выглядят рискованно, учитывая приближающиеся выходные и пресловутый «пятничный фактор». Вполне вероятно, что в начале следующей недели пара продолжит снижаться, в преддверии очередного заседания ФРС (3-4 мая). Однако до понедельника целесообразней занять выжидательную позицию.