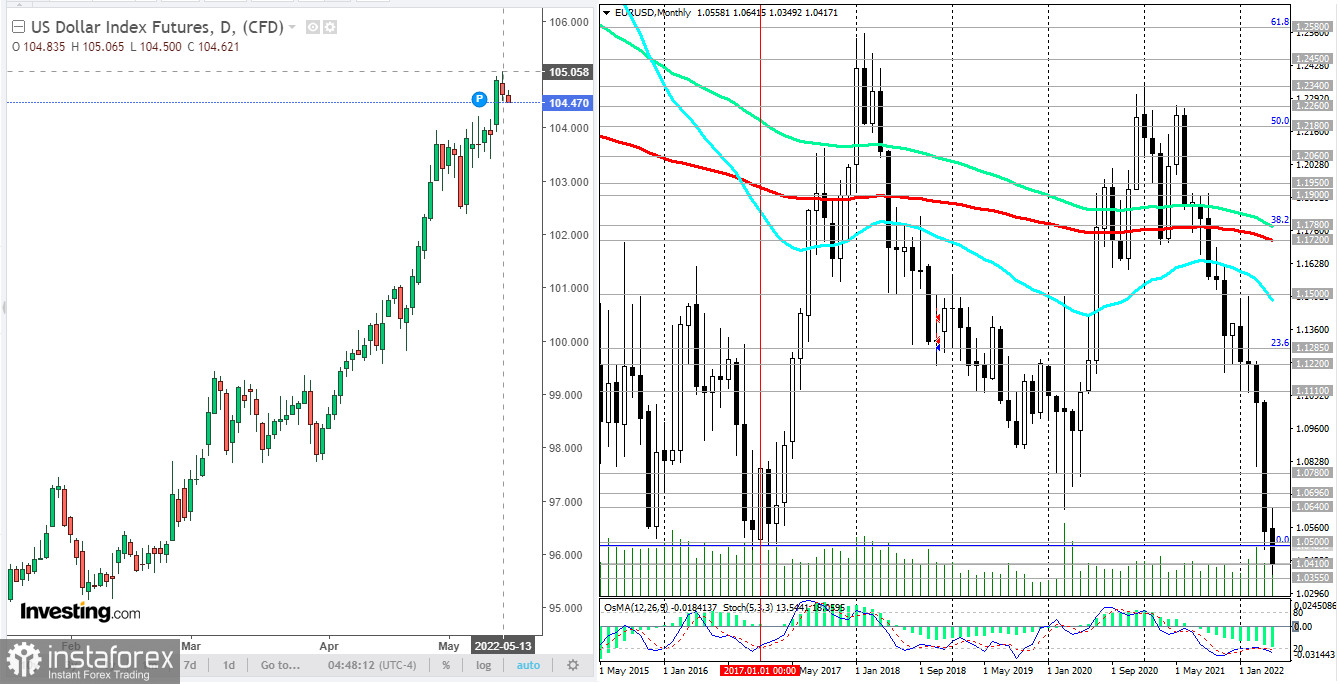

Что-то не очень удачно для доллара складывается начало новой торговой недели. Проведя во флэте азиатскую торговую сессию, в начале сегодняшней европейской сессии фьючерсы на индекс доллара DXY снижаются. На момент публикации данной статьи они торгуются вблизи отметки 104.47, продолжая снижаться второй торговый день подряд после того, как в пятницу они достигли нового максимума с января 2003 года 105.06.

Тем не менее о начавшемся ослаблении доллара говорить пока что рано. Индекс доллара DXY снижается пока что только за счет укрепляющегося евро (его доля в DXY составляет примерно 57,6%). На момент публикации данной статьи пара EUR/USD торгуется вблизи отметки 1.0432, на 25 пунктов выше цены открытия сегодняшнего торгового дня.

Впрочем, снижение доллара началось еще в минувшую пятницу. Возможно, это была фиксация некоторых из множества длинных позиций по доллару в конце недели, а может быть, инвесторов насторожила макро статистика, поступившая на минувшей неделе из США, согласно которой опубликованные инфляционные индикаторы вышли со значениями слабее прогнозных.

Так, индекс потребительских цен (CPI) в апреле вырос на +0,3% (+8,3% в годовом выражении), превысив прогноз роста на +0,2% и +8,1%, соответственно. Хотя рост оказался выше ожиданий, он все же замедлился с +1,2% и +8,5%, соответственно, в марте. Согласно же другому отчету Бюро трудовой статистики, также опубликованному на прошлой неделе, индекс цен производителей (PPI) снизился с 11,5% до 11,0% в апреле (в годовом выражении). Базовый индекс цен производителей (Core PPI) снизился с 9,6% до 8,8% в апреле (в годовом выражении). Данные оказались хуже ожиданий рынка (10,7% и 8,9%, соответственно), но все же ниже показателей предыдущего месяца.

Данные говорят о том, что более агрессивная политика ФРС пока что приносит положительный результат. Рост инфляции в США продолжается, но все же более медленными темпами.

Глава ФРС Джером Пауэлл недавно подтвердил, что главной задачей центрального банка является возвращение контроля над инфляцией. Если экономические показатели будут соответствовать ожиданиям, то он считает уместным повысить процентные ставки на 50 базисных пунктов на следующих двух заседаниях. Однако Пауэлл также внес некоторую интригу, а участникам рынка дал пищу для размышлений заявив, что "если ситуация будет лучше, чем мы ожидаем, то мы готовы сделать меньше. Если она будет хуже, чем мы ожидаем, мы готовы сделать больше".

В то же время глава ЕЦБ Кристин Лагард подтвердила на прошлой неделе, что программа покупки активов (APP) должна быть завершена в начале третьего квартала. Ее мнение было подтверждено заявлениями других представителей руководства ЕЦБ. Так, вице-президент Европейского центрального банка Луи де Гиндос сказал, что «инфляция, вероятно, останется в диапазоне 4-5% в конце года в Еврозоне», а «программа покупки долгов, программа покупки активов (APP), вероятно, прекратится в июле».

Экономисты теперь допускают, что ЕЦБ в июне завершит программу покупки активов и поднимет ставку по депозитам (с -0,25% до 0%) в 4-м квартале 2022 года. В то же время они считают, что из-за слабых темпов роста ВВП и сдержанного инфляционного давления масштаб повышения ставок будет небольшим, не оправдав более агрессивных ожиданий рынка, что Европейский центральный банк до конца 2023 года повысит ставку по депозитам на 200 базисных пунктов. К тому же ситуация и военный конфликт на Украине значительно повышает риски восстановления европейской экономики, в то время как ЕС вводит новые жёсткие ограничительные меры против России. В первую очередь это касается российских энергоносителей, от которых европейская экономика зависит очень сильно, а некоторые европейские страны - на 100%.

«Риски для прогнозов зависят от ситуации на Украине и цен на энергоносители», - заявили сегодня в Еврокомиссии.

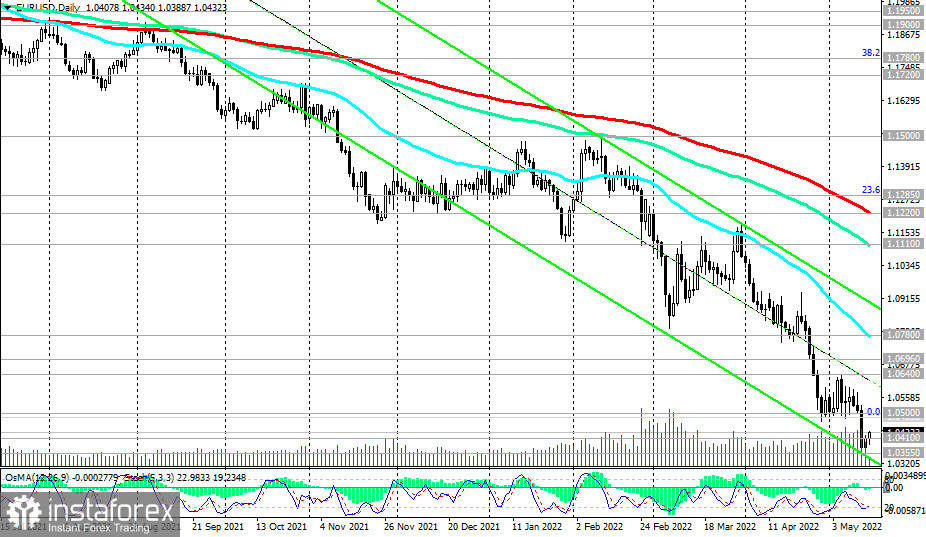

Несмотря на то что волатильность в EUR/USD будет оставаться довольно высокой, в то время как различная вербальная интервенция и высказывания со стороны представителей руководства ЕЦБ будут раскачивать котировки евро, в целом, пока что сохраняется сильный медвежий импульс, который и дальше будет толкать евро в сторону паритета с долларом.

«Экономика ЕС входит в проблемный период, - заявил сегодня представитель Еврокомиссии Домбровскис, - а неопределенность и риски для перспектив Еврозоны остаются высокими».

Завтра (в 09:00 GMT) будет опубликован отчет Евростата со 2-й оценкой ВВП Еврозоны за 1-й квартал. Согласно 2-й оценки, ожидается рост ВВП Еврозоны в 1-м квартале 2022 года на +0,2% (+5,0% в годовом выражении). Она совпадает с первой оценкой, оказавшейся немного хуже прогноза роста на +0,3% (+5,1% в годовом выражении).

Если данные окажутся слабее прогноза и/или предыдущих значений, то евро может снизиться. Данные лучше прогноза могут укрепить евро в краткосрочном периоде, хотя до полного восстановления европейской экономики даже до докризисных уровней еще далеко.

Завтра вообще ожидается весьма волатильный торговый день, прежде всего для доллара и евро. В 12:30 (GMT) будут опубликованы свежие данные по розничной торговле в США, а на 17:00 и 18:00 запланированы выступления Кристин Лагард и Джерома Пауэлла. Если они сделают неожиданные заявления относительно перспектив монетарной политики ФРС или ЕЦБ, то волатильность в котировках EUR/USD может значительно повыситься.

А пока что все складывается в пользу дальнейшего падения этой валютной пары. Прорыв в зону ниже недавних локальных и многолетних минимумов вблизи отметки 1.0350 может открыть дорогу для дальнейшего снижения, а до отметки 1.0000 там уже будет, как говориться, «рукой подать» (подробнее см. в «EUR/USD: технический анализ и торговые рекомендации на 16.05.2022»).