На рынках накопилось достаточно много противоречивой информации о дальнейших действиях ФРС и ЕЦБ. Одни ждут агрессивных шагов американского регулятора на ближайших заседаниях, после чего должна быть выдержана пауза в ужесточении политики. В следующем году в идеале ЦБ вновь приступит к смягчению монетарных условий. Между тем один из высокопоставленных членов ФРС накануне заявил, что регулятору для уверенного подавления инфляции нужно будет снижать ставки еще и в 2023 году.

Глава ФРБ Нью-Йорка Джон Уильямс сказал, что ожидает процентную ставку на уровне 3–3,5%. Экономике страны, по его мнению, удастся избежать рецессии даже при условии «значительно более высоких» ставок.

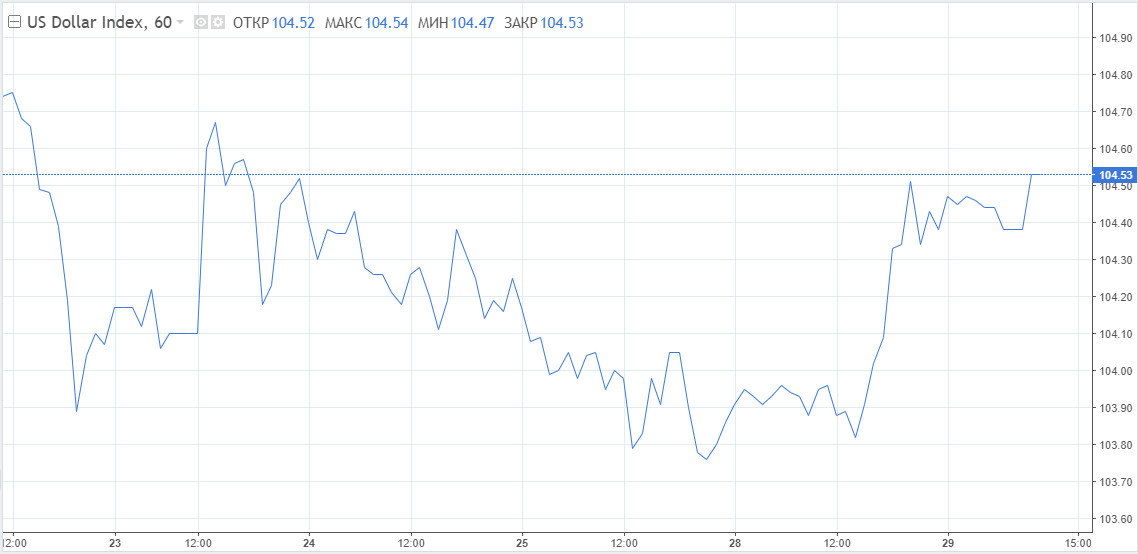

Между тем поступающие экономические данные об этом никак не сигнализируют. Потребительское доверие в июне упало сильнее прогноза, что усилило пессимизм на Уолл-Стрит в отношении рецессии. Доллар пошел вверх, используя свои защитные функции и ожидания более продолжительного повышения ставок.

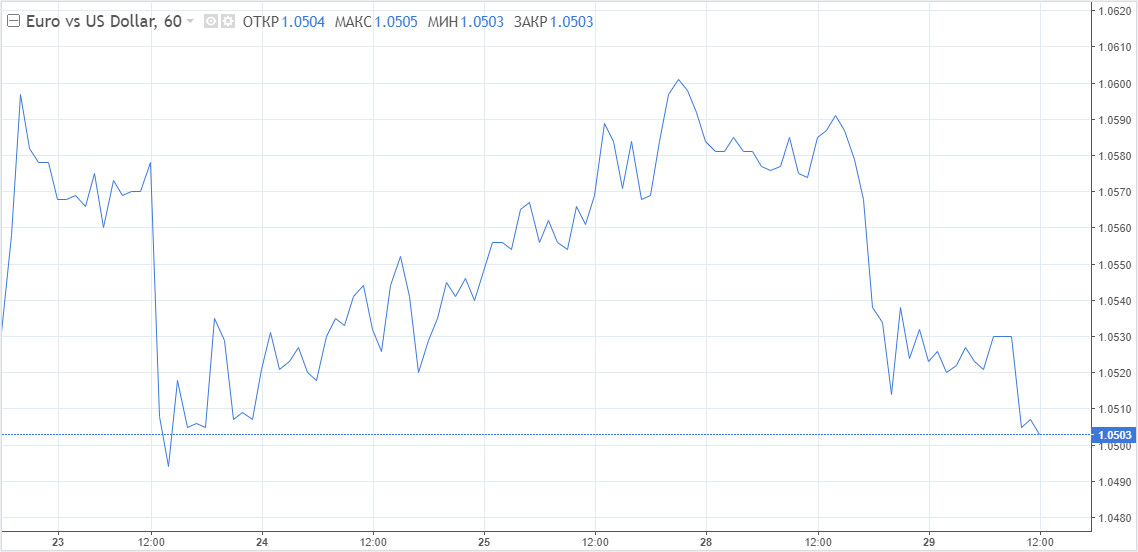

Евро прервал рост после того, как глава ЕЦБ Кристин Лагард не стала посвящать рынки в какие-либо подробности о дальнейшем развитии политики банка. Игрокам остается додумывать или использовать постоянно изменяющиеся прогнозы по ставкам в евроблоке. Самые свежие данные указывают на то, что ЦБ Европы сразу начнет повышать ставки агрессивно, в июле возможно повышение сразу на 50 б.п. Ястребиный посыл имеется, но евро подтачивает неуверенность.

Во вторник на американской сессии евровалюта оказалась в числе аутсайдеров. Курс падал по отношению к доллару до минимумов прошлой недели в район 1,0500. В среду завершается ежегодный форум ЕЦБ в Португалии. В дискуссионной панели будут участвовать главы ЕЦБ, ФРС и Банка Англии. Волатильность усилится, если монетарные власти сообщат какие-либо подробности дальнейших шагов или преподнесут неожиданную информацию для рынков.

Краткосрочный прогноз

Пара EUR/USD может продолжить боковое движение между 1,0500 и 1,0600. Ранее во вторник котировка находилась выше 1,0600, но, как и широко ожидалось, не удержала непосильную для нее высоту. Евро необходимо закрепиться выше этих уровней, чтобы продолжить рост.

Основное сопротивление отмечается на уровне 1,0550, далее возможен тест 1,0500. Трейдеры будут пристально следить за минимумом прошлой недели 1,0467.

ФРС и инфляция: кто кого

Инфляция глубже пускает корни в экономику. По мере того как это ценовое давление проникает в экономику в целом, можно видеть рост усеченного среднего показателя. Сейчас он составляет 6,53%, инфляция беспрерывно растет с середины 2021 года.

Еще одним показателем того, что инфляция укрепляется, является влияние на заработную плату. Безработица низкая: 3,6% в мае против 14% во время начала пандемии. Предприятия сталкиваются с жесткой конкуренцией при поиске работников. И они преодолевают это, повышая заработную плату, которая выплачивается с учетом инфляции.

Джером Пауэлл, выступая на прошлой неделе в Сенате, в очередной раз поставил на первое место борьбу с инфляцией. Он признал: «Мы очень далеки от нашей цели по инфляции. Нам действительно нужно восстановить ценовую стабильность – снизить инфляцию до 2%».

Очевидно, что регулятор пытается регулировать политику исходя из последних показателей инфляции. Горячие данные непосредственно перед последним заседанием вынудили объявить о повышении на 75 б.п. Такой сценарий теперь кажется вероятным и для июля.

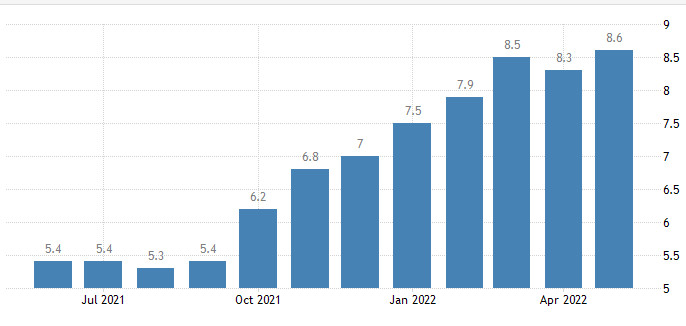

Как далеко может зайти ФРС? Ставка на уровне 3,5% – скорее минимум, она может быть намного выше. В 2004–2006 гг цикл повышения ставок ФРС достиг пика на уровне 5,25%. Это было при общей инфляции всего в 4,7% и базовой инфляции в 2,4%. На данный момент Америка сталкивается с 8,6%, а базовый показатель равен 6%.

Уровень инфляции в США (г/г)

Есть предположения, что процентные ставки должны приблизиться к уровню инфляции, чтобы реальные ставки были положительными. Учитывая консенсус–ожидания общей инфляции в 6,5% к концу года, это предполагает, что процентные ставки должны быть намного ближе к конечной ставке 2000-х годов в 5,25%.

Расхождение между предполагаемой рынком конечной ставкой и уровнем инфляции очень большое. Инвесторы думают ФРС отступит, чтобы защитить акции или избежать рецессии, но это не факт.

Как поступит ЕЦБ

ЕЦБ может начать свой цикл повышения ставок смелым шагом сразу на 50 б.п. При этом повышение на 25 б.п. уже сейчас окрестили дефолтом. Регулятору придется изворачиваться насколько возможно. Если в июле вдруг не случится повышение на полпроцента, то оно обязательно понадобится в сентябре. В любом случае такого шага не избежать.

Ухудшение ситуации и негативные новости с точки зрения инфляционных ожиданий заставят ЦБ действовать жестче. Повышение на 50 б.п. на июльском заседании произойдет с большой долей вероятности, ястребы прекрасно понимают, что момент настал. К такому шагу подтолкнет любое, даже самое незначительное повышение индекса потребительских цен в еврозоне на этой неделе. Это будет напряженная неделя для политики ЕЦБ, поскольку проводится еще и ежегодный форум регулятора.

Рыночным игрокам сейчас наиболее интересна тема фрагментации, поскольку риски ухудшения положения на периферии могут дестабилизировать еврозону и, следовательно, усугубить незавидные перспективы евро.

ЕЦБ говорит о неких инструментах для обеспечения того, чтобы разница в доходности облигаций между различными странами оставалась стабильной, но пока без особых подробностей.

На этой неделе ожидается дальнейшее обсуждение данного вопроса. Убедительный план может повысить курс евро. При этом любые негативные сообщения создадут риски снижения.