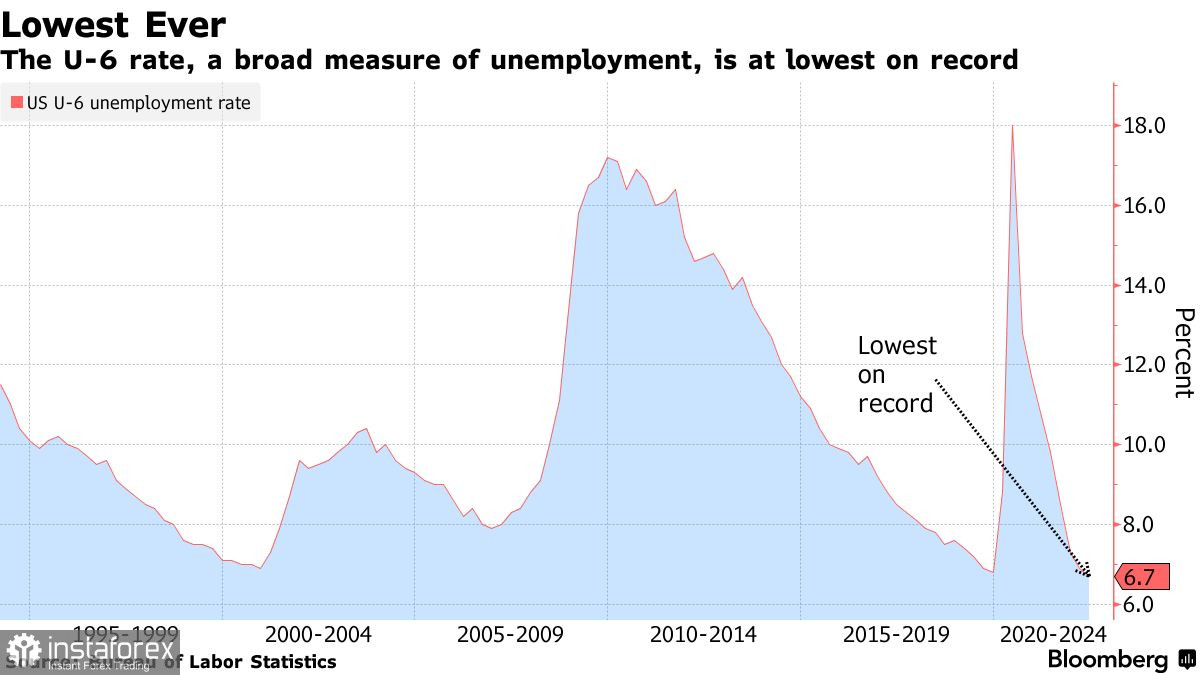

Согласно отчету, всеобъемлющий показатель безработицы достиг рекордно низкого уровня в прошлом месяце, в то время как заработная плата работников, не занимающих руководящих должностей, продолжала расти. Количество открытых вакансий остается близким к историческим максимумам. Все это, как ожидается, станет очередным толчком к росту инфляции — прогнозируется, что потребительские цены в июне установят новый максимум, перевалив за отметку в 9,0%.

Сейчас экономисты и трейдеры ожидают, что Центральный банк уже точно пойдет на повышение ставки еще на 75 базисных пунктов в конце этого месяца, чтобы обуздать высокий спрос в экономике, стимулирующий инфляцию. На прошлой неделе сразу несколько политиков ФРС заявили об этом: губернатор Кристофер Уоллер и Джеймс Буллард, президент Федерального резервного банка Сент-Луиса, подчеркнули необходимость проведения ястребиной политики с целью противостоять самому сильному ценовому давлению за последние 40 лет, даже если это означает замедление экономического роста. Буллард, выступая на отдельном мероприятии на прошлой неделе, привел аргументы в пользу повышения ставок. По его словам, у США все еще остаются «хорошие шансы на мягкую посадку», хотя риски всегда есть. «Когда я вижу все эти модели предсказания рецессии, которые сейчас публикуются многими экономистами, я немного улыбаюсь – мы в ФРС точно знаем, что предсказать рецессию на самом деле не так просто», — сказал он журналистам. «Я думаю, что на данном этапе имеет смысл выбрать повышение сразу на 75 пунктов, как это было в прошлом месяце. Я выступал и продолжаю выступать за достижение уровня процентной ставки в 3,5% к концу этого года, так как лишь после этого мы сможем реально увидеть, как растет инфляция в моменте».

Более широкий показатель уровня безработицы U-6, который включает отчаявшихся и неполностью занятых работников, упал в июне до самого низкого уровня с 1994 года, что свидетельствует о том, что увольнения сейчас являются большой редкостью. Работодатели месяцами боролись за то, чтобы нанять квалифицированных работников и удержать уже имеющихся, поскольку спрос на рабочую силу превышает предложение.

Низкий уровень безработицы также означает, что количество работников, ищущих работу, останется крайне низким, что способствует увеличению числа вакансий. По мнению ряда экспертов, эта динамика пойдет на убыль только в конце этого года, когда ФРС достаточно высоко поднимет процентные ставки, обуздав потребительский аппетит и, следовательно, спрос на рабочую силу.

В любом случае повышение процентных ставок в США будет и дальше сохранять спрос на американский доллар.

Что касается перспектив евро, то тут все очень и очень плохо. Говорить о серьезных покупках и попытках быков исправить ситуацию пока не приходится. Только возврат на 1.0190 поможет хоть как-то справиться с развивающимся медвежьим сценарием. Если мы увидим закрепление на 1.0120, только после откроются перспективы по восстановлению в районы 1.0190 и 1.0270. Однако даже это не позволит быкам забрать рынок под свой контроль. Максимум – вновь зависнем в боковом канале. В случае дальнейшего снижения евро покупателям очень важно что-то показать в районе 1.0050, иначе давление на торговый инструмент только увеличится. Упустив 1.0050, можно попрощаться с надеждами на восстановление пары, что откроет прямую дорогу на 1.0000. Прорыв и этого уровня поддержки наверняка усилит давление на торговый инструмент, открыв возможность по тесту 1.0050.

Давление на британский фунт вернулось, и теперь сложно сказать, кто из всего этого выйдет победителем. Говорить о крупной восходящей коррекции в текущих условиях больше не приходится. Только после того, как быки закрепятся выше 1.1990, можно рассчитывать на рывок в район 1.2040, где покупатели столкнутся куда с большими трудностями. В случае более крупного движения фунта вверх можно говорить об обновлении 1.2090. Если медведи пробьются ниже 1.1935, то прямиком дорога фунту на 1.1880. Выход за пределы этого диапазона приведет к очередному движению вниз уже к минимуму 1.1815, открывая дорогу на 1.1750.