Когда бьешься с одним монстром, есть надежда победить, но когда таких монстров сразу несколько, шансы отпраздновать успех в битве тают на глазах. Если ФРС приходится сражаться с инфляцией, в основе которой лежит сильный внутренний спрос, который можно подавить повышением ставок, то в Европе ситуация совсем другая. Шок предложения из-за вооруженного конфликта на Украине делает ужесточение денежно-кредитной политики ЕЦБ не только бесполезным, но и опасным. Чрезмерное повышение ставки по депозитам грозит рецессией. И это далеко не единственная причина для мигреней EURUSD.

Переход Северного потока к работе на 20% своей мощности усугубил и без того непростую ситуацию в экономике еврозоны. При таком раскладе Германия вряд ли сможет заполнить свои газовые хранилища на 75%, а ЕС – на 80%. Более того, Wood Mackenzie предупреждает, что полное прекращение поставок истощит запасы голубого топлива к февралю. В европейской экономике происходит структурный, а не циклический сдвиг, что предполагает длительную слабость евро.

Одобрение странами ЕС, за исключением Венгрии, добровольного сокращения потребления газа на 15% выглядит мерой запоздалой и малоэффективной. Как будет работать этот механизм, пока никто не знает. Своя рубаха ближе к телу, не факт, что Италия и Испания не передерутся с Германией.

Голубое топливо – далеко не единственная проблема, стоящая на пути ЕЦБ. Рынок труда в США сильнее своего европейского аналога, что видно по более низкой безработице. Следовательно, американская экономика способна выдержать повышение ставок, а вот сможет ли это сделать еврозона? К тому же валютный блок очень разнороден по своему экономическому развитию. Для кого-то ставка по депозитам на уровне 1% не вызывает особого беспокойства, для других же это гарантированная рецессия.

Если добавить к вышеперечисленному трудности политического характера, включая потерю партией Эммануэля Макрона большинства во французском парламенте, уход с поста премьер-министра Италии Марио Драги и газовую войну нового канцлера Германии Олафа Шольца, возвращение EURUSD к паритету выглядит более чем реальным.

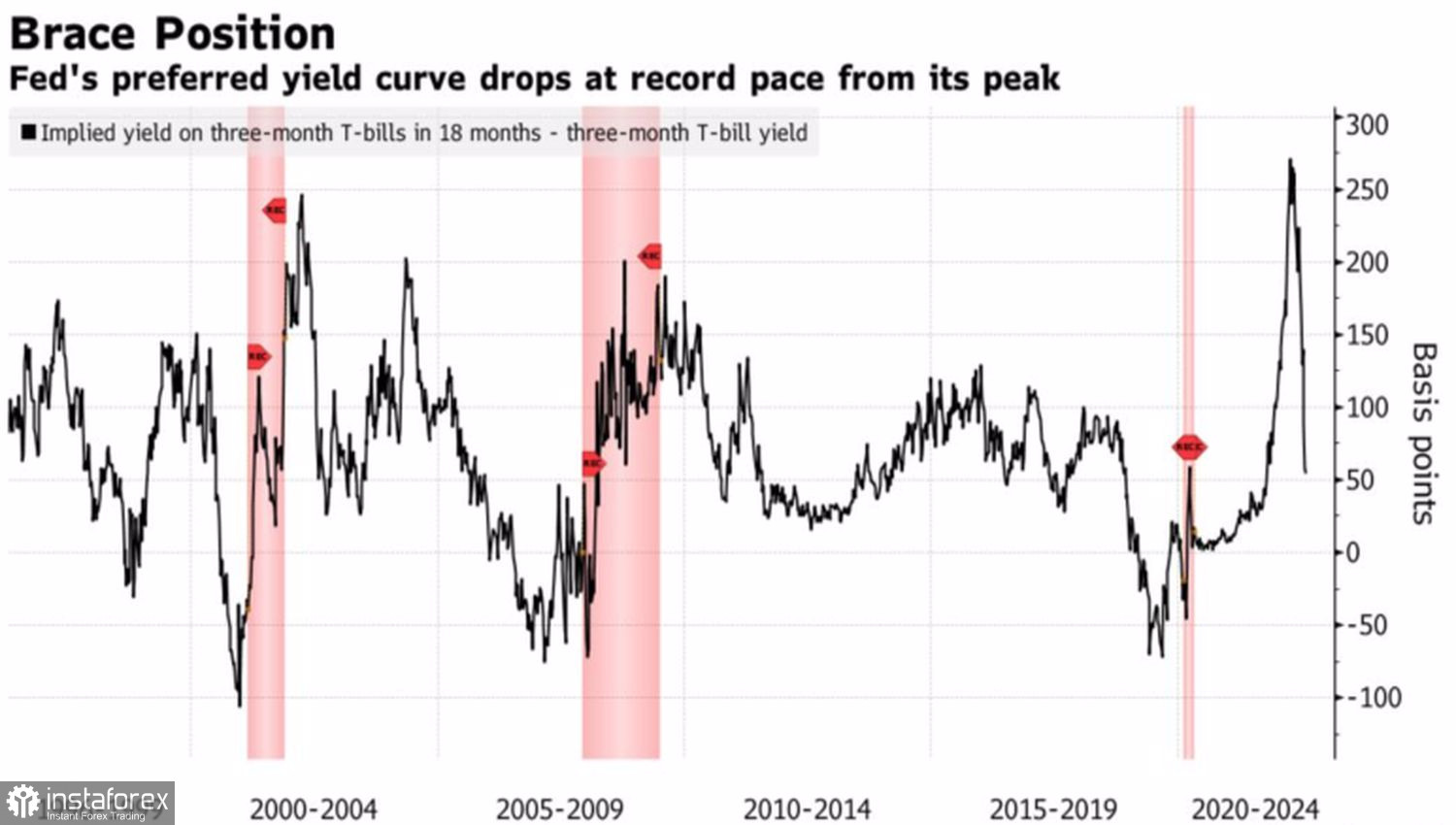

Динамика кривой доходности в США

Другое дело, что и доллар США испытывает приступы слабости. Падение кривой доходности в виде разницы между 18-ти и 3-месячными векселями, которую Джером Пауэлл называл самым важным индикатором предстоящего спада в экономике США, оказалось самым большим с 1996.

Многие другие кривые уже давно инвертировали, а разница в ставках по 10- и 2-летним долгам опустилась до минимального уровня с 2000. Рынки явно хотят, чтобы страхи перед рецессией заставили Федрезерв отступить. Если он это сделает, выгоду извлечет даже такая слабая валюта ка евро.

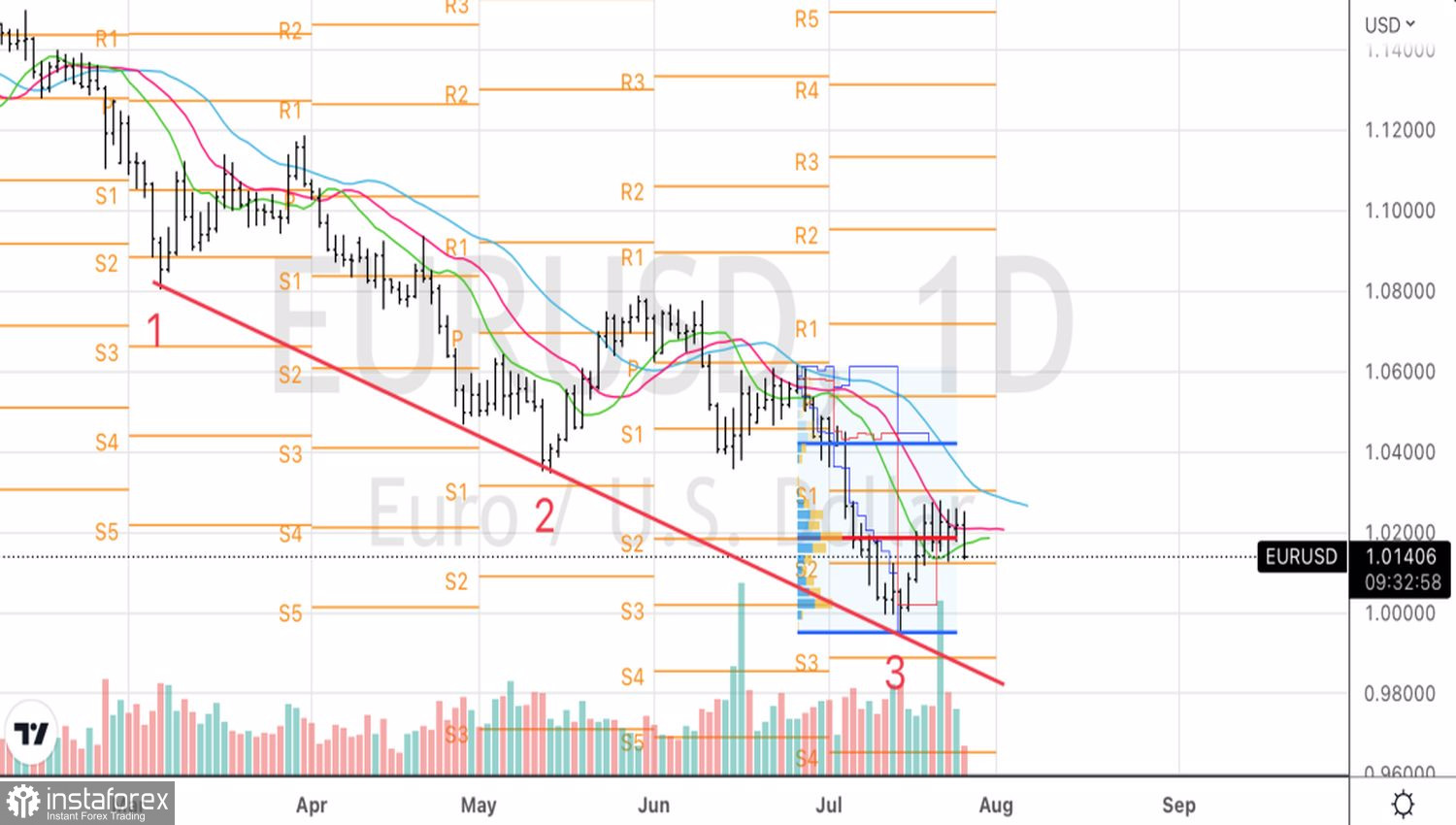

Технически возвращение EURUSD к нижней границе полки 1,012-1,027 паттерна Всплеск и полка свидетельствует о слабости «быков». Сформированные на прорыве справедливой стоимости на 1,018 шорты имеет смысл наращивать в случае успешного штурма поддержки на 1,012.