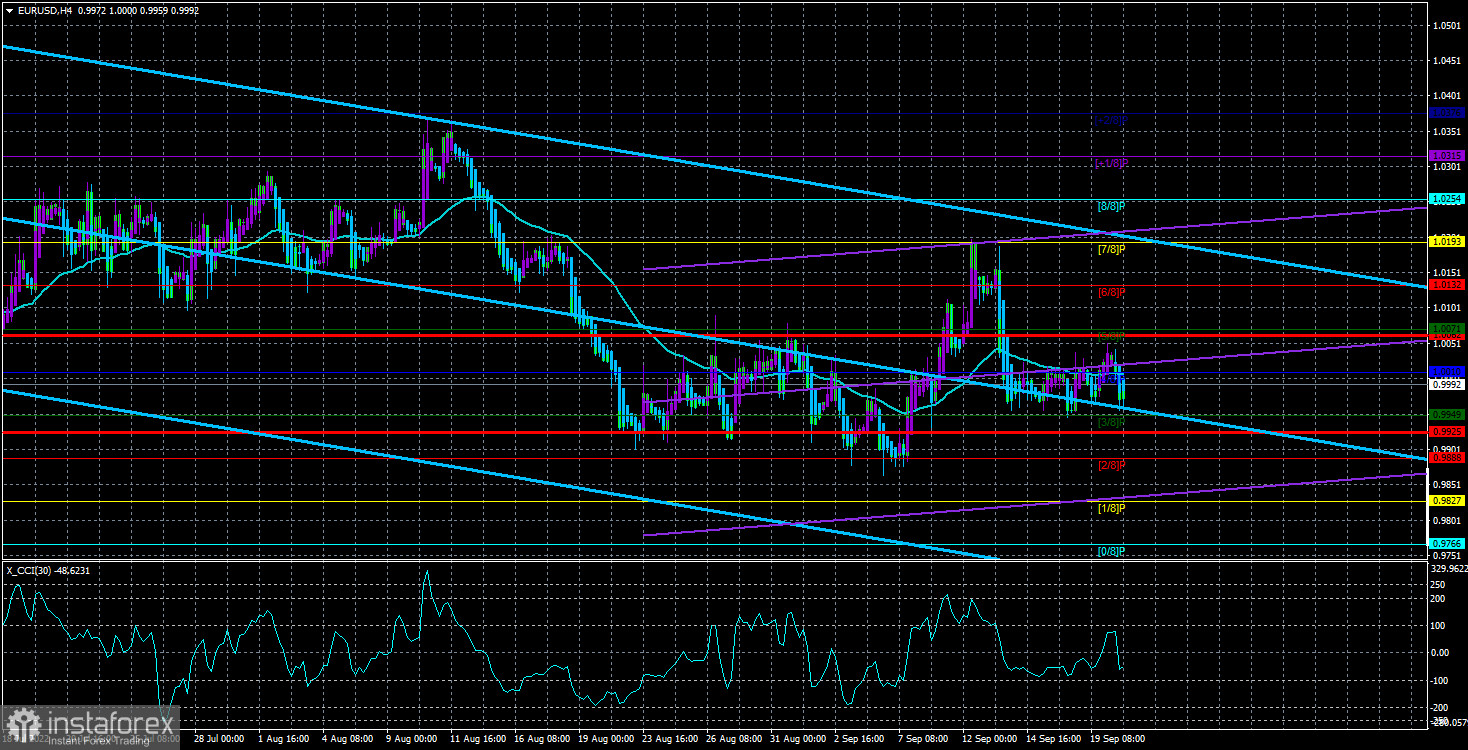

Валютная пара EUR/USD в течение вторника продолжала торговаться довольно спокойно. Нервничать, торопиться и переживать рынку сейчас действительно незачем, так как доллар США уже и без того поставил все возможные рекорды стоимости против основных своих конкурентов. Участники рынка не сомневаются, что при благоприятном фундаментальном фоне они просто продолжат следовать всеобщей тенденции. Тогда зачем им спешить в этом вопросе? Доллар растет уже более полутора лет, за все это время евровалюта лишь несколько раз показала коррекцию максимум на 400 пунктов. То есть с долгосрочной точки зрения евровалюта находится в обвале против доллара. В последние несколько дней котировки прочно застряли около уровня 1,0000, а если взять последний месяц, то в боковом канале 0,9888-1,0072. И в первом, и во втором случае речь идет о флэте на самом «дне» рынка. Но в то же время это «дно» может стать еще более глубоким, чем сейчас. Даже на иллюстрации выше отлично видно, что пара уже долгое время держится всего в 100 пунктах от своих 20-летних минимумов.

На этой неделе состоится заседание ФРС и никакой интриги оно в себе не несет. Практически с вероятностью 100% ключевая ставка будет повышена на 0,75%. Открытым является лишь вопрос о том, каким будет повышение ставки на следующем заседании в ноябре? Напомним, что в начале года речь шла о суммарном повышении ставки до 3-3,5%. Сейчас речь идет уже о 4-4,5%. А зависеть все будет от показателя инфляции, который показал неплохое замедление в июле, но замедлился в своем замедлении в августе. Таким образом, по-хорошему ФРС нужно не сбавлять темпов ужесточения монетарной политики. А чем выше растет ставка, тем больше становится оснований у трейдеров продолжать скупать американскую валюту. Тем более, что ставка ЕЦБ или БА их не особенно сильно интересует.

Экономика США рискует столкнуться с серьезными проблемами.

Тем временем, многие мировые экономисты анализируют действия ФРС очень пристально. Большая их часть считает, что регулятор очень сильно опоздал с началом цикла ужесточения политики, и теперь экономика США уже стопроцентно столкнется с серьезными проблемами. Собственно, рецессия уже началась. Они отмечают, что сейчас стало нормальным ожидать от центрального банка повышения на 0,75%, хотя в начале года такой шаг выглядел дико и странно. Многие также отмечают слишком слабые темпы замедления инфляции, как бы намекая, что ставки придется повышать сильнее и быстрее, чем ожидалось изначально. Все это будет негативно сказываться на кредитовании, инвестировании, потребительском спросе и экономическом росте. При чем последствия высоких ставок, которые, по заверениям самого Пауэлла, будут оставаться высокими дольше, чем планировалось, будут видны и в 2023 году, и в 2024 году. Многие экономисты задаются вопросом, что будет делать ФРС, если экономический рост будет отрицательным в течение долгого времени? Или если ВВП начнет падать слишком высокими темпами? Борьба с инфляцией, конечно, стоит на первом месте, если речь идет об 1-2% потерей экономического роста, но что если речь будет идти о большем сокращении экономики?

Также можно отметить, что планы Джерома Пауэлла о постепенном повышении ставки, «чтобы не шокировать экономику и рынки», провалились. ФРС в течение десятилетий корректировала монетарную политику очень неспешно, сейчас же речь идет о повышении ставки на 0,75% на третьем заседании подряд. Рынки уже в шоке, фондовый рынок потерял 30-40% с начала года и может потерять еще 20-25%, как считает большинство экспертов. Доллар США вырос до исторических максимумов против фунта и евро и не собирается останавливаться на достигнутом. Что это, если не шоковое состояние? Исходя из всего вышесказанного, мы считаем, что пока тенденция может сохраняться. Несмотря на то, что нисходящий тренд не может быть вечным, и чем ниже падает пара, тем больше вероятности, что тренд закончится в ближайшее время, пока что рынок не предпринимает никаких действий, которые можно было бы трактовать, как попытки начать новый восходящий тренд.

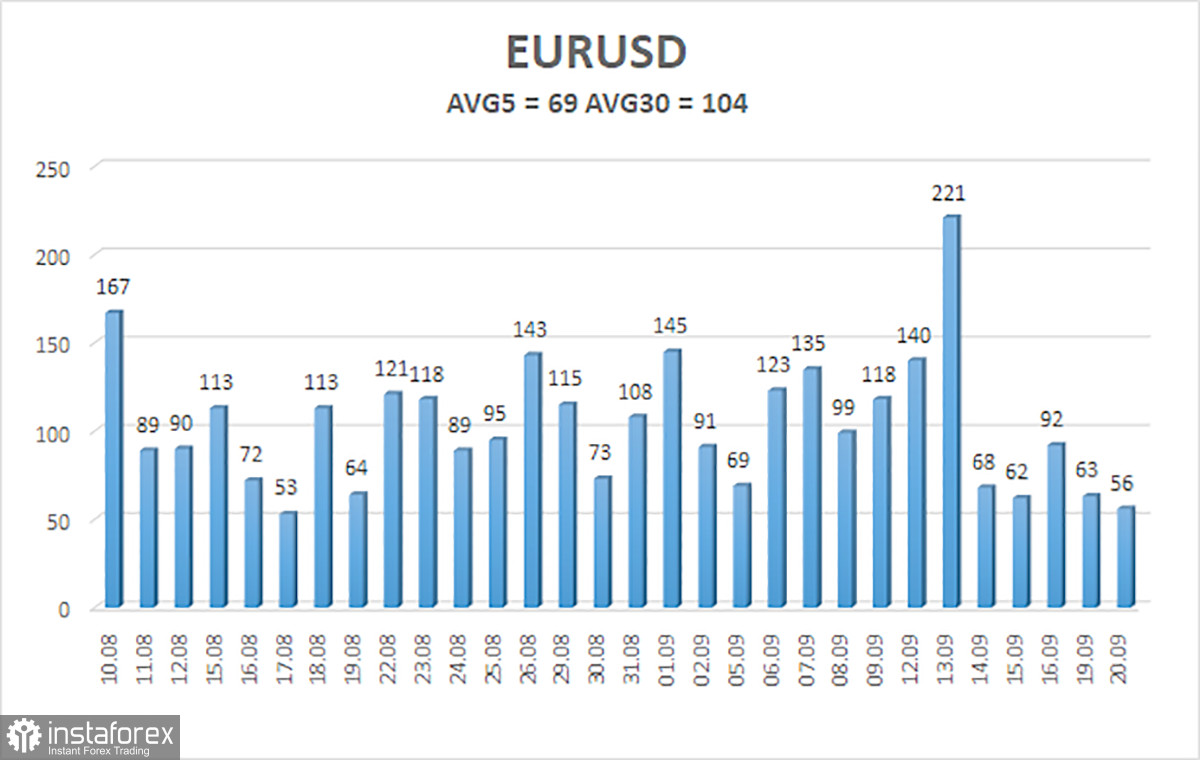

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 21 сентября составляет 69 пункта и характеризуется, как «средняя». Таким образом, мы ожидаем движение пары сегодня между уровнями 0,9925 и 1,0082. Разворот индикатора Хайкен Аши обратно вверх просигнализирует о витке восходящего движения в рамках очередного флэта.

Ближайшие уровни поддержки:

S1 – 0,9949

S2 – 0,9888

S3 – 0,9827

Ближайшие уровни сопротивления:

R1 – 1,0010

R2 – 1,0071

R3 – 1,0132

Торговые рекомендации:

Пара EUR/USD пытается продолжить глобальный нисходящий тренд, но получается пока только находится внутри бокового канала 0,9888-1,0072. Таким образом, нужно либо ждать завершения флэта, либо торговать на отскок/преодоление его границ с соответствующими целями.

Рекомендуем к ознакомлению:

Обзор пары GBP/USD. 21 сентября. Британский фунт с горем пополам корректируется и не обращает внимание на «ястребиный» настрой Банка Англии.

Прогноз и торговые сигналы по EUR/USD на 21 сентября. Детальный разбор движения пары и торговых сделок.

Прогноз и торговые сигналы по GBP/USD на 21 сентября. Детальный разбор движения пары и торговых сделок.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит тренд сейчас сильный.

Скользящая средняя линия(настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю.

Уровни Мюррея – целевые уровни для движений и коррекций.

Уровни волатильности(красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности.

Индикатор CCI – его заход в область перепроданности(ниже -250) или в область перекупленности(выше +250) означает, что близится разворот тренда в противоположную сторону.