Фьючерсы на американские фондовые индексы немного выросли и стабилизировались после вчерашнего отката, произошедшего на фоне фиксации прибыли. Сезон отчетов продолжается, и очевидно инвесторы довольно нервно реагируют на результат: с одной стороны, пытаясь найти хоть что-то позитивное и хорошее в них, с другой стороны, опасаясь влияния высоких процентных ставок на компании, особенно из технологического сектора. Говоря другими словами: опасения по поводу резкого роста инфляции и надвигающейся рецессии с сильным началом сезона отчетности не дают инвесторам покоя. Британский фунт тем временем снизился после того, как инфляция в Великобритании выросла быстрее, чем ожидали экономисты. Евро сумел удержаться наплаву, так как в еврозоне инфляция оказалась чуть лучше прогнозов экономистов.

Фьючерсы на индекс S&P 500 выросли на 0,4%, а фьючерсы на высокотехнологичный Nasdaq 100 прибавили 0,6%.

Как я отмечал выше, фунт ослаб после того, как резкий рост цен на продовольствие привел к тому, что инфляция в Великобритании снова достигла двузначных цифр в сентябре, достигнув 40-летнего максимума в 10,1%, и усилила давление на Центральный банк и правительство Лиз Трасс с целью заставить их действовать более агрессивно. Очевидно, что будущие перспективы для Великобритании очень и очень туманны, что делает американский доллар более привлекательным по отношению к британскому фунту.

Тем временем доходность казначейских облигаций остается вблизи многолетних максимумов перед публикацией данных по жилищному рынку США за сентябрь и Бежевой книги ФРС. Доходность 10-летних облигаций составляет 4,06%.

Что касается сезона отчетов, то оптимистичные результаты компаний помогли поддержать склонность к риску на последних сессиях. В то же время инвесторам приходится следить за слабостью мировой экономики и инфляции на решения Федерального резерва и других центральных банков. Во вчерашнем отчете Citigroup Inc. отмечено, что сейчас США имеют самые высокие шансы на рецессию, чем это ни было ранее за последнее время. На этом фоне ожидается, что многие компании скорректируют свои прогнозы и будущие оценки по прибыли, что может ограничить восходящий потенциал на рынке акций. По-прежнему облигации США имеют наименьший риск, но не исключено, что они еще не полностью учитывают вероятность рецессии в США, которая будет вызвана дальнейшей ястребиной позицией ФРС.

В прошлом месяце ряд представителей ФРС выступали за повышение ключевой процентной ставки на большую величину, чем 75 базисных пунктов, что необходимо для сдерживания устойчивой инфляции. Об этом было сказано в протоколе заседания ФРС.

На других рынках цены на нефть немного выросли на фоне опасений, что санкции Европейского Союза в отношении российского топлива могут усугубить напряженность на рынке. Ожидается, что сегодня администрация Байдена объявит о плане высвобождения 15 миллионов баррелей из чрезвычайных запасов нефти, чтобы снизить высокие цены на бензин.

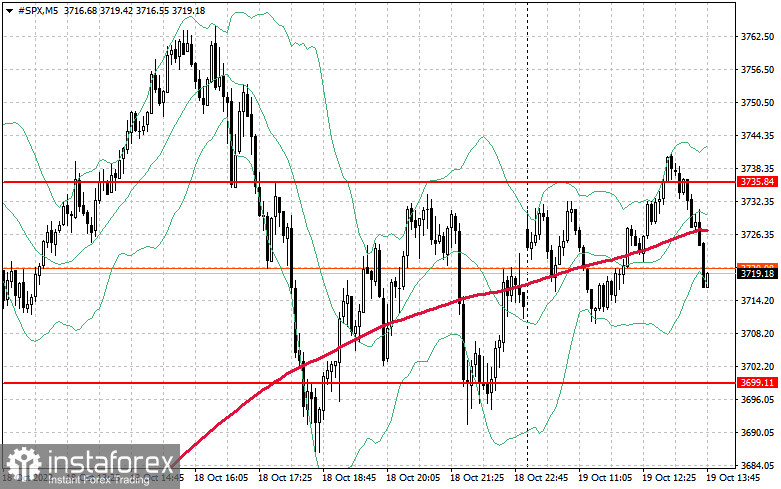

Что касается технической картины S&P500, то после активной фазы роста вчера, сегодня на премаркете индекс вновь пытается пробиться выше сопротивления $3 735. Покупки на текущих максимумах индекса являются более чем авантюрными. Однако если они делаются в рамках среднесрочной стратегии, то ничего ужасного в этом нет. Пока торговля ведется выше $3 699, можно ожидать сохранения спроса на рисковые активы. Это также создает хорошие предпосылки для дальнейшего укрепления торгового инструмента и прорыва $3 735. Быки явно будут рассчитывать на пробой этого уровня уже в начале регулярной сессии. Лишь такой сценарий укрепит надежу на дальнейшую восходящую коррекцию с выходом на сопротивление $3 773. Самой дальней целью выступит область $3 801. В случае движения вниз покупатели просто обязаны заявить о себе в районе $3 699 и $3 661. Лишь пробой этих диапазонов быстро столкнет торговый инструмент на $3 621, а также откроет возможность по обновлению поддержки и $3 579 – новый годовой минимум по индексу.