В ходе сегодняшней азиатской торговой сессии активность трейдеров была невысокой. Доллар показывал разнонаправленную динамику, снизившись против основных сырьевых валют и укрепившись против европейских.

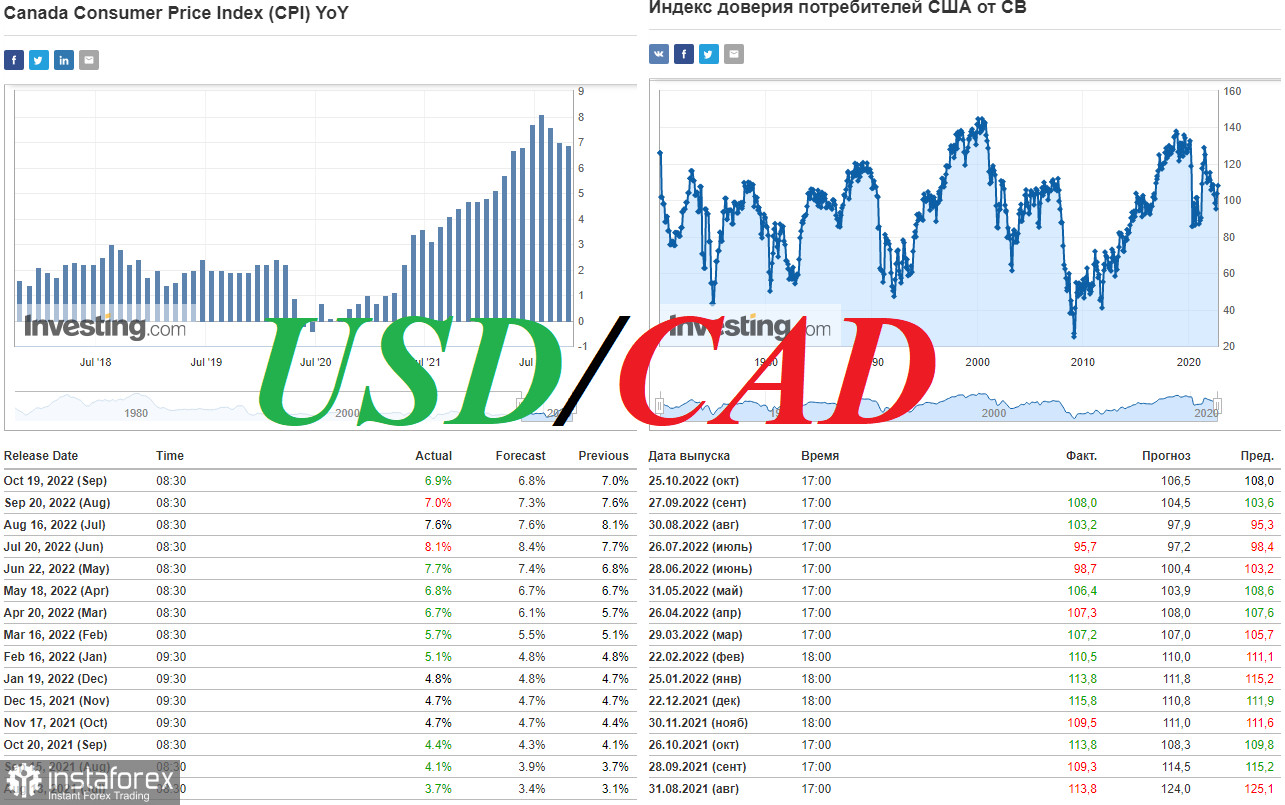

В сегодняшнем экономическом календаре публикации важной макро статистики также запланировано не много. Хотя обратить внимание все же стоит на публикацию в начале американской торговой сессии данных с индексами цен на жилье в США, которые, так или иначе, являются инфляционными индикаторами, и на публикацию отчета Conference Board с данными по уровню доверия американских потребителей. Данный индикатор является ведущим показателем потребительских расходов, на которые приходится большая часть общей экономической активности. Ожидается снижение показателя с 108,0 в сентябре до 105.9 в октябре, что само по себе не очень позитивный момент для USD. Как отреагирует доллар на относительное снижение показателя – возможно снизится, хотя кривая, отражающая динамику данного индикатора, с 2009 года имеет восходящий характер. Уверенность американских потребителей в экономическом развитии страны и в своём экономическом положении в целом остается стабильной, а это – позитивный фактор для USD (подробнее см. в Важнейшие экономические события недели 24.10.2022 – 30.10.2022).

Завтра же участников рынка, следящих за динамикой основных сырьевых валют, заинтересует публикация (в 00:30 GMT) индексов потребительских цен в Австралии (об этом мы писали в нашем предыдущем обзоре «AUD/USD: в начале новой торговой недели»), а также заседание Банка Канады. Оно завершится публикацией (в 14:00 GMT) решения Банка Канады по процентной ставке. Надо сказать, что инфляция в Канаде ускорилась почти до 40-летнего максимума (в феврале 2022 года потребительские цены в Канаде выросли в годовом выражении на 5,7% после повышения на 5,1% в январе, достигнув 30-летнего максимума, в мае - до 7,7%, а в июне – уже до 8,1%). Это максимальный показатель с начала 1983 года!

Учитывая, что целевой уровень инфляции для Банка Канады находится в диапазоне 1%-3%, рост показателя CPI выше этого диапазона является предвестником повышения ставки и позитивным (в нормальных экономических условиях) фактором для CAD.

Текущий уровень процентной ставки 3,25%, и широко ожидается, что на данном заседании Банк Канады вновь повысит процентную ставку, на 0,75% до 4,0%. Жесткий тон сопроводительного заявления относительно перспектив кредитно-денежной политики центрального банка должен, теоретически, позитивно подействовать на котировки CAD. Хотя, Банк Канады, как и многие другие крупнейшие мировые центральные банки, вставшие на путь ужесточения монетарной политики, находится в непростой ситуации – сдержать рост инфляции, не навредив при этом национальной экономике.

Другими словами, прогнозировать точно направление движения CAD после публикации решения Банка Канады по ставкам становится затруднительно, хотя, в нормальных экономических условиях повышение процентной ставки оказывает позитивное влияние на котировки национальной валюты.

На момент же публикации данной статьи пара USD/CAD торгуется вблизи отметки 1.3725. Вероятно, будет попытка пробоя краткосрочного уровня сопротивления 1.3735 с последующим ростом в сторону локальных уровней сопротивления 1.3800, 1.3830, 1.3977. Эта вероятность усилится, если завтрашнее сопутствующее заявление руководителей Банка Канады участники рынка сочтут мягким (альтернативный сценарий и более подробно см. в «USD/CAD: технический анализ и торговые рекомендации на 25.10.2022»). В 15:00 (GMT) начнется пресс-конференция Банка Канады, которая тоже вызовет рост волатильности в котировках CAD и в паре USD/CAD, соответственно.

*) наши счета в Forex-Copy системе -> Insta79, Insta124, Insta211

**) ссылки на сторонний Live-monitoring –> Insta79, Insta124, InstaCopy11

***) по вопросам стратегий и обучения -> https://t.me/fxrealist