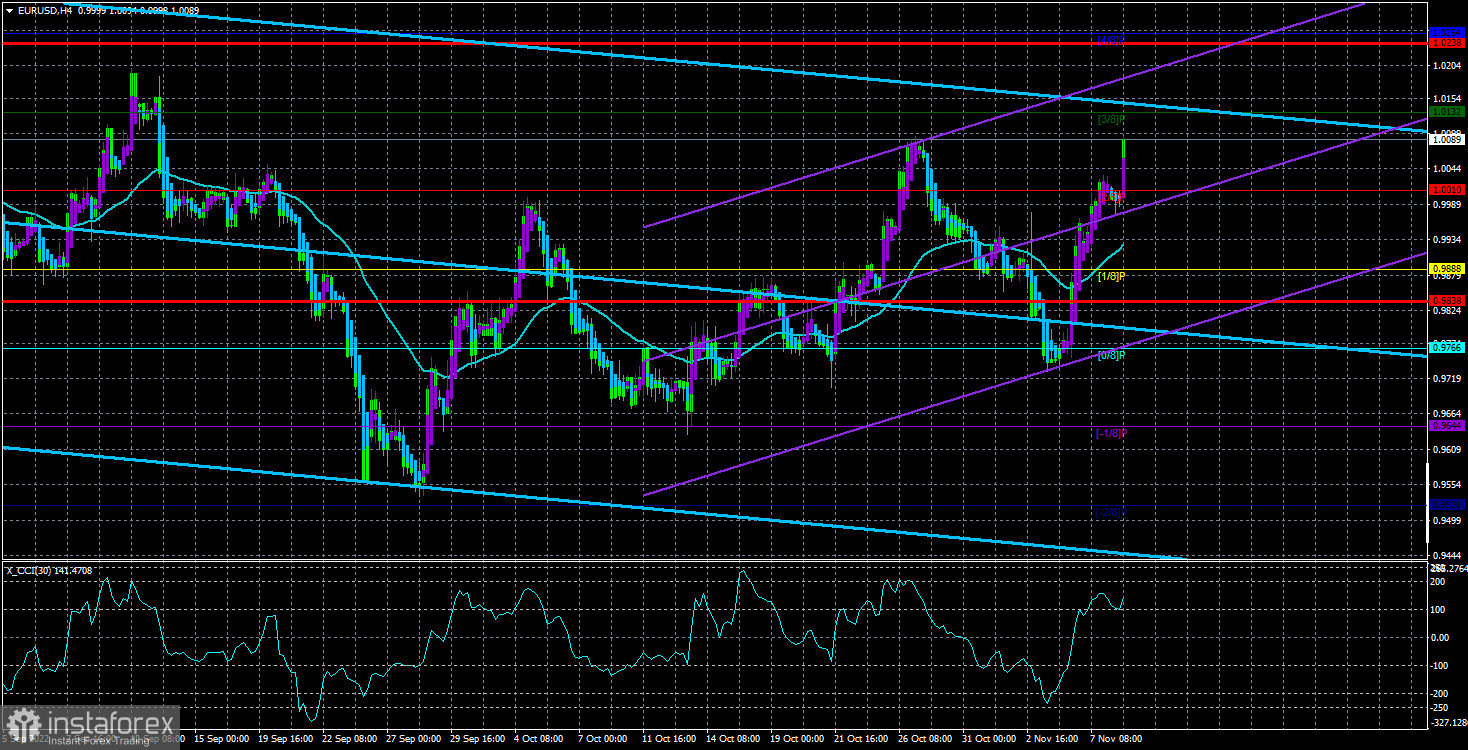

Валютная пара EUR/USD во вторник торговалась очень слабо. Большую часть дня она провела около уровня Мюррея «2/8» – 1,0010, то есть около ценового паритета. Несмотря на то что в последние несколько дней евровалюта существенно выросла, прямо с текущих позиций, без обновления своего последнего локального максимума, может начаться новое падение пары. Правда, следует признать, что с течением времени ситуация все же понемногу меняется в пользу евровалюты. Например, на 24-часовом ТФ котировки все-таки преодолели облако Ишимоку, что является сильным сигналом на покупку. Однако также следует понимать, что ситуация все равно остается не в пользу евро, просто сейчас она чуть менее негативная, чем ранее.

Фундаментальный и геополитический фоны остаются очень сложными для всех рисковых активов. Ставки ФРС могут вырасти сильнее, чем предполагалось ранее, о чем уже почти открыто заявляет Джером Пауэлл. В ЕЦБ тоже ужесточили свою риторику в отношении ставок, но многие эксперты отмечают, что ЕЦБ не сможет угнаться за ФРС, не сможет поднять свою ставку настолько же сильно, как американский регулятор. Таким образом, отрицательная для евро дивергенция по ставкам будет сохраняться. А это уже повод, если не для сильного роста доллара, то как минимум для отсутствие сильного роста евровалюты.

Про геополитику в последнее время все начали даже как-то забывать, хотя украино-российский конфликт никуда не делся и, по мнению многих военных экспертов, может этой зимой пережить новую фазу эскалации. Противостояние между НАТО (Западом) и России тоже никуда не делось, поэтому в любой момент отношения могут ухудшиться еще сильнее. Правда, теперь многое будет зависеть от результатов выборов в Парламент США. Некоторые политологи считают, что дальнейшей эскалации между Штатами и РФ не случится, если победят республиканцы. Однако, с нашей точки зрения, это «вилами по воде писано». Поэтому реальных причин падать у доллара по-прежнему очень немного.

Масштабное повышение ставок и сокращение баланса ФРС будут и дальше поддерживать доллар

Алан Гринспен, бывший председатель ФРС, которому на данный момент 96 лет, высказался вчера в отношении монетарной политики и перспектив американской валюты. Мы считаем, что его слова имеют большое значение, так как все же человек занимал пост главы ФРС 19 лет. Господин Гринспен считает, что доллар США может продолжать расти в 2023 году, даже если ФРС замедлит повышение ставок или остановит его. «Инфляция может достигнуть своего пика к первом полугодии 2023 года, а ФРС может отказаться от дальнейшего ужесточения в тот же период, но для доллара США это все равно будет означать «попутный ветер»», – считает Гринспен. Он заметил, что Федрезерв повышал свою ставку по гораздо более крутой траектории, чем другие центробанки. Также он считает, что крайне важно было начать повышать ставку одним из первых в мире. ФРС не только повышает ставку, но и активно сокращает свой баланс (программа QT), все это окажется сильную поддержку доллару в будущем, говорит Гринспен. «Предложение долларов США на рынке будет сокращаться, что погасит инфляцию и сделает его лучшим средством сбережения», – считает бывший глава ФРС.

Нам сложно не согласиться с мнением бывшего главы ФРС, так как мы придерживаемся примерно того же мнения. Высокие ставки – это плюс для доллара. Статус резервной валюты мира – это плюс для доллара. Сокращение баланса ФРС – это плюс для доллара. Низкая вероятность рецессии экономики США – это плюс для доллара. А какие плюсы есть сейчас у евро или фунта? Вероятность наступления рецессии и в ЕС, и в Королевстве высокая. Банк Англии пообещал сокращать свой баланс, а вместо этого накупил еще казначейских облигаций, чтобы стабилизировать финансовые рынки после «инициатив Лиз Трасс». ЕЦБ даже не помышляет о распродаже облигаций. Ставки Банка Англии и ЕЦБ, скорее всего, вырастут слабее ставки ФРС и медленнее. Поэтому локальный рост европейских валют возможен, но в долгосрочной перспективе...

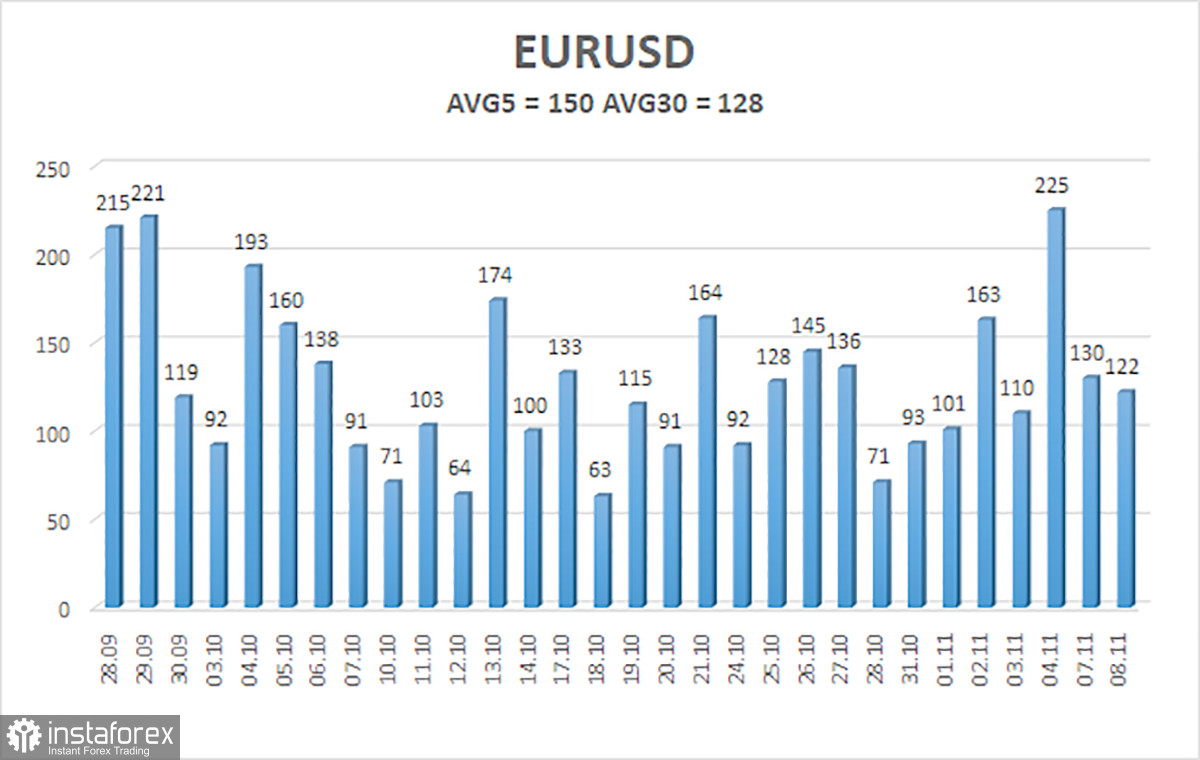

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 9 ноября составляет 150 пунктов и характеризуется как высокая. Таким образом, мы ожидаем движение пары между уровнями 0,9838 и 1,0238 в среду. Разворот индикатора Хайкен Аши вниз просигнализирует о витке нисходящей коррекции.

Ближайшие уровни поддержки:

S1 – 1,0010;

S2 – 0,9888;

S3 – 0,9766.

Ближайшие уровни сопротивления:

R1 – 1,0132;

R2 – 1,0254;

R3 – 1,0376.

Торговые рекомендации:

Пара EUR/USD продолжает располагаться выше мувинга. Таким образом, сейчас следует оставаться в длинных позициях с целями 1,0132 и 1,0238 до разворота индикатора Хайкен Аши вниз. Продажи вновь станут актуальными не ранее закрепления цены ниже скользящей средней линии с целями 0,9838 и 0,9766.

Рекомендуем к ознакомлению:

Обзор пары GBP/USD. 9 ноября. Главный экономист Банка Англии Хью Пилл: Банк Англии не виноват в рецессии.

Прогноз и торговые сигналы по EUR/USD на 9 ноября. Детальный разбор движения пары и торговых сделок.

Прогноз и торговые сигналы по GBP/USD на 9 ноября. Детальный разбор движения пары и торговых сделок.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит, тренд сейчас сильный;

Скользящая средняя линия (настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю;

Уровни Мюррея – целевые уровни для движений и коррекций;

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки исходя из текущих показателей волатильности;

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.