Спрос на риск заметно снижается к утру четверга, S&P500 потерял в среду более 2%, фондовые рынки стран АТР торгуются в красной зоне, Европа, по всей видимости, также откроется снижением. Доходности ГКО показали несколько более высокую устойчивость, во всяком случае 10-летние US Treasures удерживаются выше 4%, разнонаправленное движение доходностей и фондовых индексов уверенно указывает на рост риска стагфляции.

Частично снижение спроса на риск объясняется предварительными итогами выборов в США, согласно которым республиканцы получат большинство в Палате представителей и смогут таким образом оказывать влияние бюджетную политику правительства. По Сенату ясности пока нет, поскольку в штате Джорджия будет проведен второй тур, намеченный на 6 декабря. Второй фактор – рост числа ковидных больных в Китае, что снижает вероятность снятия ограничений.

Сегодня основное внимание будет направлено на отчет по инфляции в США, прогноз по базовому показателю +6,5%, что чуть ниже сентябрьских 6,5%. Это напряженный момент, поскольку если инфляция не покажет хотя бы каких-то признаков замедления, то прогнозы по ставке ФРС могут подняться до 6% на 2023г, что усилит панику и увеличит спрос на доллар. И напротив, выход данных на уровне 6,5% или ниже может слегка сбить антирисковый настрой и повысить спрос на сырьевые валюты.

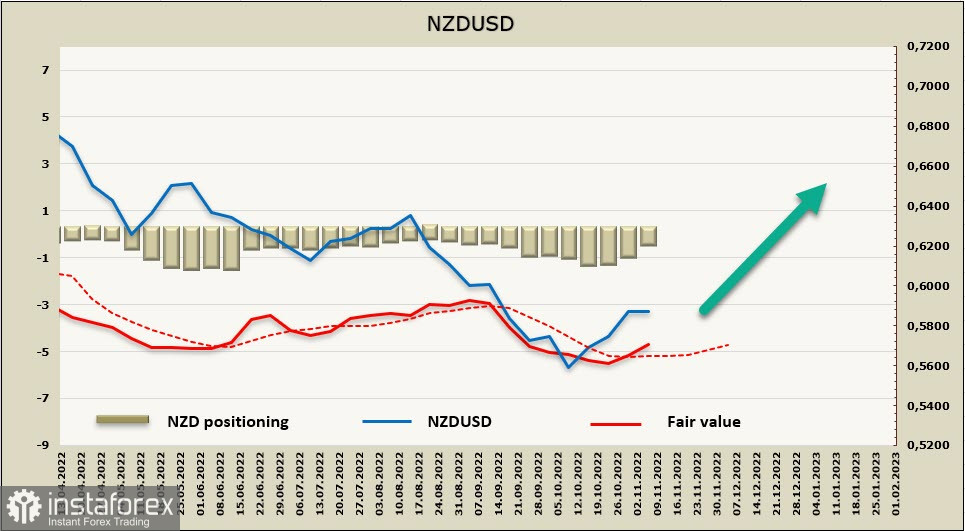

NZDUSD

Инфляционный импульс в Новой Зеландии остается сильным, и тенденции к его замедлению пока нет. Рынок труда очень устойчив, наблюдается максимальное за всю историю сокращение числа работников, выпадающих из состава рабочей силы, поиск рабочей силы для предприятий давно стал большой проблемой. Среди многих рекордных показателей рынка труда за 3 квартал – рост средней почасовой заработной платы, которая в частном секторе выросла на 8,6% г/г, что превысило максимальные рыночные ожидания РБНЗ. Ожидается, что к концу года этот показатель превысит 9%, что не оставляет РБНЗ выбора – требуется повышать ставки всё выше и выше.

Последний опрос РБНЗ по инфляционным ожиданиям показал, что в перспективе 1 года инфляция ожидается на уровне 5,08% против 4,86% в сентябре, а в перспективе двух лет – 3,62% против 3,07% ранее.

Очевидно, что инфляционные ожидания продолжают рост, несмотря на то что РБНЗ повышает ставки довольно агрессивно и прогнозы на дальнейшее повышение опережают прогнозы по ФРС. Банк ANZ прогнозирует, что уже в феврале ставка будет поднята до 5%, пик по ставе отодвигается на конец 2023 г., что выглядит более агрессивно, чем политика ФРС, и будет способствовать росту спреда доходностей в пользу киви.

Из минусов для киви – падение цен на молочную продукцию на 30% с марта 2022 г., что компенсировалось ослаблением валюты, если этот тренд будет продолжен, то рост NZD окажется под сомнением из-за сокращения экспорта. Из плюсов – пик по запасам молочных продуктов сформирован, ожидается сокращение производства, что поможет поддержать цены.

Чистая короткая позиция по NZD сокращается вторую неделю подряд, за отчетную неделю +0,5 млрд, медвежий перевес -0,22 млрд, расчетная цена развернулась вверх, вероятность бычьей коррекции повысилась.

Киви преодолел сопротивление 0.5866, поддержка в случае отката вниз может быть найдена в зоне 0,5810/20, после чего станет актуальной повторная попытка тестирования технического сопротивления 0,5960 (23,6% от падения с февраля 2021г).

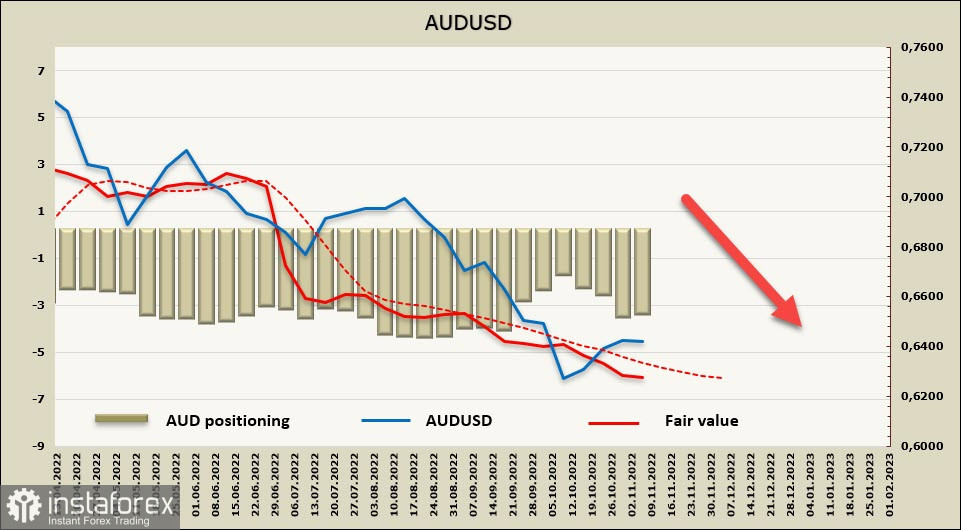

AUDUSD

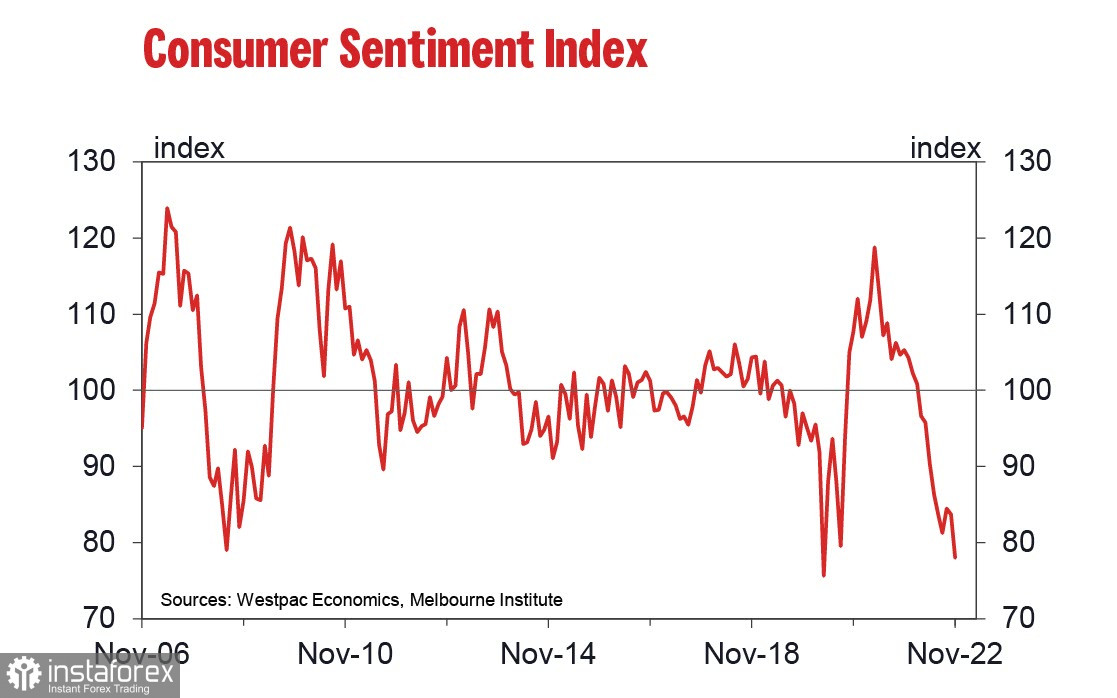

Индекс потребительских настроений Westpac Melbourne Institute упал на 6,9%, с 83,7 в октябре до 78,0 в ноябре, что лишь немного выше ковидного минимума 75,6%. Инфляция в Австралии продолжает рост, в 3 квартале добравшись до 7,3% против 6,1% ранее, прогнозы предполагают дальнейший рост инфляции.

При этом нужно отметить, что правительство Австралии очень аккуратно вносит изменения в налоговую политику, чтобы сдерживать рост инфляции. Прогнозы по ставке также растут в пользу более высокого уровня, что приводит к падению потребительских расходов, например, 40% респондентов намерены снизить расходы на рождественские подарки на 40%, это исторический минимум, отмечается заметное снижение уверенности по рынку труда и возможности покупки жилья.

Чистая короткая позиция по AUD сократилась за отчетную неделю на 0.1 млрд, до -3,2 млрд, медвежий перевес сохраняется. Расчетная цена ниже долгосрочной средней и направлена вниз, тренд южный, попытки роста носят коррекционный характер.

Поддержка 0,6320/30, сопротивление 0,6510/30, торговля переходит в боковой канал, выход из которого вероятнее вниз. При попытке роста к 0,6510/30 обоснованы продажи с целью возврата к трендовой линии 0,6320/30, выход из сформировавшегося треугольника вероятнее на юг. Оснований рассчитывать на полноценный бычий разворот пока нет.