Ястребиные комментарии чиновников ФРС и неопределенность политики Китая относительно ковидных ограничений привели в понедельник к распродажам американских акций и фиксации прибыли.

Глава ФРБ Нью-Йорка Джон Уильямс заявил, что видит траекторию ставки выше, чем в сентябре, а Буллард и вовсе заявил, что «...рынки немного недооценивают риск того, что FOMC придется быть более агрессивным, а не менее агрессивным». Ожидания скорого разворота ФРС снизились, что даст силы дополнительные доллару и может остановить его коррекционное снижение.

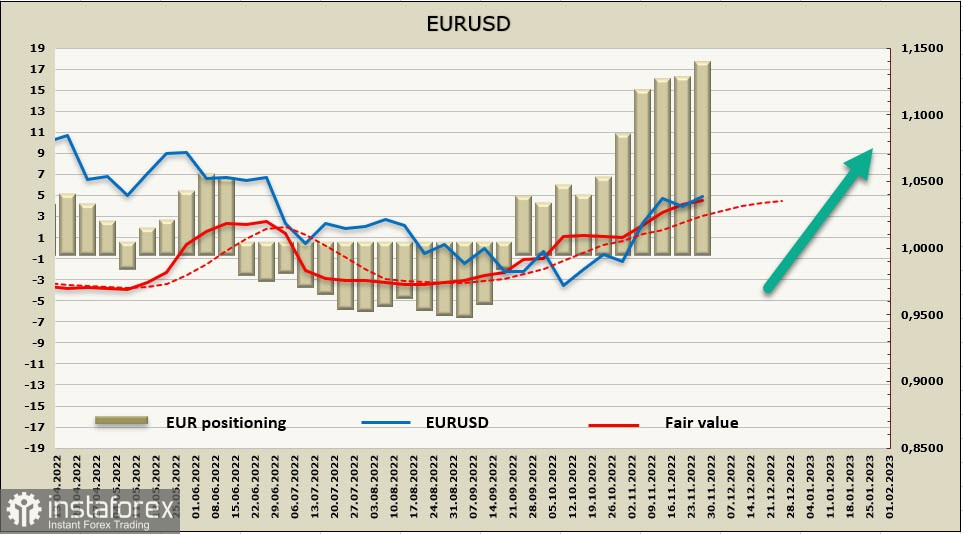

EURUSD

Евро продолжает попытки восстановления против доллара, однако серьезных фундаментальных основания для такого оптимизма нет. Реальные потребительские расходы из-за высокой инфляции имеют устойчивую тенденцию к снижению, производственные затраты растут на фоне снижения спроса.

Вероятность того, что рецессия обойдет Европу стороной, близка к нулю. В рамках борьбы с энергетическим кризисом правительствами стран Еврозоны были разработаны многочисленные программы для компаний и домохозяйств, и их нагрузка на бюджет все еще не достигла потолка. Отношение уровня долга к ВВП, которое снижалось в первой половине 2022 г., вновь начинает рост.

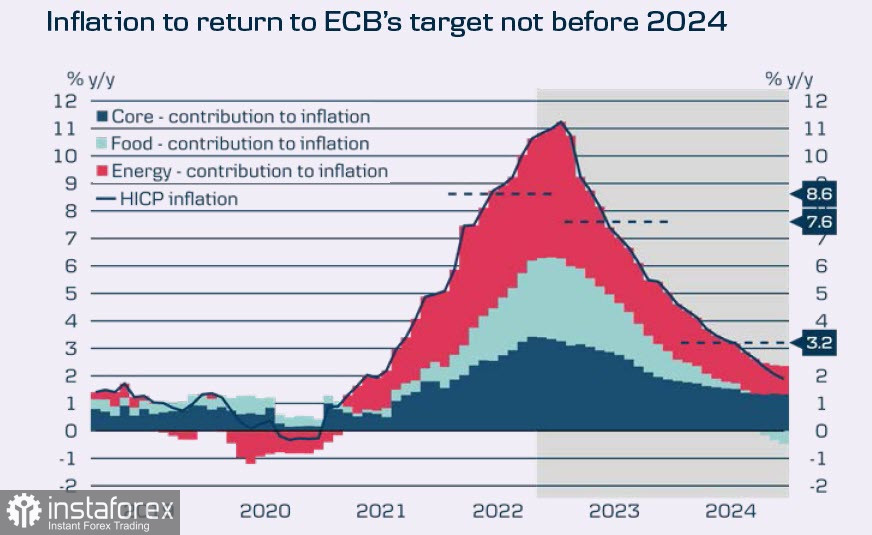

Возврат инфляции к нормальному уровню ожидается не ранее 2024 г.

Спекулятивный спрос на евро на фьючерсном рынке объясняется всего двумя причинами. Во-первых, это более легкое, чем ожидалось, решение заполненности газохранилищ перед зимой и, во-вторых, всеобщее ожидание того, что война на Украине завершится. Эти прогнозы отчетливо прослеживаются в аналитических исследованиях практически всех крупных западных банков, таких как DanskeBank, Mizuho, ScotiaBank, NAB и т.д. Ожидается, что Россия будет вынуждена пойти на уступки, что приведет к восстановлению энергоснабжения Европы и устранит большинство рисков, которые привели к падению евро в первой половине 2022 г.

Если же такую оценку геополитических рисков исключить из рассмотрения, то выясняется, что никаких фундаментальных причин для роста евро на текущий момент нет. Инфляция выше, чем в США, издержки производства выше, потребительский спрос слабее, и т.д. Ожидаемое количественное ужесточение ЕЦБ в начале 2023 г. приведет к снижению инвестиций, а дифференциал ставок в любом случае останется в пользу доллара.

Расчетная цена выше долгосрочной средней и направлена вверх.

Евро смог закрепиться выше локального максимума 1.0367, и, таким образом, сформировались условия для продолжения роста. Цель – зона сопротивления 1.0600/20, с высокой вероятностью она будет достигнута. Что касается уровней еще выше, то для более выраженного роста оснований пока недостаточно, говорить о бычьем развороте EURUSD преждевременно, учитывая высокую вероятность усиления энергетического кризиса в Европе в зимние месяцы и всё еще очень сильный импульс инфляции.

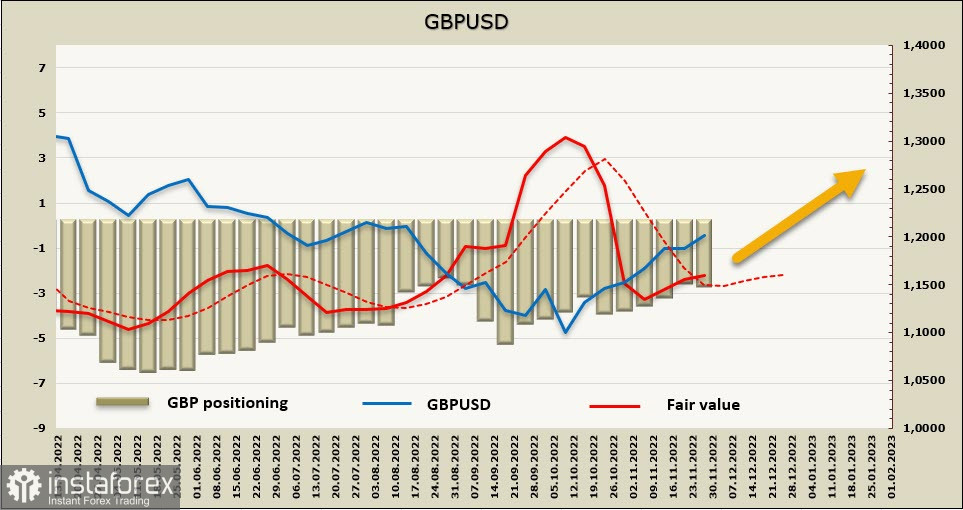

GBPUSD

Рецессия в Великобритании, по всей видимости, уже началась. Рост ВВП в 3 квартале отрицательный, индексы PMI в ноябре ниже зоны расширения, ставки по ипотечным кредитам растут из-за высокой инфляции, рост доходов домохозяйств отстает от роста цен, что означает снижение потребительского спроса. Также нужно исходить из того, что вероятность масштабного энергетического кризиса в Великобритании ничуть не ниже, чем в Европе.

Правительство Сунака предпринимает меры для закрытия дефицита бюджета, эти меры сводятся к ужесточению налоговой политики, что ускорит приход рецессии.

Прогноз по ставке Банка Англии – пик на уровне 4,6% к середине 2023 г. Это ниже, чем прогноз по ставке ФРС, и означает сохранение дифференциала доходностей в пользу доллара, поскольку и инфляция в Великобритании выше, чем в США, что усиливает разрыв по ставке.

Расчётная цена выше долгосрочной средней и направлена вверх, вероятность продолжения коррекционного роста высокая.

Фунт продолжает движение к зоне сопротивления 1,2290/2300, если с первой попытки удастся закрепиться выше, то цель сместится к зоне 1.2570/2750. Закрепление выше 1.23 будет среди прочего означать и изменение технической картины, вероятность развития бычьего импульса возрастет, поэтому ожидаем упорной борьбы чуть ниже 1.23 и повышенной волатильности. Фундаментальных причин для резкого укрепления фунта нет, поскольку риски рецессии и инфляционные ожидания в Великобритании выше, чем в США, а прогноз по ставке Банка Англии – ниже, чем по ФРС. Соответственно, текущий рост носит коррекционный характер.