Биткоин и рынок криптовалют продолжают восстановительное движение, которое зародилось на текущей торговой неделе. Главному цифровому активу удалось совершить бычий пробой уровня $17k, а капитализация всех криптовалют достигла $858 миллиардов.

Главным катализатором бычьих настроений на рынке стали макроэкономические факторы, а также постепенное приближение рождественских праздников. На этом фоне Биткоин возобновил корреляцию с фондовыми индексами.

Фундаментальный фон

Выступление главы ФРС Джерома Пауэлла стало основным катализатором бычьих телодвижений на большинстве рынков. Глава регуляторного органа заявил, что приятный сюрприз по снижению ИПЦ в октябре дает основания снизить темпы повышения ставок до умеренных.

Пауэлл отметил, что первый этап замедления повышения ставки может произойти уже на декабрьском заседании. Фьючерсы на процентные ставки мгновенно отреагировали, и вероятность повышения рейта в декабре на 50 б.п. составляет 75%.

При этом чиновник заявил, что инфляция все еще слишком высокая, а потому вероятней всего конечный показатель ставки будет выше, чем планировала ФРС в сентябре. Также Пауэлл отметил, что ему нужно больше доказательств снижения инфляции.

Несмотря на ложку дегтя, в целом выступление Пауэлла подтверждает курс на смягчение монетарной политики США. Учитывая, что рекордные темпы снижения денежной массы за всю историю, рынки воспринимают замедление темпов как позитивную новость.

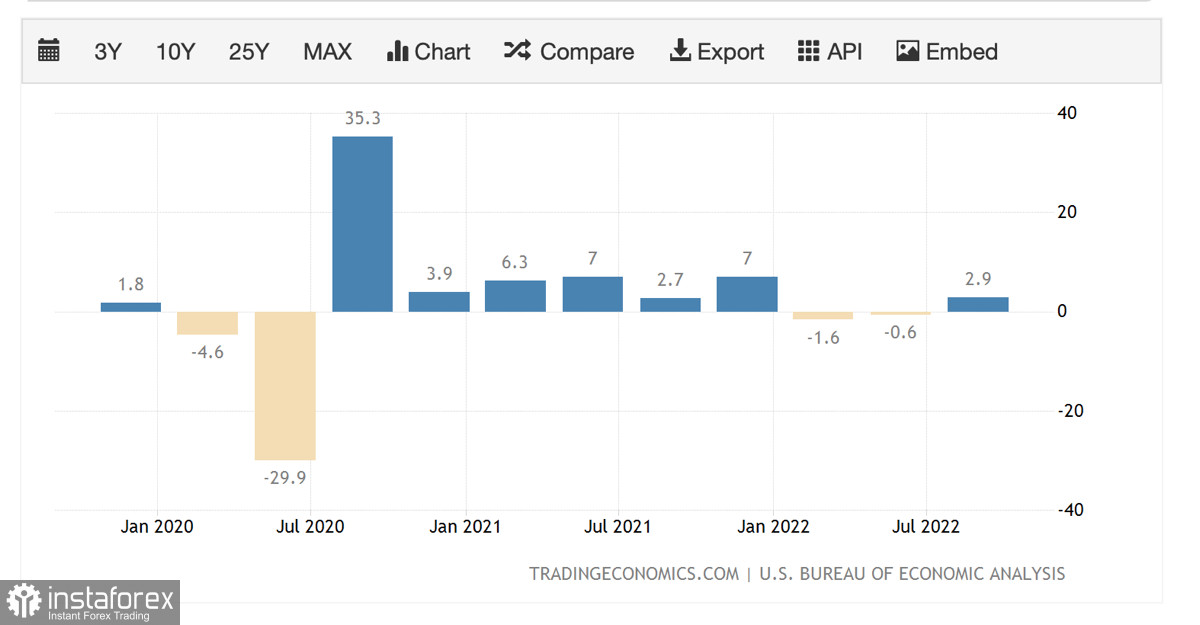

Позитива также добавила статистика роста ВВП США в третьем квартале. Показатель составил 2,9% при прогнозе 2,7%, что указывает на относительную стабильность крупнейшей экономики мира.

Эксперты Financial Times решили добить рынки заявлением, что большинство ключевых индикаторов указывают на достижение пиковой точки глобальной инфляции. В ближайшие месяцы стоит ожидать падение уровня инфляции по всему миру.

Анализ Bitcoin

Начать сегодняшний анализ состояния Биткоина стоит с индекса доллара США. Показатель находится в коррекционном движении и по состоянию на 1 декабря торгуется вблизи отметки 105,7.

При этом в ноябре отмечалось, что USD показал крупнейшее месячное с 2009 года. Это позитивная новость для высокорисковых активов, в том числе криптовалют и рынка акций. Как мы помним, Биткоин имеет обратную корреляцию с DXY, а, учитывая коррекцию индекса, стоит ожидать больше бычьих импульсов на криптовалюте.

Также важно отметить растущую корреляцию BTC с фондовыми индексами. Крах FTX разорвал созависимость финансовых инструментов, однако впоследствии она восстановилась и укрепилась.

Учитывая растущие праздничные настроения на рынке акций, которые всегда сопровождаются новогодним ралли, можно ожидать аналогичного движения цены Биткоина. Однако при условии, что условные Genesis или Gemini не станут очередным "черным лебедем".

Совокупность телодвижений в макроэкономике и смежных рынках позволили Биткоину сформировать паттерн "бычье поглощение" и закрепиться выше $17k. Эксперты Glassnode отмечают, что после успешного бычьего импульса число адресов в прибыли достигло уровня 50%. Это указывает на существенное накопление BTC ниже $20k.

Технический анализ BTC/USD

Достигнув круглого уровня $17k, цена Биткоина столкнулась с мощным сопротивлением со стороны медведей. Криптовалюта находится в шаге от бычьего выхода за пределы диапазона $15,5k-$17,1k, но технические метрики указывают на ослабление позиций покупателей.

Стохастик постепенно формирует паттерн "медвежье пересечение", а RSI указывает на снижение покупательской активности или существенное увеличение давления медведей. При этом MACD продолжает двигаться на север, что говорит о силе среднесрочного восходящего тренда.

Итоги

Макроэкономический фон и улучшающиеся настроения инвесторов способствуют восходящему движению большинства рынков, в том числе и криптовалютного. В ближайшее время возможна пауза и ретест уровня $16,7k, где образовалась локальная область поддержки.

Для сохранения бычьего потенциала, Биткоину необходимо удержать уровень $16,7k и снова закрепиться выше $17k. При таких условиях криптовалюта продолжит движение к следующим целям $17,6k и $18,2k. Дальнейшее движение BTC будет зависеть от общей ситуации, так как весь позитив не отменяет большого количества негативных факторов.