В последние дни уходящего года валютные и фондовые рынки торгуются в узких диапазонах, волатильность невысокая. Отсутствие важных новостей и период праздников накладывают свой отпечаток на активность трейдеров, и ожидать сильных движений до конца года не приходится.

Фондовые биржи стран АТР закрылись в четверг утром в красной зоне вслед за снижением индексов в США. Доминируют слабо негативные настроения, риск глобальной рецессии в следующем году остается высоким на фоне готовности центробанков продолжать политику ужесточения, поскольку рост инфляции далек от завершения. Индикаторы указывают на неблагоприятное развитие событий, кривая доходностей в США, представляющая собой разницу между 10- и 2-х летними казначейскими облигациями, ушла ниже нулевой отметки, что начиная с 50-х годов прошлого века является очевидным признаком приближающегося экономического спада.

Нефть после короткого периода роста вновь снижается, Brent утром в четверг торгуется ниже 83 долл./барр., оптимизма в свази со снятием карантинных мер в Китае оказалось явно недостаточно, поскольку вероятность роста спроса со стороны Китая в связи со снятием ограничений оказалась более слабой, чем угроза снижения спроса из-за приближения кризиса.

Сегодня ожидаем продолжения тенденции, невысокая волатильность в узких диапазонах. Доллар США останется под давлением, сырьевые валюты теряют импульс спроса. Прогнозировать сильные движения до начала следующего года явно преждевременно.

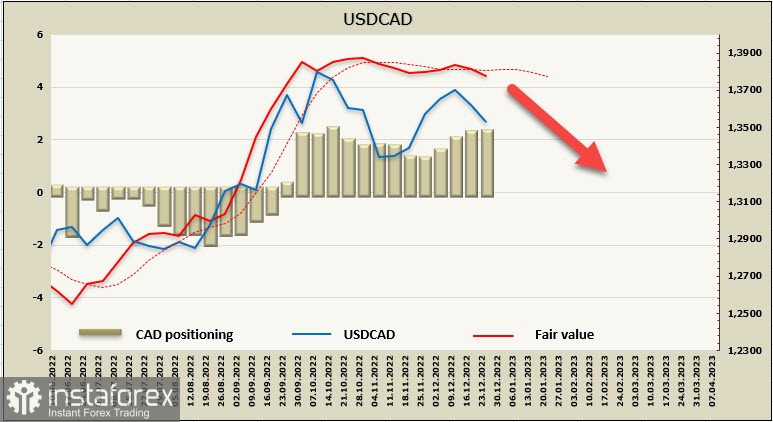

USDCAD

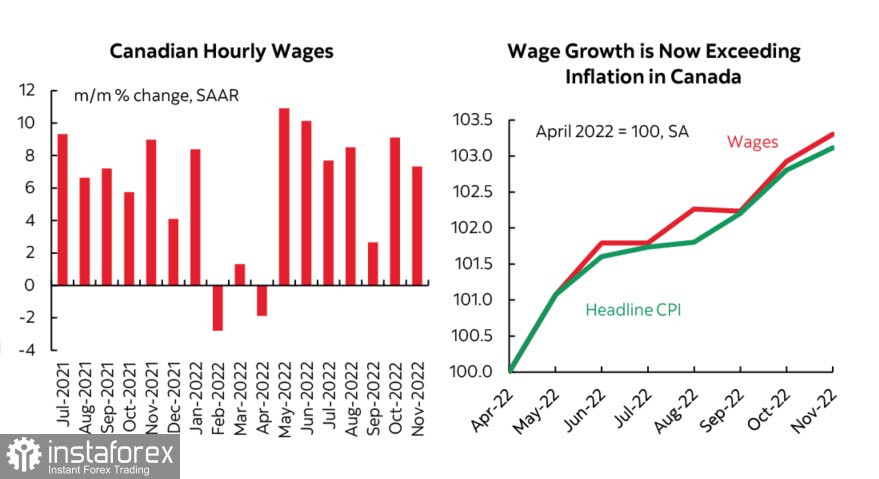

Первые данные, способные оказать влияние на котировки луни, появятся только после Нового года, 6 января будут обновлены данные по рынку труда, включая оценку безработицы и темпов роста заработной платы. Эти данные, особенно рост заработной платы, будут иметь ключевое значение для прогнозирования исхода заседания Банка Японии 25 января, поскольку инфляция в Канаде подпитывается ростом располагаемых доходов населения. Пока новых данных нет, ждать сильных движений в паре USDCAD не приходится.

Позиционирование по CAD практически не изменилось за отчетную неделю, чистая короткая позиция по-прежнему вблизи отметки -2 млрд, расчетная цена потеряла восходящую динамику и развернулась на юг.

USDCAD всю последнюю неделю торгуется в узком диапазоне с низкой волатильностью. Ожидаемого тестирования 1.3710/20 не произошло, и в связи с разворотом расчетной цены вниз вероятность роста луни становится заметно меньше. Теперь более актуальным является сценарий небольшого снижения, нижняя граница диапазона 1.3335/50, возможен медленный дрейф к этому уровню, возможный рост ограничен линией тренда 1.3640/50.

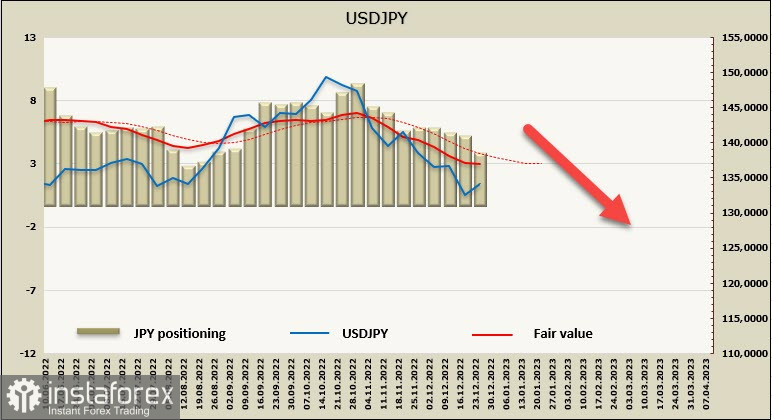

USDJPY

Появились новые подробности относительно принятого неделей ранее решения Банка Японии расширить таргетируемый интервал доходности 10-летних облигаций.

Ключевым моментом стала встреча между главой Банка Японии Харухико Курода и премьер-министром Фумио Кисида в офисе премьер-министра 10 ноября, на которой они договорились тесно сотрудничать и управлять политикой в интересах экономики страны и ценового контроля. В частности, правительство незадолго до встречи направило на расходы дополнительно пости 30 трлн иен, и следующий ход должен был совершить Курода, поскольку ему было «выражено недовольство» чрезмерно жестким подходом Банка Японии к денежно-кредитной политике, «как будто они выпили чашку бетона». По мнению чиновников из правительства, чрезмерно жесткий подход приведет к разногласию с рынками, поскольку затянувшаяся оборона верхней границы доходности привела к проблемам с размещением корпоративных облигаций и вынудило правительство разбрасываться деньгами.

Теперь вопрос в том, насколько быстро ставка поднимется к новому таргету 0,5%. Возможно, иностранные игроки вновь активизируются в своих попытках атаковать новый уровень либо, напротив, расценят поднятие таргета как предупреждение и свои попытки прекратят. Пока нет никакой уверенности в том или ином сценарии, и пока ставка не подошла к 0.5%, не следует ожидать ни интервенций, ни резкого изменения курса иены.

Чистая короткая позиция по JPY сократилась за отчетную неделю более чем на 1 млрд, до -3,9 млрд, перевес все еще за долларом, но тенденция к выравниванию просматривается отчетливо, медвежий перевес уменьшился с октября вдвое. Расчетная цена ниже долгосрочной средней, что дает основания рассчитывать на дальнейшее снижение USDJPY, но динамика становится слабее, возможно, пара достигла точки равновесия.

После формирования минимума 130.60 наблюдается небольшой коррекционный откат, ближайшее сопротивление 134.70/90, вблизи этого уровня возможен разворот вниз и попытка сформировать еще одну нисходящую волну. Доходность 10-летних облигаций в среду утром вблизи отметки 0,45%, это ниже таргета, установленного Банком Японии на прошлой неделе 0.5%, поэтому ожидать интервенции со стороны BoJ пока не приходится. Для дальнейшего ослабления иены сейчас также нет особых оснований, поэтому ожидаем торговлю с невысокой волатильностью в пределах указанных границ.