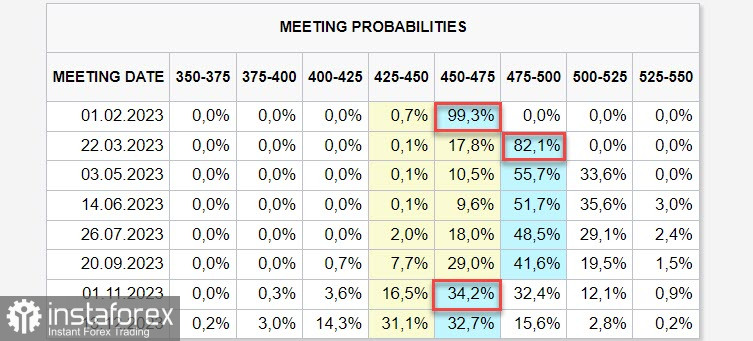

Главным событием сегодняшнего дня станет заседание FOMC. По данным рынка фьючерсов СМЕ, прогноз на итоги заседания практически единодушен – FOMC поднимет ставку на 0.25%, в марте будет еще одно такое же повышение, и на этом цикл будет завершен. В ноябре же ожидается первое снижение.

Рынки находятся в подвешенном состоянии, ожидая итогов заседания FOMC, ЕЦБ и Банка Англии, и практически не реагируют на выходящие макроэкономические данные. Чикагский PMI оказался немного слабее, чем ожидалось, но все же выше ноябрьских минимумов. Индекс потребительского доверия США Conference Board упал до 107,1 (с пересмотренных 109,0) из-за более слабых ожиданий, в то время как оценка текущей ситуации продолжала улучшаться. Инфляционные ожидания выросли, что, вероятно, связано с несколько более высокими ценами на бензин. Отчет по занятости в 4 квартале показал более слабый рост заработной платы, что в пользу снижения инфляционного давления, но все же остается на слишком высоком уровне.

Волатильность сегодня может усилиться раньше объявления итогов заседания FOMC, поскольку до этого будут опубликованы отчеты ADP по занятости в частном секторе и производственный ISM, а совсем скоро выйдут данные по инфляции в еврозоне в январе. Период неопределенности грозит завершиться уже в скором времени.

USDCAD

В экономике Канады сохраняется избыточный спрос, поскольку рост ВВП в 4 квартале составил +1.65%, сохраняется и годовой рост. Для того чтобы экономика начала стимулировать снижение инфляции, необходимо, чтобы рост ВВП был ниже, чего пока не происходит.

Банк Канады на прошлой неделе повысил ставку на 0.25% до 4%, что соответствовало ожиданиям рынка, но при этом в итоговом заявлении сделал важную оговорку: «Если экономическое развитие будет в целом развиваться в соответствии с прогнозом MPR, управляющий совет рассчитывает сохранить учетную ставку на ее текущем уровне, пока он оценивает влияние кумулятивного повышения процентной ставки». Это означает, что, сохраняя за собой возможность повышения ставки, Банк Канады, тем не менее, предполагает, что для ее дальнейшего повышения необходимы очень серьезные основания, которых он пока не видит.

Рынки расценивают такую позицию как «условную паузу». Для принятия решения о дальнейшем повышении необходимо, чтобы поступающие данные дали основания для такого шага, если их не будет, то и повышения тоже не будет. Учитывая, что угроза глобальной рецессии не снижается, можно предположить, что канадский доллар теряет основания для дальнейшего укрепления.

Спекулятивное позиционирование по CAD остается медвежьим, за неделю чистая короткая позиция выросла на 261 млн, до -2.297 млрд, расчетная цена ниже долгосрочной средней и направлена вниз, что позволяет рассчитывать на дальнейшее снижение USDCAD.

Луни медленно укрепляется, но импульс очень слабый, чтобы рассчитывать на выраженное движение. Цель 1.3220/30 так и осталась не достигнутой, возможно, сегодня будет попытка до нее добраться, если FOMC даст к тому основания. В случае, если ожидания рынка оправдаются, возможно закрепление ниже 1.32, цель сместится к поддержке 1.30. Для возобновления роста оснований немного, сопротивлением выступает зона 1.3310/30, где можно будет продавать с расчетом на возобновление снижения.

USDJPY

Вероятность отмены политики отрицательной процентной ставки, несмотря на многочисленные спекуляции рынка, вряд ли состоится даже с приходом новой команды управляющих Банком Японии. Причины слишком очевидны, чтобы их не замечать – как только рынок увидит, что Банк Японии меняет направление, сразу последует быстрое укрепление иены, что на фоне стагнирующей экономики приведет к глубокой рецессии. Прогнозы по промышленному производству на февраль неопределенные, коэффициент реализации конечной продукции отрицательный 21 месяц подряд, неизбежное снижение доходов экспортеров запустит процесс сокращения инвестиций, а проблема обслуживания гигантского долга приведет к сильному росту дефицита бюджета.

Борьбу с инфляцией Япония перекладывает на плечи ФРС и других ЦБ, поскольку их действия направлены на снижение глобальной инфляции, а внутренняя инфляция в Японии и так низкая.

Эти соображения предполагают, что тренд на укрепление иены не имеет под собой сильных фундаментальных оснований, и дальнейшее снижение USDJPY вряд ли будет выраженно сильным.

Чистая короткая позиция по иене вновь немного сократилась за отчетную неделю на 163 млн, до -2,078 млрд, перевес все еще за долларом, но тенденция к покупке иены на фьючерсах прослеживается вполне отчетливо. Расчетная цена ниже долгосрочной средней и все еще не потеряла динамику, что дает основания рассчитывать на то, что после завершения короткой консолидации южный тренд получит дальнейшее развитие.

Обозначенная в предыдущем обзоре цель 126.35/55 остается актуальной, для возобновления роста оснований не добавилось, если, конечно, такие основания сегодня не предоставит FOMC. Пока настрой рынка на дальнейшее ослабление доллара сохраняется, как и угроза глобальной рецессии.