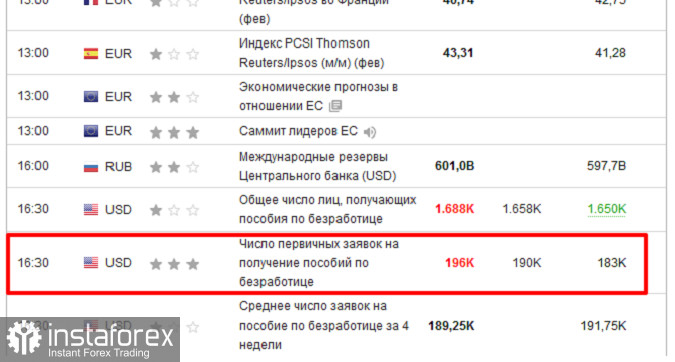

Акции выросли на фоне роста технологического сектора и новой порции корпоративных доходов, при этом трейдеры, по-видимому, проигнорировали тревожные сигналы рынка казначейских обязательств, показывающие, что инверсия кривой достигла самого глубокого уровня с 1980-х годов. Kоличество заявок на пособие по безработице в США выросло впервые за шесть недель, но осталось исторически низким, что подчеркивает устойчивость рынка труда, несмотря на растущую экономическую неопределенность.

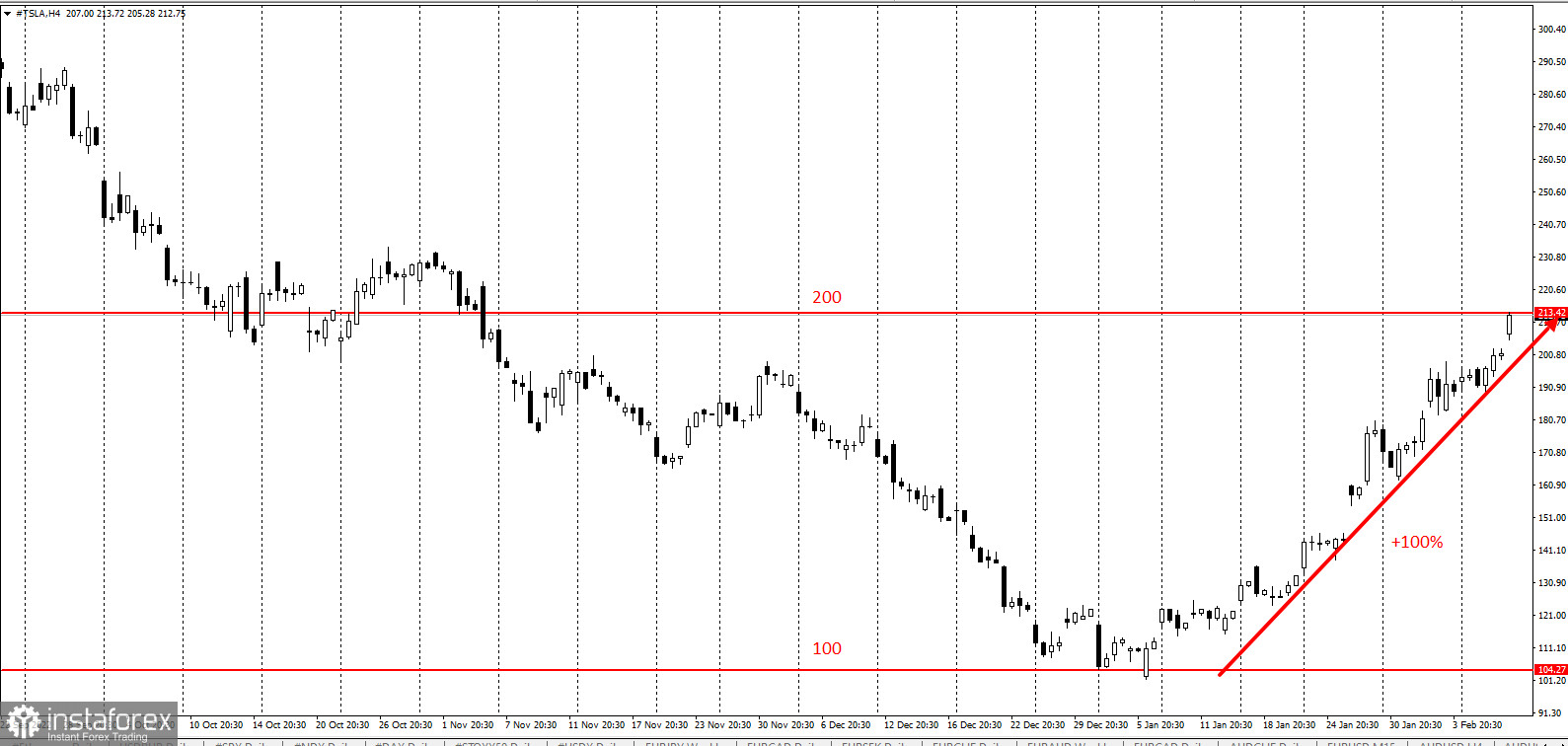

Головокружительное ралли роста акций в этом году вернуло импульс: акции Tesla Inc. удвоились по сравнению с январским минимумом.

Walt Disney Co. ухватилась за планы радикальной реструктуризации крупнейшей в мире компании в сфере развлечений, включая сокращение 7000 рабочих мест и экономию средств на 5,5 млрд долларов. Прибыль PepsiCo Inc. превзошла ожидания, что свидетельствует о том, что уставшие от инфляции покупатели продовольственных товаров поглощают более высокие цены.

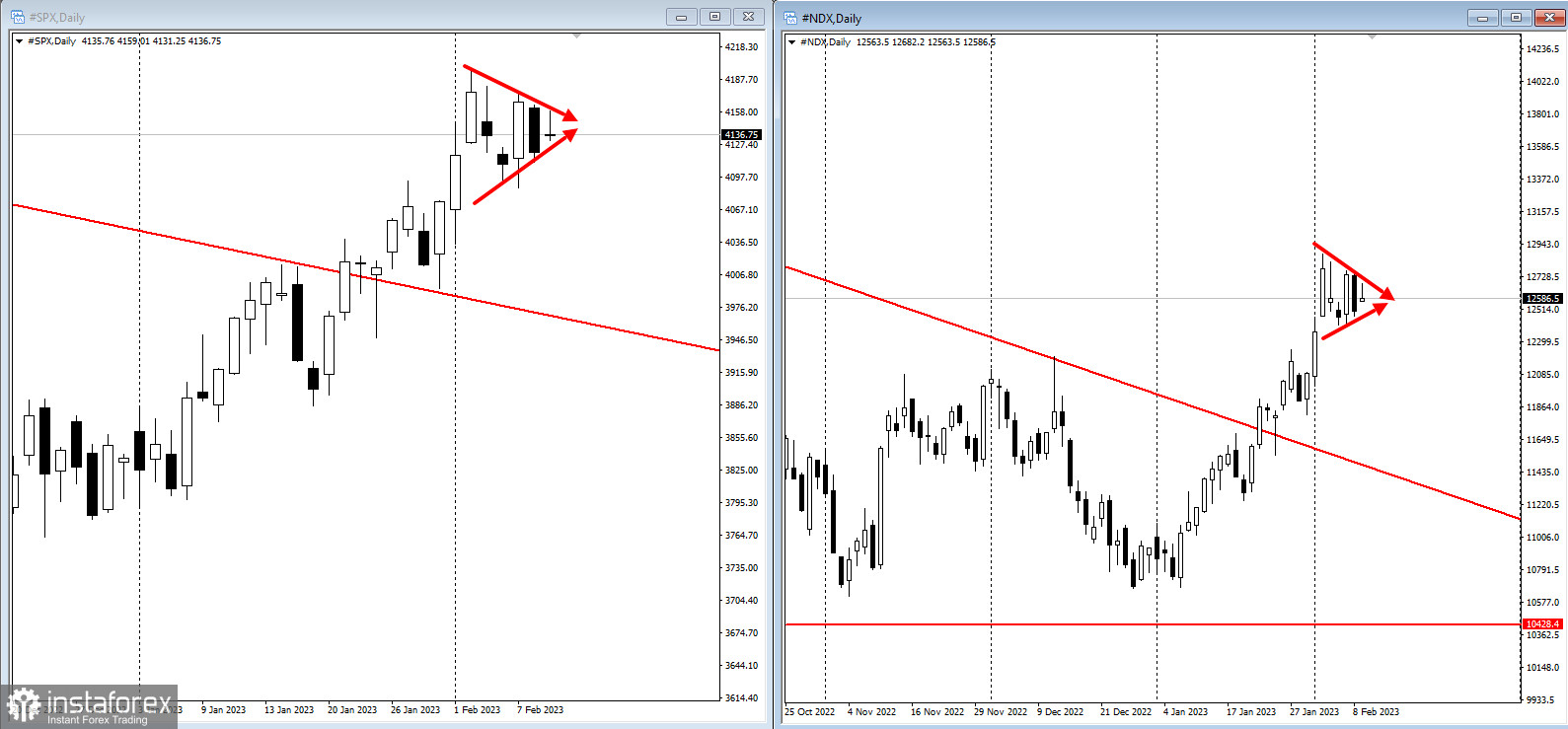

«Мы рассматриваем вчерашний откат рынка только как коррекцию в контексте зарождающегося среднесрочного восходящего тренда, — пишет Крейг Джонсон, главный специалист по рынку в Piper Sandler. — Мы также подтверждаем нашу уверенность в том, что SPX достигнет целевого диапазона 4200–4300 на этом этапе «прыжка» нашего рыночного запроса на 2023 год. Наша целевая цена SPX на конец года в размере 4625 не изменилась».

Несмотря на последнее снижение индекса Nasdaq 100 из-за более слабой прибыли и высоких ставок, техническая картина технологического эталона остается бычьей после того, как в конце прошлого года он отметил так называемое двойное дно. Индекс также вышел из нисходящего тренда в течение всего 2022 года, в то время как его недельный индекс относительной силы, индикатор импульса, далек от уровней перекупленности.

«Это предполагает бычий разворот для Nasdaq 100», — считает технический аналитик Bank of America Corp. Стивен Саттмайер.

Акции восстановились, даже несмотря на то, что на рынке облигаций появились сигналы рецессии.

Доходность 2-летних облигаций США превысила доходность 10-летних облигаций с самым большим отрывом с начала 1980-х годов, превысив экстремальные значения декабря 2022 года. Обычно это происходит, когда центральные банки находятся в процессе повышения директивных ставок, маневр, который увеличивает краткосрочную доходность и снижает долгосрочную доходность за счет ослабления ожиданий инфляции и роста. В США у них есть послужной список предшествующих экономических спадов от 12 до 18 месяцев.

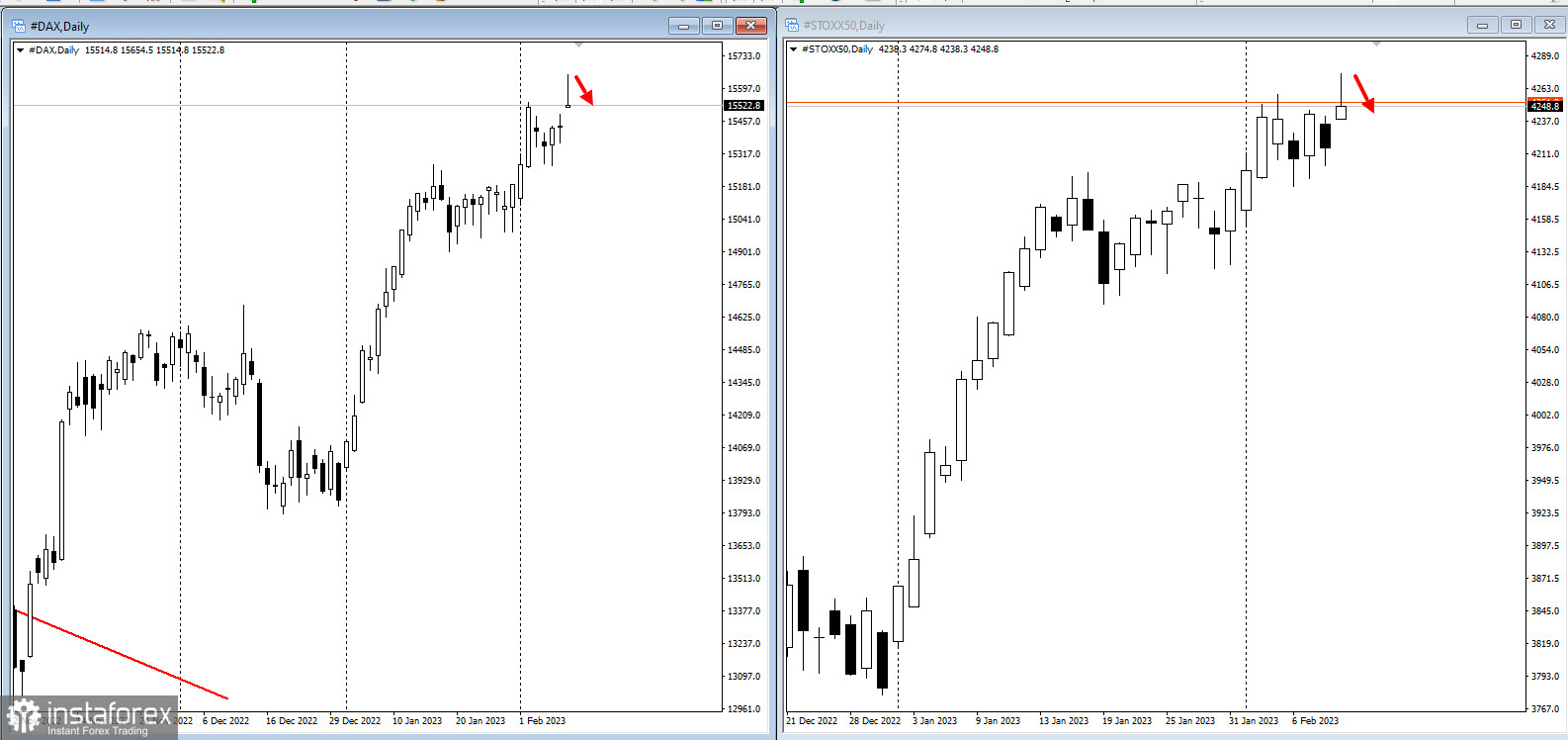

Европейские фондовые индексы очередной раз переписали вершину года и откатили после новостей:

С противоположной точки зрения «теперь нам нужно обратить внимание, и хотя это не только место для стоячих мест, но и экстремальная ситуация, лодка для быков наполняется», сказал Питер Буквар, автор отчета Boock Report.

«Рост фондового рынка в этом году был слишком быстрым и отражает безрассудное поведение инвесторов с 2021 года, когда инвесторы покупали убыточные компании, не проявив должной осмотрительности, — сказал Дэвид Трейнер, главный исполнительный директор New Constructs. — Чтобы рынок достиг дна, нам нужно увидеть гораздо больший спад в акциях мемов, убыточных технологических акций, криптовалют и других безрассудных спекулятивных активов. Вместо этого мы наблюдаем рост рынка в этих областях, что показывает, что инвесторы не усвоили уроки 2020–2021 годов».

Ключевые события:

- Настроения потребителей Мичиганского университета США, пятница

- Выступление Кристофера Уоллера и Патрика Харкера из ФРС, пятница