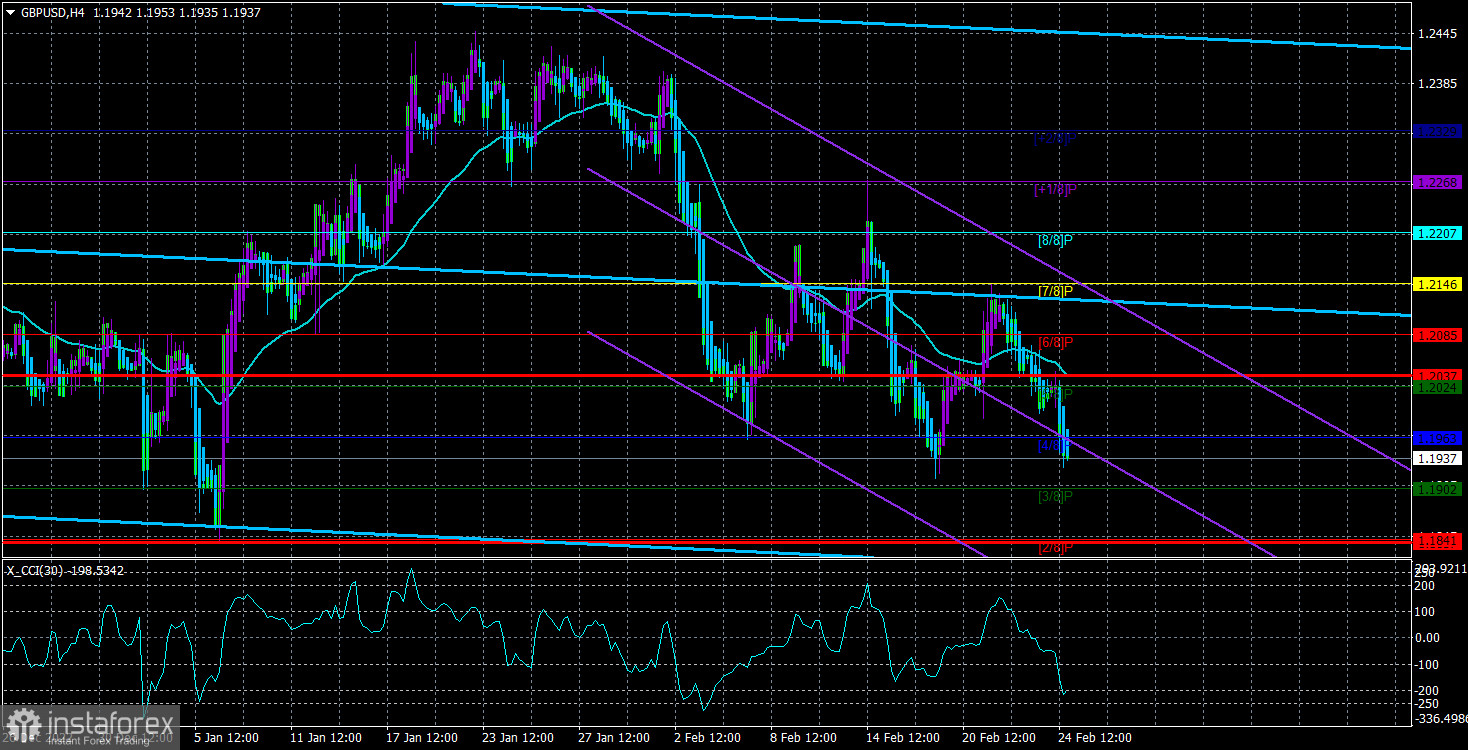

Валютная пара GBP/USD в течение пятницы продолжала падение и опустилась к своему последнему локальному минимуму, а также практически добралась до своего более давнего и дальнего минимума около уровня 1,1841. Таким образом, несколько витков восходящей коррекции не сломали нисходящую тенденцию, как мы и предполагали. В данное время уже оба канала линейной регрессии направлены вниз, поэтому все индикаторы сигнализируют о нисходящей тенденции. Напомним, что мы давно ожидали сильного нисходящего движения по фунту, и в данное время это движение выглядит сильным только на 4-часовом ТФ. К примеру, на 24-часовом ТФ отлично виден солидный виток восходящего движения на 50% от предшествующего нисходящего тренда, который длился 2 года. А вот дальнейшее снижение пока больше похоже на банальный флэт, потому что пара находится уже три месяца между уровнями 1,1840 и 1,2440, то есть в боковом канале. Просто движения внутри этого канала на 4-часовом ТФ (не говоря уже о более младших) выглядят серьезно и не могут рассматриваться, как флэт. Но на дневном ТФ тоже возможны флэтовые движения, поэтому мы не исключаем вариант, при котором отскок от 1,1840 спровоцирует новый виток восходящего движения на 400-500 пунктов.

Для британского фунта сейчас важно преодолеть облако Ишимоку на 24-часовом ТФ, около нижней границы которого он как раз и находится. В случае удачи вероятность дальнейшего падения (что было бы наиболее логично) увеличится. Также мы считаем, что пассивность Банка Англии в плане комментариев и анонсов по будущим изменениям в монетарной политике могут оказывать давление на фунт. Трейдеры просто не знают, чего ожидать от британского регулятора после 10 повышений ставки. Особенно учитывая высокую вероятность рецессии в ближайшие 5 кварталов. Ведь чем сильнее вырастет ставка, тем глубже и сильнее будет сама рецессия. А в текущих условиях (Brexit, пандемия, реформы Трасс, повышение налогов, высочайшая инфляция) британская экономика и без того переживает не лучшие времена. Поэтому БА вряд ли будет без оглядки ужесточать, чтобы вернуть инфляцию к 2%. Тем более что показатель пока вообще не спешит вниз. Даже с учетом сильного падения цен на энергоносители.

В Штатах тоже обеспокоены ростом зарплат

Ранее мы уже говорили, что представители Банка Англии опасаются быстрых темпов роста заработных плат, так как чем больше денег становится у работников, тем больше они тратят. Повышается спрос на товары и услуги и цены начинают расти еще быстрее. Таким образом, в идеале, заработные платы не должны были бы расти вообще или же делать это гораздо медленнее, чем 6%. Однако так считает регулятор, а не обычные британцы, чьи доходы обесцениваются из-за инфляции в 10%. В Штатах, как выясняется, тоже присутствует подобная проблема. В частности, один из членов монетарного комитета ФРС Филипп Джефферсон заявил, что рост заработной платы в США слишком высок и не соответствует ожиданиям по быстрому возвращению инфляции к 2%. Он также отметил, что дисбаланс между спросом и предложением на рабочую силу говорит о том, что инфляция будет сохраняться долго на высоком уровне. Вероятно, имеется в виду то же самое, о чем говорили Хью Пилл и Эндрю Бейли ранее. Безработица находится на минимальном уровне, поэтому наблюдается дефицит рабочей силы в некоторых областях. Компании вынуждены повышать зарплаты, чтобы привлечь к себе нужных им сотрудников. Достаточно интересно это слышать на фоне непрекращающихся новостей о том, что крупные компании, наоборот, сокращают штат из-за жесткой монетарной политики ФРС.

В целом, мы также считаем, что наступит момент, когда инфляция начнет замедляться либо чисто формально (на 0,1-0,2% в месяц), либо вообще перестанет это делать. В разрезе ФРС вопросов меньше, так как Федрезерв имеет достаточно возможностей продолжать повышать ставку. И чем сильнее он ее повысит, тем сильнее вырастет доллар США, потому что в данное время рынок не рассчитывает на больше чем 2 ужесточения в 2023 году. Хотя по факту их может быть гораздо больше. В марте состоятся новые заседания регуляторов, и мы считаем, что наибольшее значение будет иметь заседание БА, а также выступление Эндрю Бейли. Если ставка опять вырастет на 0,5%, это может спасти фунт от падения. Но до заседания еще минимум две недели, чего вполне достаточно, чтобы фунт опустился еще на несколько сотен пунктов.

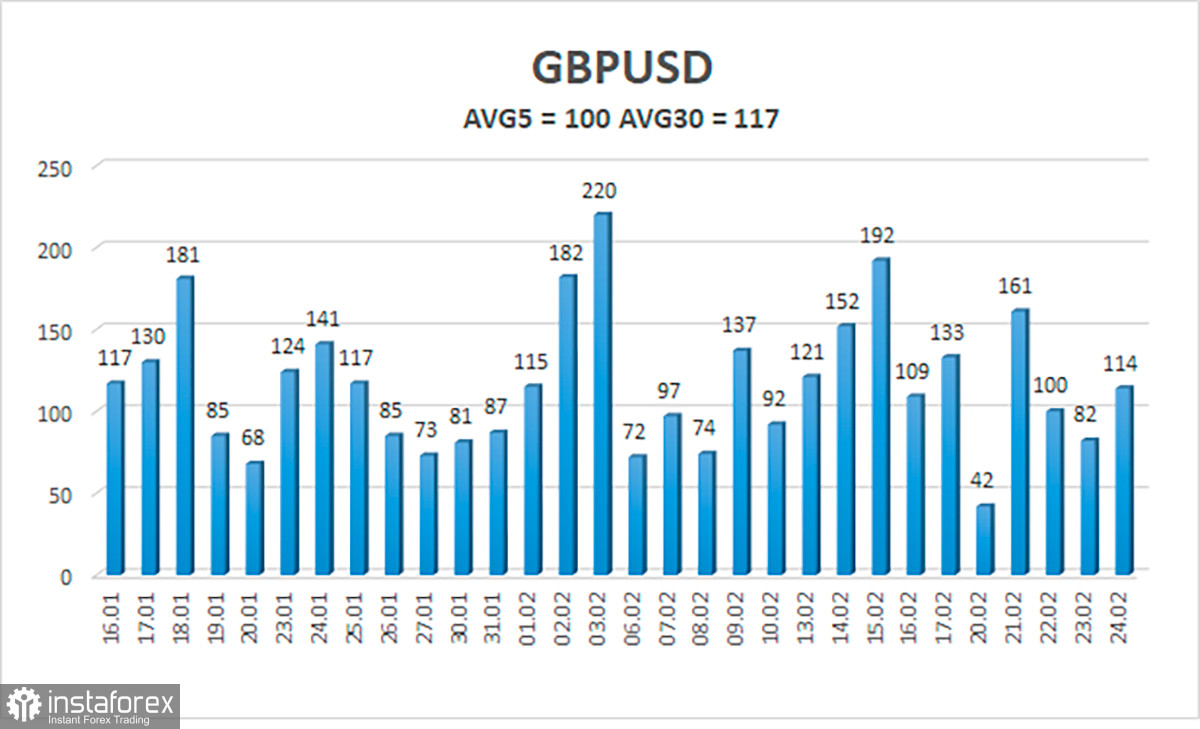

Средняя волатильность пары GBP/USD за последние 5 торговых дней составляет 100 пунктов. Для пары фунт/доллар это значение является средним. В понедельник, 27 февраля, таким образом, мы ожидаем движения внутри канала, ограниченного уровнями 1,1837 и 1,2037. Разворот индикатора Хайкен Аши наверх просигнализирует о новом витке восходящей коррекции.

Ближайшие уровни поддержки:

S1 – 1,1902;

S2 – 1,1841;

S3 – 1,1780.

Ближайшие уровни сопротивления:

R1 – 1,1963;

R2 – 1,2024;

R3 – 1,2085.

Торговые рекомендации:

Пара GBP/USD на 4-часовом таймфрейме вновь закрепилась ниже мувинга. Поэтому сейчас можно оставаться в коротких позициях с целями 1,1902 и 1,1841 до разворота индикатора Хайкен Аши вверх. Открывать длинные позиции можно в случае закрепления выше мувинга с целями 1,2085 и 1,2146.

Рекомендуем к ознакомлению:

Обзор пары EUR/USD. 27 февраля. ФРС теоретически может поднять ставку до 8-9%.

Прогноз и торговые сигналы по EUR/USD на 27 февраля. Детальный разбор движения пары и торговых сделок.

Прогноз и торговые сигналы по GBP/USD на 27 февраля. Детальный разбор движения пары и торговых сделок.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит, тренд сейчас сильный;

Скользящая средняя линия (настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю;

Уровни Мюррея – целевые уровни для движений и коррекций;

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности;

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.