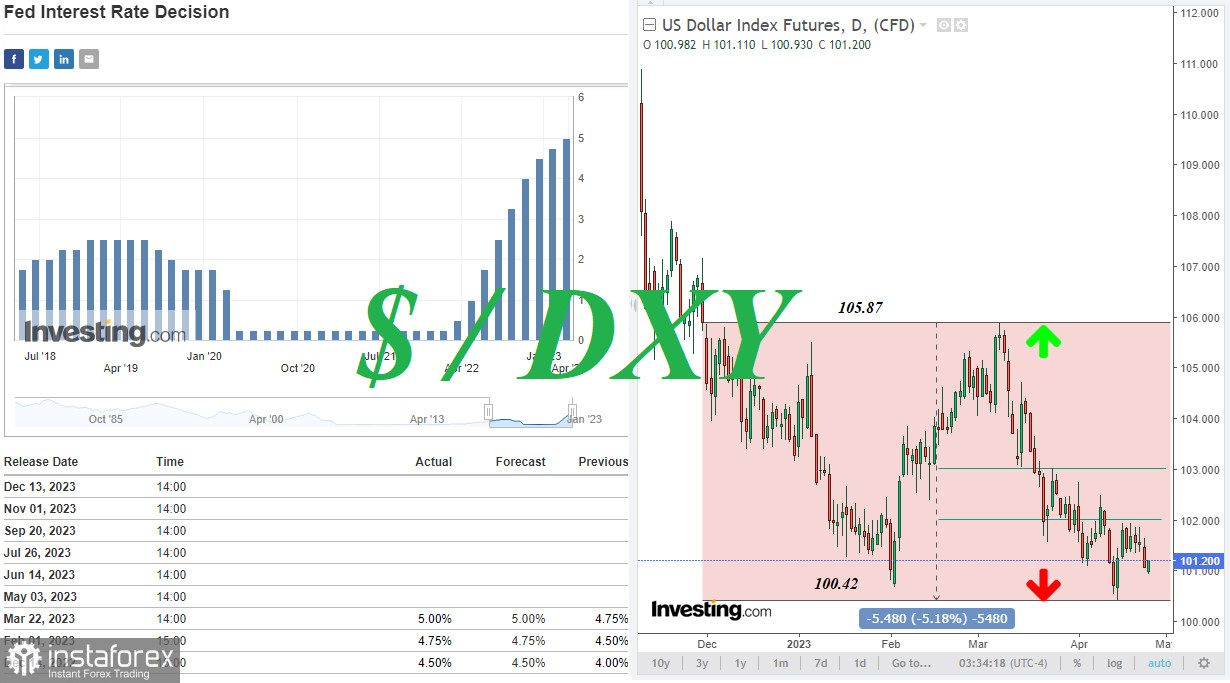

Попыткам роста, предпринятым долларом на прошлой неделе, в понедельник был нанесён ощутимый удар. Индекс доллара DXY, укреплявшийся в ходе вчерашней азиатской торговой сессии, к концу вчерашнего торгового дня вновь довольно резко снизился, протестировав отметку 101.00.

В ходе сегодняшней азиатской торговой сессии индекс доллара DXY также снижался, обновив локальный минимум с 17 апреля на отметке 100.93. Вероятно, что психологическая отметка 100.00 также вскоре будет пробита и индекс доллара направится в сторону минимумов 2020 года, расположенных вблизи отметки 89.00. Все меньше дней остаётся до майского заседания ФРС.

Как следует из протоколов мартовского заседания, часть руководителей американского ЦБ считает, что необходимо приостановить цикл ужесточения монетарной политики из-за рисков усиления давления на банковский сектор и экономику в целом, что в конце концов приведет как минимум к рецессии. Хотя о масштабном кризисе или крахе экономики пока речь не идет, рецессия опасна тем, что может перерасти в стагнацию, грозящую массовыми увольнениями и сокращением уровня жизни населения, что может в конце концов привести к глобальным политическим изменениям, в том числе в государственном устройстве, отмечали мы в одном из наших предыдущих обзоров.

Участники рынка оценивают поступающую из США макро экономическую статистику, пытаясь спрогнозировать как вероятность наступления рецессии в американской экономике, так и действия ФРС в текущих условиях. Большинство экономистов считает, что руководители американского ЦБ повысят процентную ставку на 25 б.п. на заседании 2 и 3 мая, а затем возьмут паузу в повышениях, чтобы к концу года перейти к смягчению кредитно-денежной политики.

Также перед властями США стоит проблема огромнейшего госдолга (более 31 трлн долларов), и если не принять меры по повышению или отмене лимита госдолга, то уже летом этого года правительство не сможет исполнить свои финансовые обязательства, что будет означать дефолт американской экономики, говорится в недавнем отчете бюджетного управления Конгресса.

Также, чтобы хоть частично покрыть дефицит бюджета США (в этом году он составит, по подсчетам экономистов, $1,4 трлн), не исключено, что ФРС увеличит мощность печатного станка, что, в свою очередь, ускорит инфляцию, и так уже в разы превышающую целевой уровень ФРС в 2%, и удешевление доллара.

Таким образом, перед ФРС вновь стоит трудно выполнимая задача – снизить инфляцию, не навредив при этом экономике.

На этой неделе участникам рынка будет предоставлена возможность вновь оценить перспективы американской экономики, монетарной политики ФРС и доллара: в среду (в 12:30 GMT) будут опубликованы свежие данные по заказам на товары длительного пользования, подразумевающие крупные инвестиции в их производство (здесь ожидается рост показателей), а четверг (также в 12:30 GMT) – предварительные данные по ВВП и индексу цен PCE (это основной показатель инфляции, который чиновники ФРС используют в качестве основного индикатора инфляции) за 1-й квартал 2023 года. Экономисты прогнозируют замедление с 2,6% до 2,0% (в годовом выражении) американской экономики в 1-м квартале и ускорение роста индекса цен PCE (до +4,8% с 4,4% в предыдущем квартале).

Как отреагирует рынок на эти данные в свете предстоящего заседания ФРС – сказать пока сложно, но то, что реакция может быть весьма бурной, особенно если данные будут значительно отличаться от прогноза, это наверняка (о важных событиях недели см. в Важнейшие экономические события недели 24.04.2023 – 30.04.2023).

Из новостей же на сегодня стоит обратить внимание на публикацию в 13:00 индексов цен на жилье в США и в 14:00 (GMT) отчета Conference Board с данными по уровню доверия потребителей, демонстрирующий степень уверенности американских потребителей в экономическом развитии страны и стабильности своего экономического положения. Предыдущее значение индикатора 104,2. Рост показателя позитивно отразится на USD, а снижение значения ослабит доллар (подробнее о динамике доллара см. в статье «Индекс доллара #USDX: сценарии динамики на 25.04.2023»).

*)