Отскок европейских акций с середины марта не смог победить стратегов, которые предсказывают, что продолжительная кампания повышения процентных ставок центральным банком затормозит ралли.

Они придерживаются своего мрачного прогноза на оставшуюся часть 2023 года, и их пока не убеждает 10-процентный рост Stoxx Europe 600. Базовый индекс должен упасть до 450 пунктов к концу года, согласно среднему из 15 прогнозов в обзоре стратегов Bloomberg, что подразумевает падение на 4% по сравнению с закрытием в пятницу.

«Денежно-кредитная политика ужесточалась самыми резкими темпами за 40 лет, что привело к резкому ухудшению кредитно-денежных условий, — заявила стратег Bank of America Corp. Милла Савова в комментариях по электронной почте. — Мы ожидаем, что это приведет к рецессии в условиях роста в ближайшие месяцы, что, в свою очередь, будет соответствовать значительному увеличению премии за риск».

Стратеги BofA ожидают, что понижение прогноза прибыли добавит встречных ветров, снизив их целевой показатель на конец года для Stoxx 600 до 410 с 430 в прошлом месяце, что предполагает снижение примерно на 13%. Для Савовой и ее команды самая низкая точка для акций должна наступить в начале четвертого квартала, когда ожидается, что экономический цикл достигнет дна, в результате чего ориентир опустится до 365.

«Мы думаем, что это станет следующей большой возможностью для инвесторов в акции, поскольку импульс роста начинает восстанавливаться в ответ на ослабевающее сопротивление агрессивного ужесточения денежно-кредитной политики», — сказала Савова.

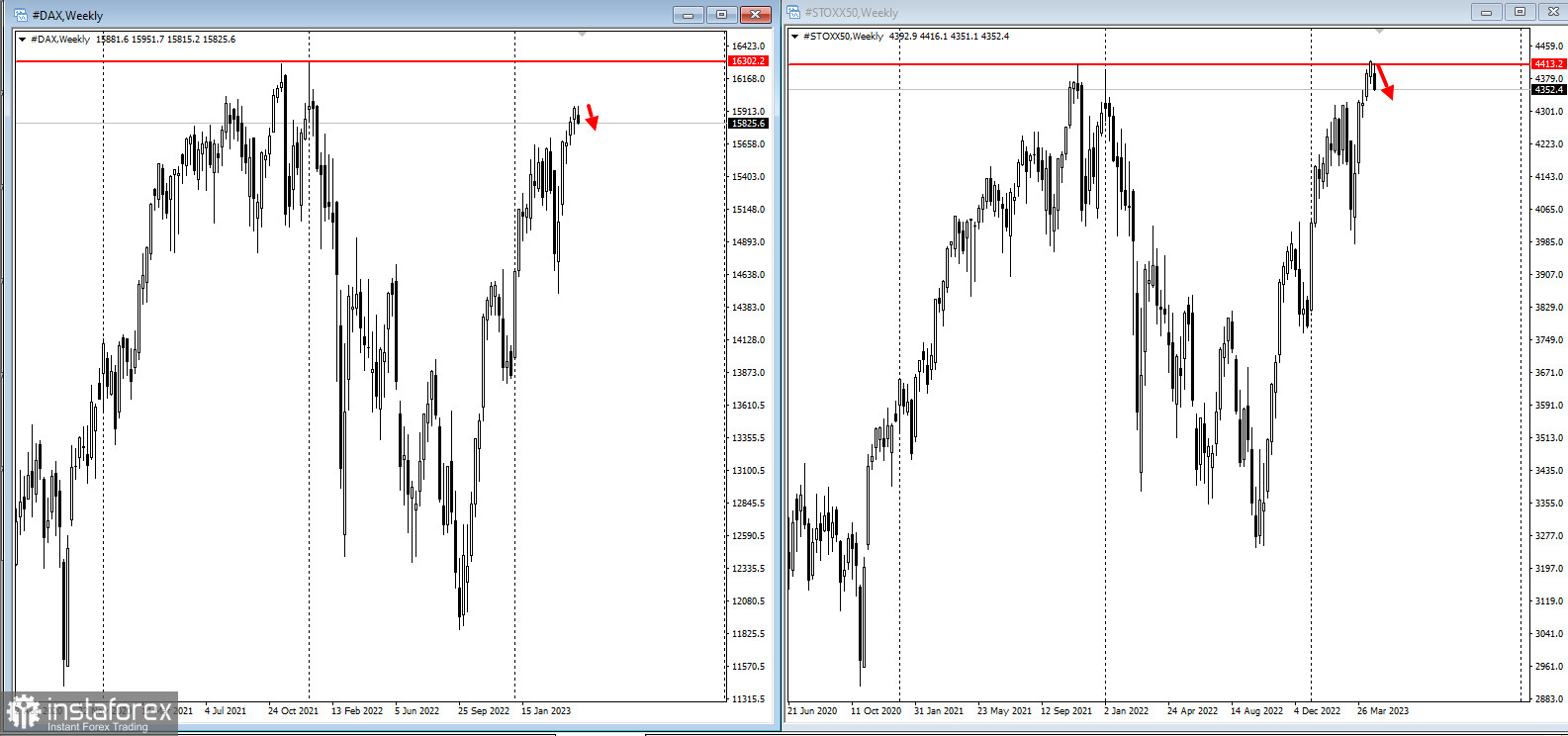

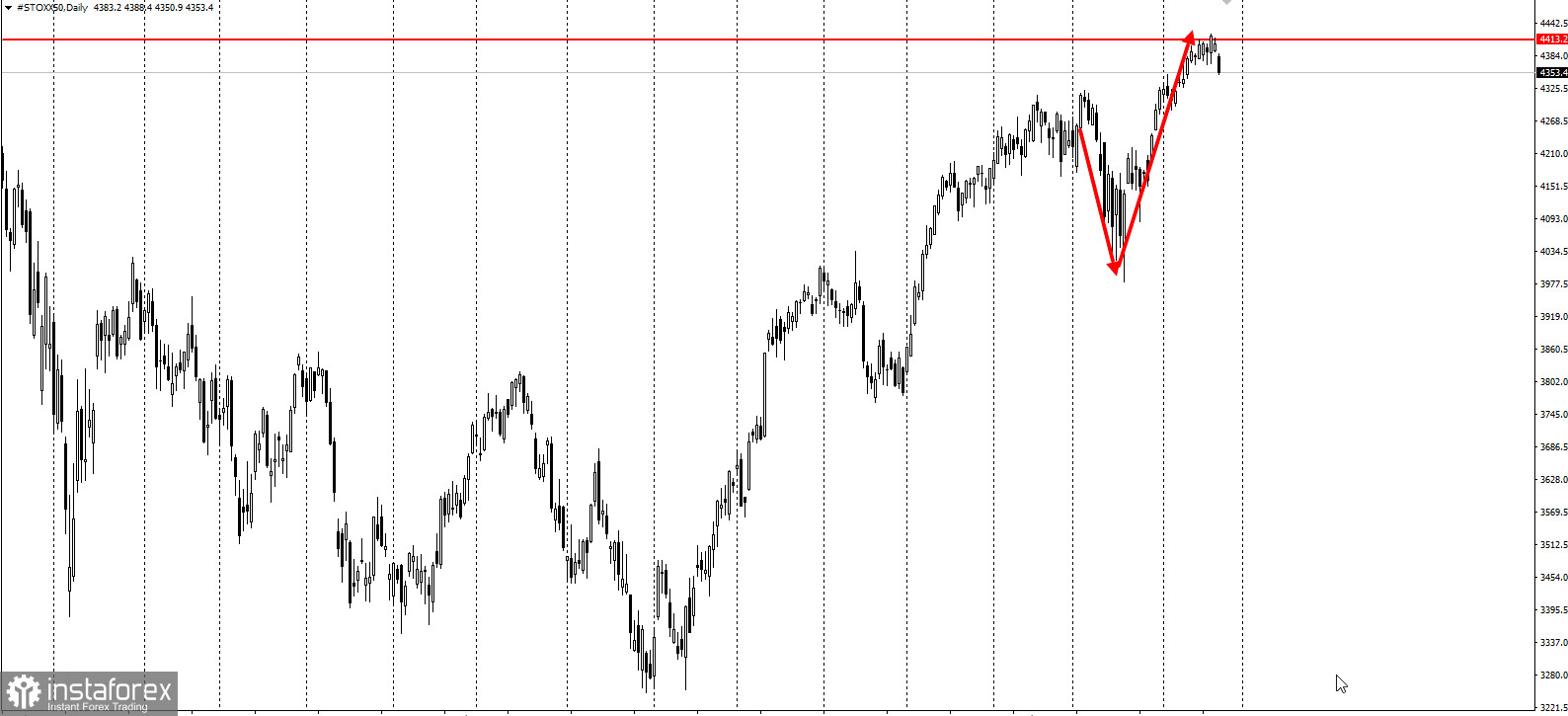

Европейские акции отыграли все потери, вызванные банковскими потрясениями в США и крахом Credit Suisse Group AG. В этом месяце индекс Stoxx вырос до самого высокого уровня с февраля 2022 года благодаря восстановлению экономики Китая и быстрому вмешательству властей для сдерживания банковского кризиса. Проблема в том, что производственные данные по континенту продолжают ухудшаться, а инфляция остается слишком высокой, чтобы центральные банки прекратили повышать ставки.

Диапазон прогнозов для эталонного индекса сузился, приняв отрицательную асимметрию. Самый оптимистичный прогноз — 480 пунктов от Deutsche Bank AG и ING Groep NV, потенциал роста всего на 2,3% по сравнению с закрытием пятницы. Деривативы TFS по-прежнему придерживаются самых пессимистичных прогнозов — 380 пунктов, что означает падение на 19%.

В значительной степени пессимистичная оценка со стороны стратегов-продавцов отражается действиями инвестиционной индустрии. Согласно опросу управляющих фондами в Европе, проведенному Банком Америки в апреле, 70% инвесторов ожидают ослабления фондового рынка региона в ближайшие месяцы в ответ на ужесточение денежно-кредитной политики по сравнению с 66% в прошлом месяце. Между тем 55% прогнозируют падение акций в ближайшие 12 месяцев по сравнению с 42%. Опрос показал, что липкая инфляция, ведущая к ужесточению политики центральным банком, рассматривается как наиболее вероятная причина коррекции, за которой следует ослабление макроэкономических данных.

Стратеги Citigroup Inc. во главе с Беатой Манти заявили в записке во вторник, что они отдают предпочтение акциям США, а не Европы, поскольку американские акции, как правило, ведут себя более оборонительно во время замедления прибыли на акцию. По словам Citi, даже если европейский экономический рост превзойдет экономический рост в США, европейские акции и доходы окажутся под давлением.

В то время как большинство стратегов, участвовавших в опросе Bloomberg, придерживались своих прогнозов или слегка скорректировали свои прогнозы в сторону понижения в прошлом месяце, некоторые нашли оправдание для повышения. State Street Global Advisors, например, повысила свою цель с 455 до 475, хотя это означает лишь ограниченный потенциал роста до конца года.

«Финансовое заражение банковского сектора в марте до сих пор было очень хорошо сдерживаемым, и рынки восстановились», — сказал в комментариях по электронной почте Фредерик Додард, глава отдела управления портфелем EMEA в State Street Global Advisors. Фирма по-прежнему отдает предпочтение европейским акциям, а не другим регионам, но видит умеренный риск из-за негативного прогноза и дополнительного понижения прогнозов прибыли компаний на 2023 и 2024 годы, добавил он.

Сезон отчетности за первый квартал начался с некоторых приятных сюрпризов, и их может быть еще больше. Но, по мнению стратегов JPMorgan Chase & Co., это не следует экстраполировать как сигнал более высокой доходности акций. Компаниям было легко превзойти низкие ожидания прибыли, в то время как показатели также улучшились благодаря экономической активности, которая была лучше, чем в первом квартале 2022 года, утверждают они.

«Вопрос в том, будут ли акции расти намного дальше на фоне ударов, после и без того сильного роста, — написали стратеги во главе с Миславом Матейкой в заметке в понедельник. — Мы советуем использовать любую силу на фоне положительных результатов первого квартала как хороший уровень для снижения».