Мавр сделал свое дело, мавр может уходить. И ФРС, и ЕЦБ совершили то, что от них ожидали финансовые рынки. Но в отличие от американского Центробанка, европейский еще далек от окончания цикла монетарной рестрикции. Любопытно, что результат оказался одинаков – распродажа на фактах. Сначала пострадал доллар США, затем евро. В итоге EUR/USD в очередной раз прокатилась на американских горках, заставив поседеть не одного трейдера.

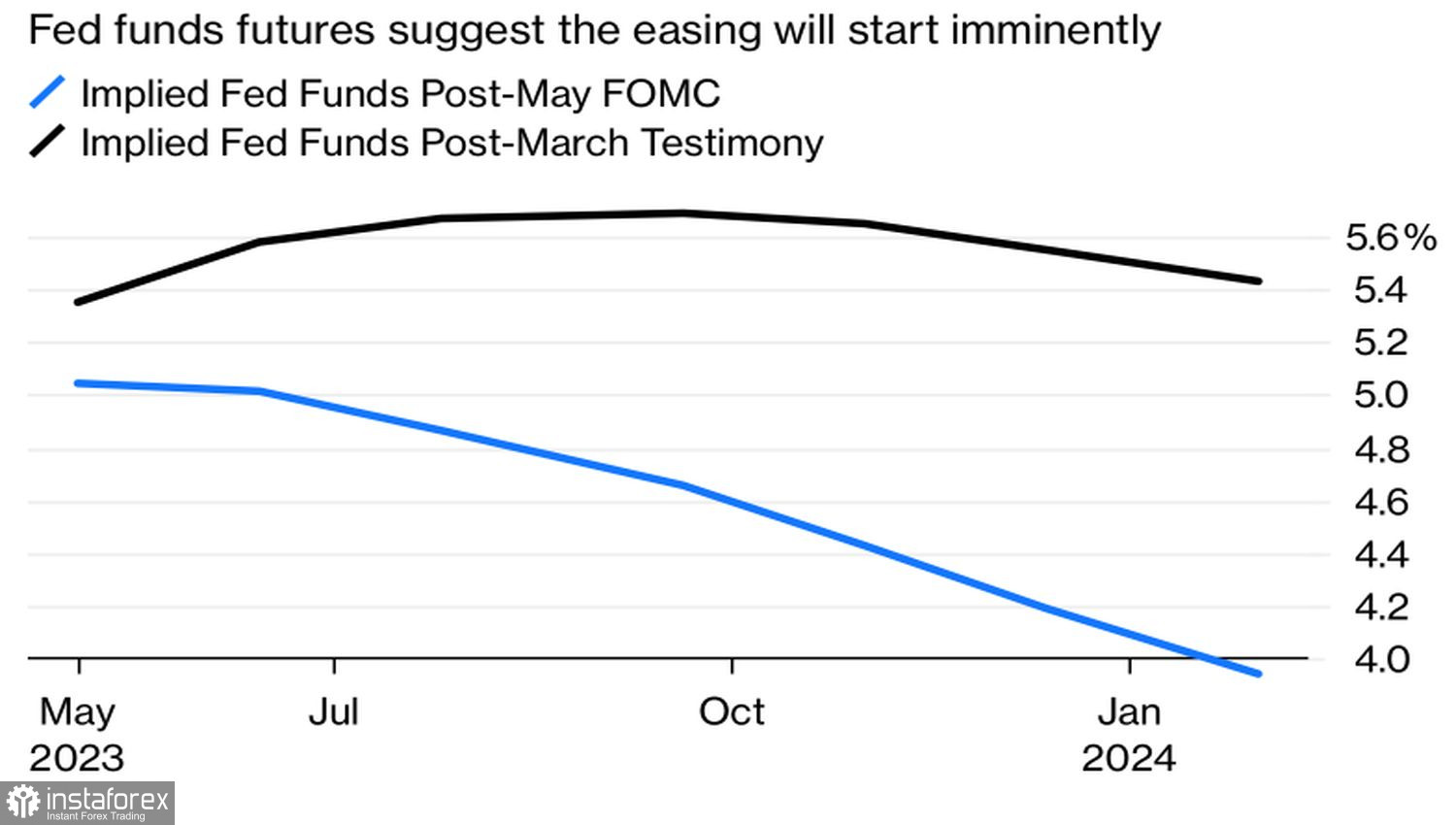

Первым свою подачу разыграл Федрезерв. Инвесторы опасались, что он сохранит формулировку о том, что некоторое ужесточение денежно-кредитной политики было бы уместно, а Джером Пауэлл отметет идею «голубиного» разворота в 2023. На самом деле все произошло иначе: фраза исчезла из текста сопроводительного заявления, а председатель ФРС заявил, что рынки могут иметь свое мнение. «Быки» по EUR/USD перестали бояться и пошли в атаку на фоне падения доходности казначейских облигаций и роста вероятности снижения ставки по федеральным фондам до 4,25% к концу года.

Динамика предполагаемой ставки ФРС

Затем подача перешла к ЕЦБ. В отличие от большинства заседаний Управляющего совета за последние 15 лет сильный евро в мае оказался другом Европейского центробанка. Это раньше его беспокоили экспорт и слишком низкие цены. Сейчас регуляторы предпочитают играть в реверсивные валютные войны, когда укрепление денежной единицы помогает им победить инфляцию.

Впрочем, согласно последним исследованиям ЕЦБ, изменение курса евро на 1% снизит цены на импорт на 0,3% в течение следующего года. Влияние на потребительские цены окажется еще более несущественным – 0,04%. То есть 15%-е ралли EUR/USD с октября замедлит CPI лишь на 0,6%. И то хлеб, когда пытаешься снизить инфляцию с 7% до таргета в 2%.

Динамика европейской инфляции

Таким образом, евро играл на стороне ЕЦБ, однако то обстоятельство, что Управляющий совет не сообщил рынку ничего нового, привело к распродажам на фактах. Действительно, повышение ставки по депозитам на 25 б.п.. до 3,25%, было учтено в котировках валютной пары. Ей был нужен свежий драйвер, чтобы восстановить восходящий тренд, но Кристин Лагард его не дала.

Не помогло EUR/USD и сообщение о прекращении с июля реинвестирования доходов от погашенных облигаций, приобретенных в рамках QE. Рынки ожидали нечто подобное. Возможно, даже чуть раньше – с июня. Поэтому эта новость не пришлась евро по вкусу.

В целом замедление скорости монетарной рестрикции с 50 до 25 б.п наталкивает на мысль, что и в еврозоне цикл повышения ставок скоро подойдет к концу. Срочный рынок снизил предполагаемый потолок стоимости заимствований с 3,9% до 3,7%, что оказывает давление на евро.

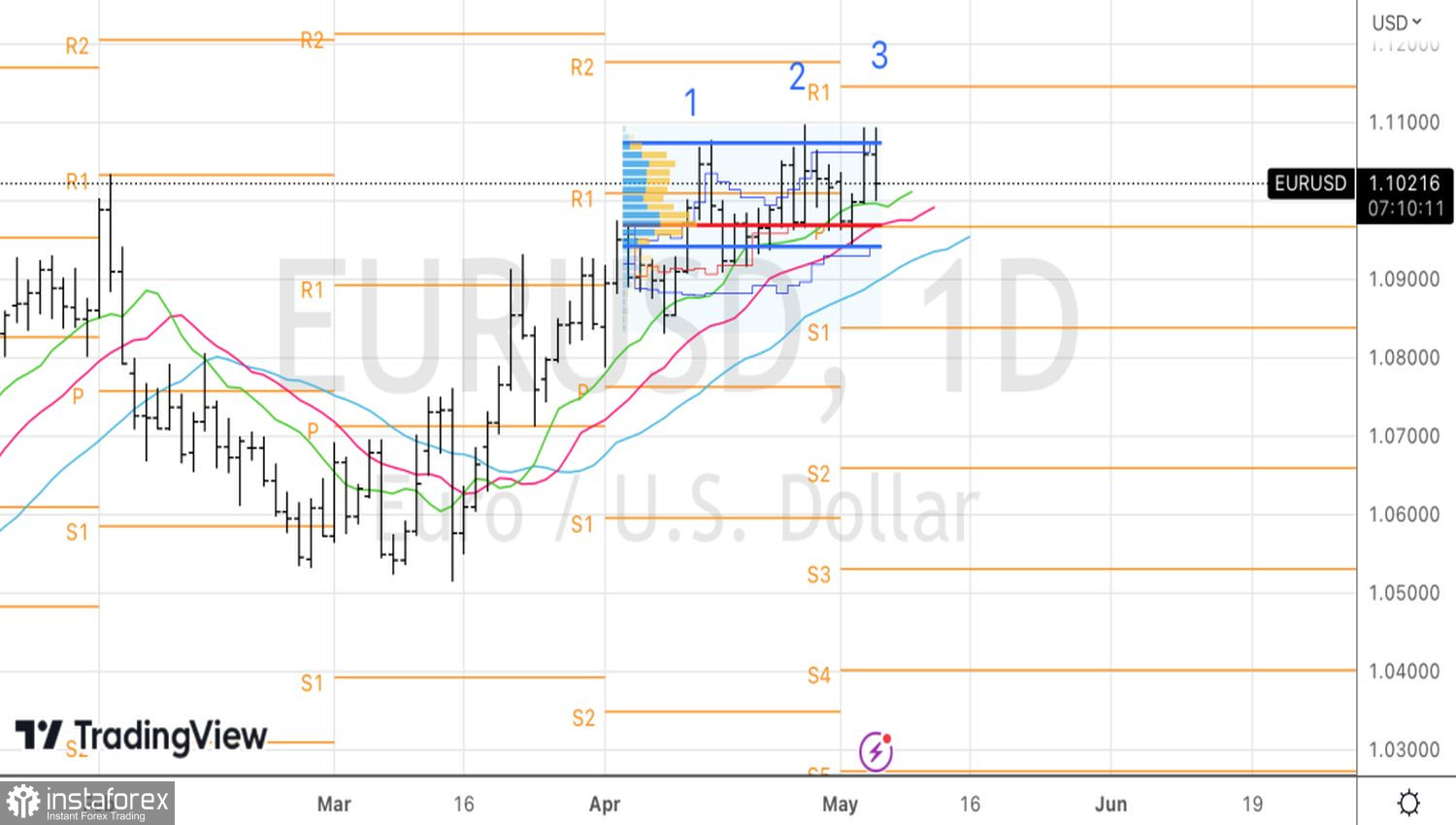

Технически сформированные от 1,1 лонги по EUR/USD устояли. Будем их наращивать на прорыве сопротивлений в виде верхней границы справедливой стоимости на 1,1075 и локального пика на 1,1095. Однако если котировки вернутся к уровню входа, имеет смысл перевернуться, встать в короткую позицию и отыграть разворотный паттерн Три индейца.