Если золото – страховка против инфляции, почему оно не сияло в 2022, когда цены были запредельно высоки? Почему взлетело к области рекордных максимумов в 2023, когда инфляция начала замедляться? Если драгметалл – лучший вариант вложения денег во время дефолта, почему он падает по мере приближения к дате X? Динамика XAU/USD является лучшим доказательством, насколько ошибочны представления людей о золоте. Или, быть может, мы просто всего не знаем?

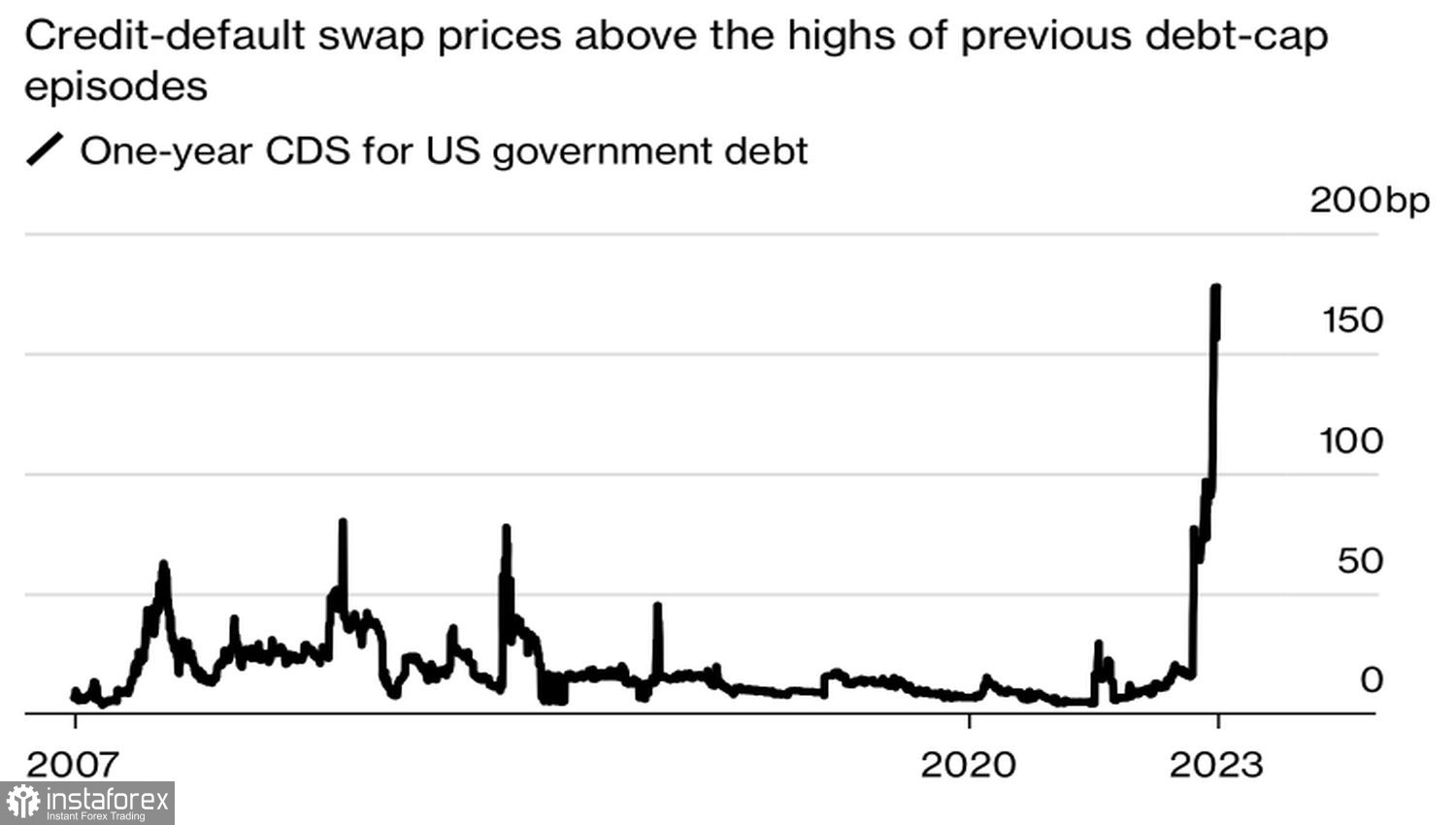

Спад может быть таким же серьезным, как Великая рецессия. 8 миллионов американцев потеряют рабочие места. Капитализация рынка акций рухнет на 45%. Такой сценарий Апокалипсиса рисует министр финансов Джанет Йеллен в случае наступления дефолта. Неудивительно, что опрошенные MLIV Pulse глобальные инвесторы лучшим активом при его наступлении считают золото. RBC Capital Markets называет драгметалл лучшим инструментом хеджирования от неисполнения обязательств по долгам со стороны США. Пока такая точка зрения выглядит явной ошибкой.

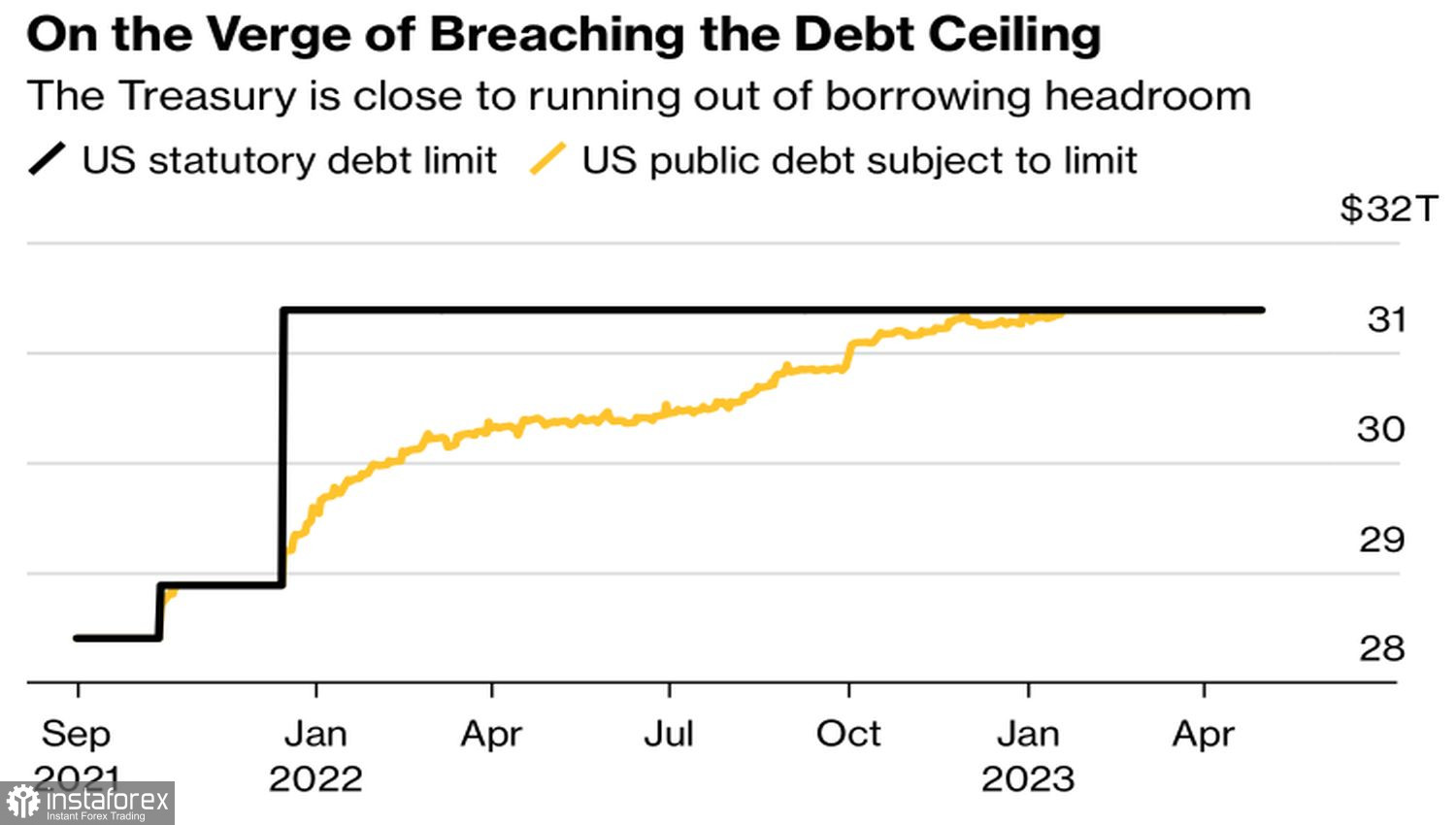

Динамика государственного долга и его потолка в США

На самом деле нужно чутко понимать, что дефолта пока нет. И те же участники опроса MLIV Pulse считают, что вероятность его наступления крайне низка. Просто потому, что все предыдущие эпизоды заканчивались хэппи-эндом. Даже в 2011, когда дата X была пропущена, а кредитный рейтинг США снижен, демократы и республиканцы договорились в течение нескольких часов. Это успокоило финансовые рынки.

К тому же озвученное Джанет Йеллен 1 июня может и не быть датой X. Министр финансов сама признала, что конечный срок способен наступить несколько позже. Если правительство дотянет до середины первого месяца лета, когда начнут поступать новые налоги, критическая дата может сместиться на июль-август.

Динамика стоимости страховки от дефолта в США

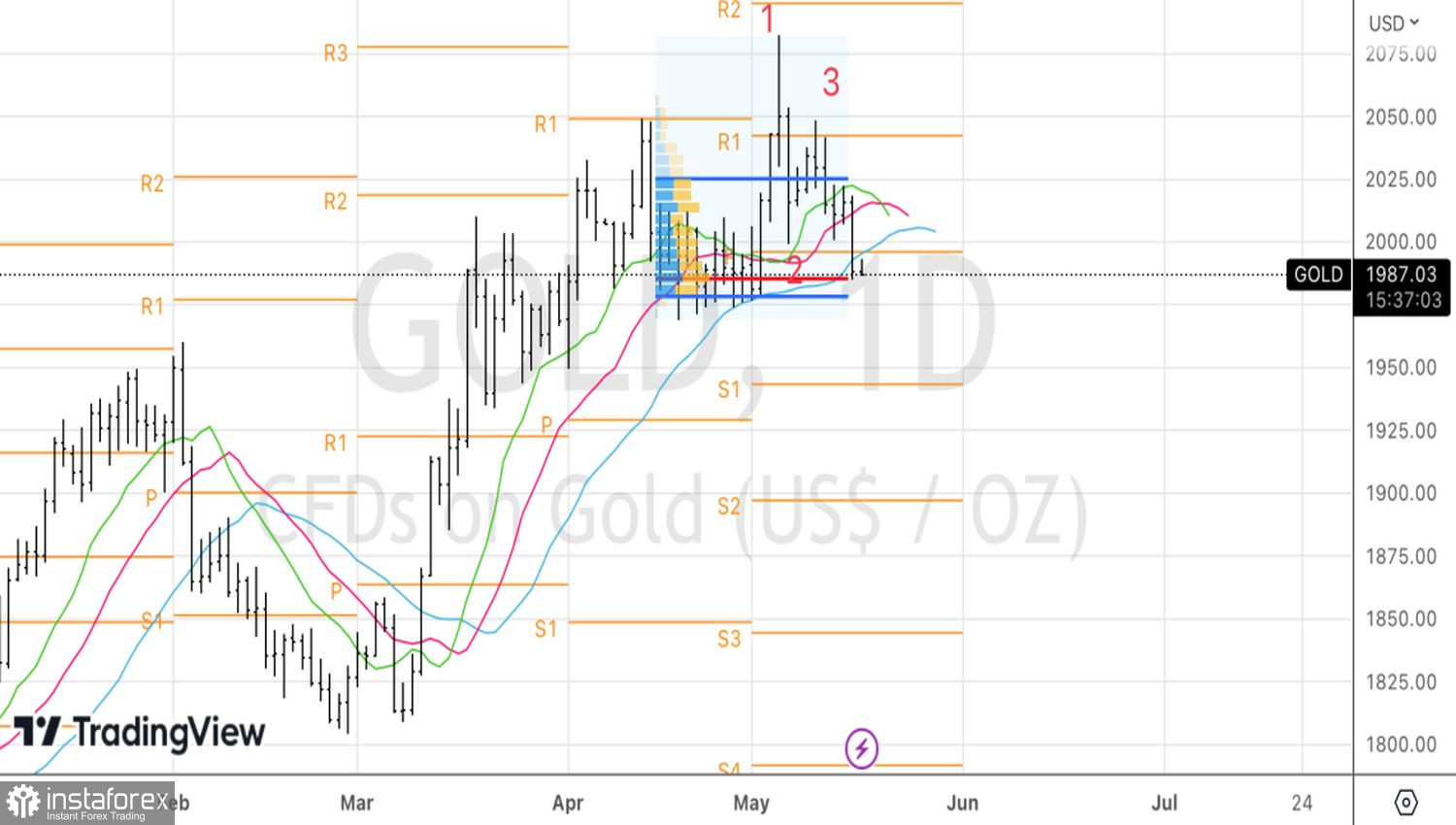

Таким образом, несмотря на разыгрывающийся политический спектакль, рынки несильно беспокоятся по поводу тупика с потолком госдолга. В основе падения XAU/USD лежат другие драйверы. Взлет драгметалла к уровням рекордных максимумов был обусловлен страхами перед приближающейся рецессией и надеждами на «голубиный» разворот ФРС. Ни то, ни другое не материализовалось.

Сильный рынок труда, стабильно высокая инфляция и рост розничных продаж говорят, что американская экономика по-прежнему твердо стоит на ногах. Чиновники FOMC и инвесторы все чаще рассуждают о мягкой посадке. Это в корне отличается от рецессии. Если спада не будет, зачем покупать золото? Тем более что шансы на снижение ставки по федеральным фондам в 2023 тают на глазах. Деривативы выдают 52%-ю вероятность монетарной экспансии в сентябре. До выхода в свет данных по занятости за апрель было 90%. Становится понятным, почему падают котировки XAU/USD.

Технически на дневном графике золота четко отработал паттерн 1-2-3. Это позволило нам войти в шорты от уровня $2013 за унцию. Рекомендую их удерживать и наращивать на откатах. В качестве первоначального таргета фигурирует отметка $1950.