У правительства США остаётся всё меньше времени, чтобы решить проблему повышения лимита государственного долга. Как ранее заявляла глава Минфина США Джанет Йеллен, если планка лимита не будет вновь повышена или отменена вовсе, то США не смогут платить по счетам.

В минувшее воскресенье она вновь отметила, что 1 июня остается "жестким крайним сроком" для повышения лимита госдолга. "Если Конгресс не сможет поднять потолок долга в 31,4 триллиона долларов до того, как у Казначейства закончатся деньги, и оно будет вынуждено объявить дефолт, придется делать трудный выбор в отношении выплат американцам", - сказала Йеллен в комментариях СМИ.

Ввиду сохраняющейся неопределённости в отношении вопроса о госдолге США доллар продолжает получать поддержку: инвесторы пока не торопятся выкупать гособлигации США. Их доходность немного снизилась, но все равно остается вблизи достигнутого на прошлой неделе 9-недельного максимума в 3,72%.

Предел госдолга США в 31,4 трлн долларов был достигнут ещё в январе, и в настоящий момент правительство страны оплачивает счета и долговые обязательства за счёт сокращения некоторых бюджетных отчислений, в первую очередь за счет сокращения социальных расходов.

Как мы отметили в нашем недавнем обзоре «Доллар: вставать в короткие позиции чревато для депозита», американский президент Байден заявил на прошлой неделе, что, если США не смогут оплатить свои счета, это будет катастрофой, и пока инвесторы избавляются от гособлигаций, ситуация на рынке будет складываться в пользу доллара.

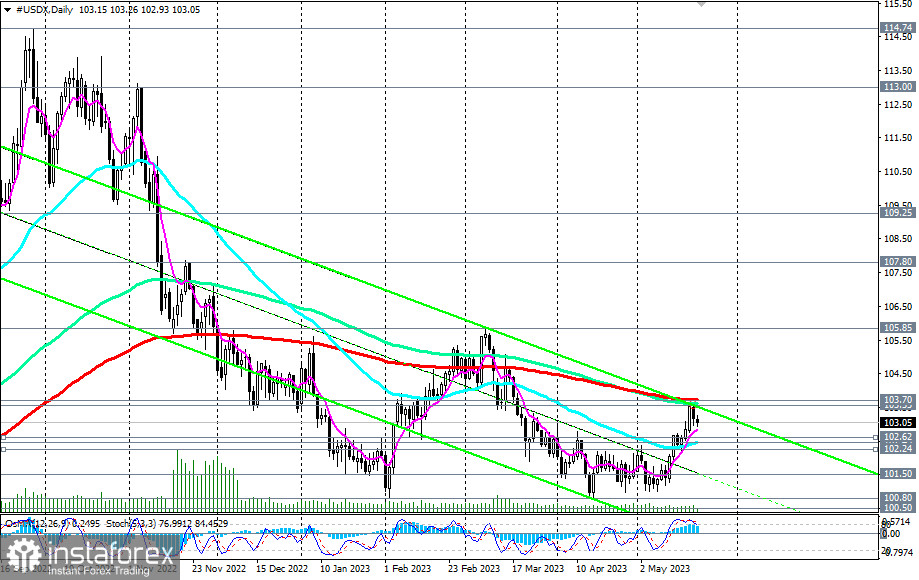

На момент публикации данной статьи индекс доллара DXY находился вблизи отметки 103.4, немного укрепившись в ходе азиатской торговой сессии. На прошлой неделе он достигал отметки 103.49, соответствующей уровням конца марта этого года.

Доллар также получает поддержку от ожиданий дальнейшего ужесточения монетарной политики ФРС. В среду (в 18:00 GMT) будут опубликованы протоколы с майского заседания, по итогам которого руководители ФРС решили повысить процентную ставку на 0,25%, до текущего уровня 5,25%. Жесткая риторика руководителей ФРС в отношении перспектив монетарной политики подтолкнет доллар к дальнейшему росту. И, наоборот, мягкая риторика их заявлений, содержащихся в протоколах, окажет негативное влияние на доллар. Глава ФРС Джером Пауэлл в минувшую пятницу подтвердил, что руководство американского ЦБ твердо намерено вернуть инфляцию к целевому уровню, несмотря на недавний банковский кризис. Возможно, что ставки придется повышать не так сильно и быстро из-за этого, но все же это делать необходимо: инфляция в США все еще значительно превышает целевой уровень ФРС в 2%, а рынок труда остается «напряжённым».

На вторую половину сегодняшнего торгового дня важных публикаций в экономическом календаре не намечено. Тем не менее участники рынка обратят внимание на выступления ряда представителей ФРС - в 12:30, 14:50, 15:00 (GMT). Важная макро статистика появится завтра утром (о важных событиях недели см. в Важнейшие экономические события недели 22.05.2023 – 28.05.2023).

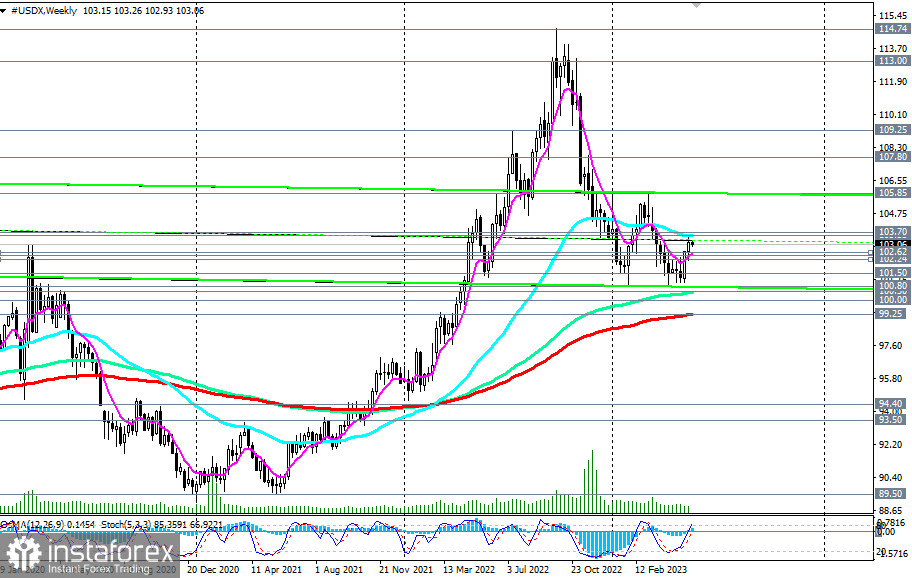

С технической же точки зрения индекс DXY (CFD #USDX в терминале МТ4) сохраняет зародившуюся в начале этого месяца восходящую динамику, пытаясь прорваться в зону выше ключевых уровней сопротивления 103.55 (ЕМА50 на недельном графике), 103.70 (ЕМА200 на дневном графике), что будет означать возврат в зону долгосрочного бычьего рынка.

Возобновление же снижения будет связано с пробоем зоны поддержки, сформировавшейся вокруг уровней 102.62 (ЕМА200 на 1-часовом графике), 102.45 (ЕМА50 на дневном графике), 102.24 (ЕМА200 на 4-часовом графике).

Уровни поддержки: 103.00, 102.62, 102.45, 102.24, 102.00, 101.50, 101.00, 100.80, 100.50, 100.00, 99.25, 99.00

Уровни сопротивления: 103.55, 103.70, 104.00, 105.00, 105.85