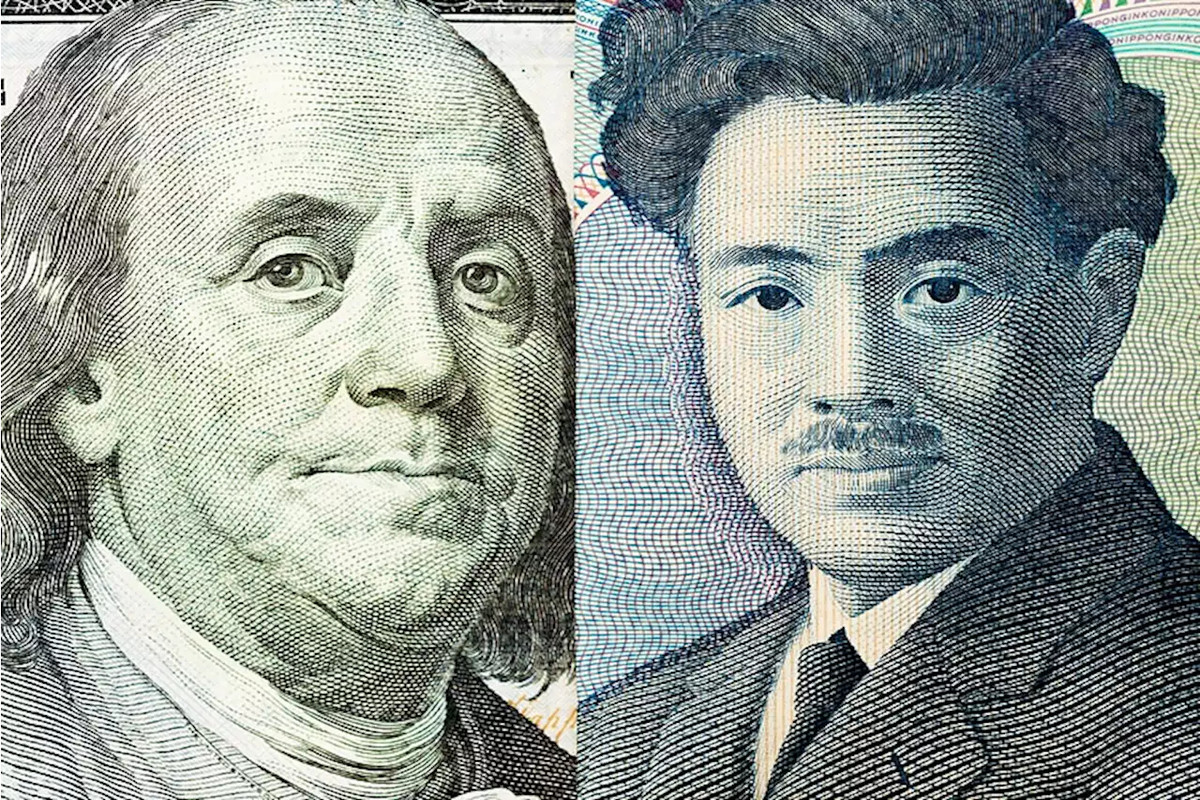

На этой неделе японская валюта заняла оборонительную позицию по отношению к доллару. Ей удалось укрепиться почти на 0,7% с 8-месячного минимума 145,07, достигнутого в минувшую пятницу. Однако большинство экспертов считают, что иена по-прежнему останется в плену сильной девальвационной тенденции и продолжит снижаться против USD как в краткосрочной, так и в более отдаленной перспективе.

Не так страшна интервенция, как ее малюют

На прошлой неделе иена рухнула в паре с долларом до отметки 145. Ранее многие эксперты предупреждали, что по достижении этого уровня японские власти могут провести интервенцию, чтобы поддержать свою нацвалюту.

Однако до реального вмешательства в рынок дело пока так и не дошло. На данном этапе Токио выбрал стратегию угроз, которая, конечно же, имеет эффект, но не такой сильный, как фактическая интервенция.

На прошедшей неделе официальные лица Японии неоднократно выступали со словесными предупреждениями в адрес валютных спекулянтов, которые активно продают иену из-за непреклонной голубиной позиции BOJ.

Напомним, что японский регулятор по-прежнему остается единственным крупным центробанком, который до сих пор не включился в борьбу с высокой инфляцией путем ужесточения своей ДКП.

Особенно резко его монетарный курс контрастирует с агрессивным настроем Федрезерва США. Несмотря на то, что в июне американский ЦБ не стал поднимать процентные ставки, в перспективе следующих нескольких месяцев он намерен продолжить свою ястребиную политику.

Об этом свидетельствуют недавние комментарии главы ФРС Джерома Пауэлла. На минувшей неделе председатель американского ведомства подтвердил возможность проведения в США еще двух раундов ужесточения в текущем году и полностью исключил вероятность снижения ставок в обозримом будущем.

В настоящее время разница в процентных ставках Штатов и Японии составляет 5,35%. Многие участники рынка ожидают, что в июле она увеличится еще больше, поскольку ФРС может снова возобновить ужесточение денежно-кредитных условий в стране, повысив ставку на 25 б.п.

Сейчас фьючерсные трейдеры оценивают вероятность такого сценария в 87%. Однако на этой неделе ястребиные ожидания инвесторов относительно дальнейших шагов американского Центробанка, скорее всего, укрепятся еще больше.

Триггерами могут послужить сегодняшняя публикация протокола июньского заседания FOMC и пятничный релиз по занятости в США за прошлый месяц.

Если минутки ФРС укажут на острую необходимость продолжения антиинфляционной кампании в США, а нонфармы – на все еще сильный рынок труда, что является очень весомым аргументом в пользу дальнейшего повышения ставок, это разгонит курс доллара по всем направлениям.

Пара USD/JPY не станет исключением и, вероятно, на этом фоне снова возобновит свое недавнее ралли, даже несмотря на сохраняющийся риск валютной интервенции.

Разумеется, на данном этапе рынок не может полностью исключить возможность вмешательства в рынок, тем более что только вчера главный валютный дипломат Японии Масато Канда предупредил спекулянтов об активном обсуждении вопроса чрезмерного ослабления иены с зарубежными коллегами.

Однако сейчас все больше трейдеров начинают сомневаться в серьезности угроз Токио, поскольку скорость падения иены в этом году не такая экстремальная, как в прошлом.

Ранее правительство Японии не раз заявляло, что спусковым крючком станет не какой-то определенный минимум JPY, а именно скорость снижения иены на валютном рынке.

– Мы не видим высокой вероятности того, что Токио проведет интервенцию на том же уровне, что и в прошлом году. Если падение иены не будет быстрым, то мы вообще можем не увидеть вмешательства ниже уровня 150, – поделился мнением аналитик The Bank of America Шусуке Ямада.

Его коллеги из OCBC считают, что японские власти нажмут на красную кнопку только в том случае, если доллар продемонстрирует действительно экстремальную волатильность и поднимется в течение дня на 2-3 иены, как это было прошлой осенью.

Однако такое развитие событий на данном этапе крайне маловероятно, поскольку сейчас, в отличие от 2022 года, ФРС постепенно приближается к завершению своей многомесячной ястребиной кампании. Это значит, что у доллара есть предел роста, и пара USD/JPY не сможет прыгнуть выше головы.

Оптимистичный прогноз на третий квартал

Чтобы понять, как будет вести себя актив доллар-иена в перспективе ближайших трех месяцев, нужно обратить внимание на рыночные ожидания в отношении дальнейшей денежно-кредитной политики США и Японии.

На днях эксперты Bloomberg представили свой ежеквартальный прогноз по ДКП крупнейших центробанков мира. Давайте узнаем, что они думают по поводу будущих действий ФРС и BOJ.

– Устойчивая базовая инфляция, вероятно, побудит Федрезерв повысить целевой диапазон ставок по федеральным фондам еще на 25 б.п., доведя его верхнюю границу до 5,5%. Охлаждение экономической активности должно удержать американских политиков от ужесточения в дальнейшем. Но, несмотря на это, ФРС, скорее всего, предпочтет не снижать ставки, а сохранит их на пиковом уровне 5,5% до конца года, – отметила аналитик Анна Вонг.

– Недавний банковский коллапс в США заметно ослабил давление на Банк Японии с целью срочного изменения его политики контроля кривой доходности. Исходя из этого, мы считаем, что BOJ, скорее всего, сохранит текущий механизм YCC примерно до второй половины 2024 года. Что же касается ближайших перспектив, то политика в Японии останется ультрамягкой. До конца года BOJ не повысит процентные ставки и продолжит скупать облигации, – заявил экономист Таро Кимура.

Как видим, в третьем и следующем кварталах фундаментальный фон по-прежнему будет благоприятствовать американской валюте. Это может привести пару USD/JPY к новым максимумам в районе 145–147.