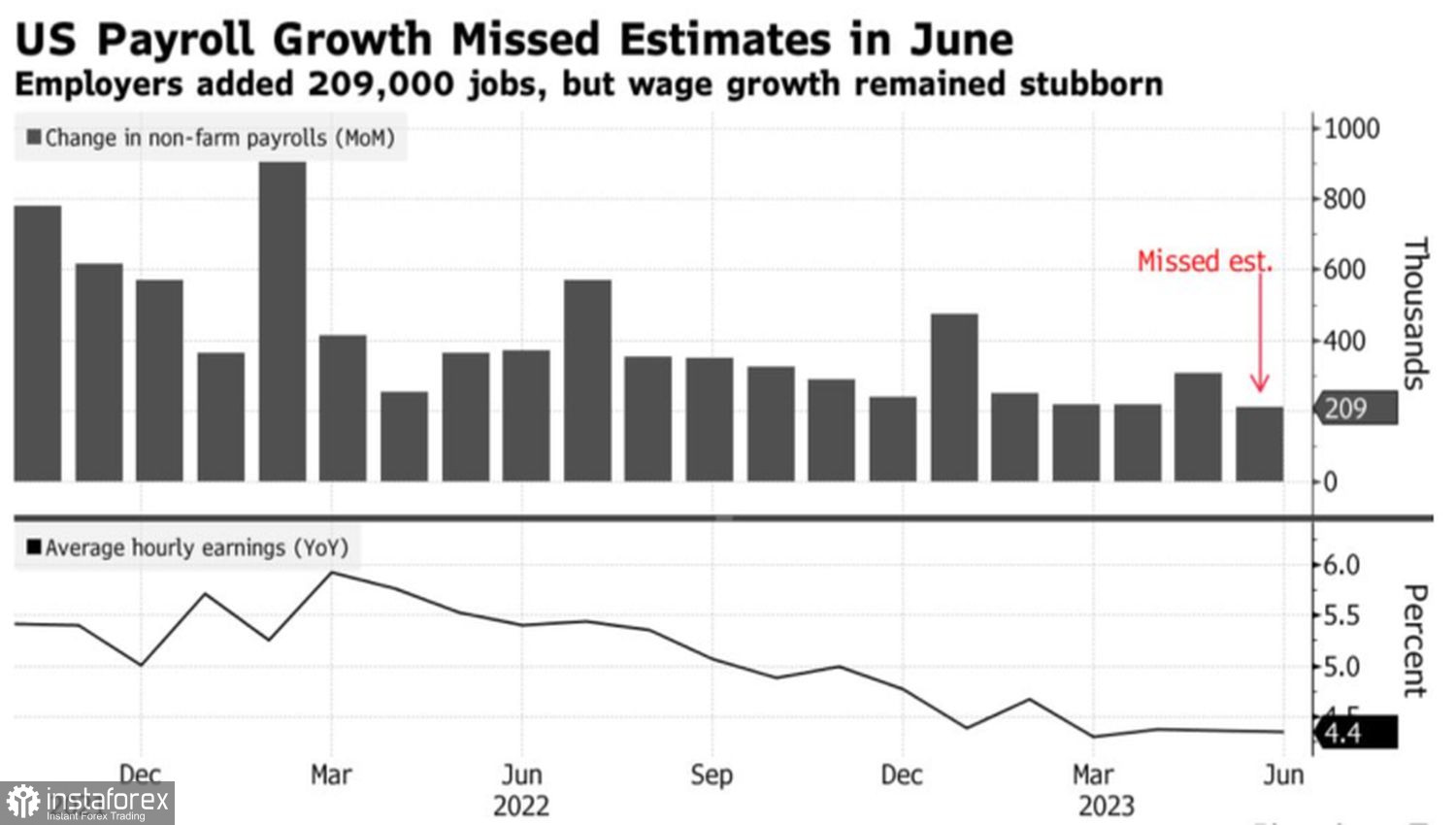

Первое впечатление обманчиво. Рост американской занятости вне сельскохозяйственного сектора на 209 тыс. в июне не дотянул до консенсус-прогноза экспертов Bloomberg и оказался самым слабым с декабря 2020. При этом данные за апрель и май были пересмотрены в сторону снижения на 110 тыс. Первоначально рынок расценил отчет как слабый, что привело к падению доходности казначейских облигаций и к росту EUR/USD выше 1,092. Тем не менее дьявол всегда кроется в деталях.

В преддверии отчета инвесторы рассчитывали на сильные цифры, ведь занятость в частном секторе от ADP выросла почти на полмиллиона человек. Однако фактические non-farm payrolls оказались хуже того отчета на наибольшую величину с начала 2022. Это обстоятельство можно расценивать как один из признаков охлаждения рынка труда. Тем не менее безработица в июне снизилась с 3,7% до 3,6%. Пока она не будет повышаться, о рецессии в экономике США можно забыть. К тому же средняя заработная плата выросла быстрее, чем от нее ожидали, так что ФРС еще слишком рано расслабляться.

Динамика занятости в частном секторе США

Таким образом, отчет о состоянии американского рынка труда оказался смешанным. Он привел к снижению вероятности повышения ставки по депозитам до 5,75% в 2023 с 41% до 36%, что ухудшило позиции доллара США против основных мировых валют. Впрочем, Deutsche Bank отмечал, что только цифра в +100 тыс. и ниже по non-farm payrolls может изменить мировоззрение чиновников FOMC и заставить их отказаться от планов по двум актам монетарной рестрикции в текущем году.

Июньские данные по занятости дали пищу для размышлений как «ястребам», так и «центристам» ФРС, как «быкам», так и «медведям» по EUR/USD. Теперь внимание инвесторов переключается на статистику по инфляции в США и на выступление Джером Пауэлла в Джексон Хоуле. Эксперты Bloomberg ожидают замедления потребительских цен в июне с 4% до 3,1%, базовой инфляции с 5,3% до 5% в годовом исчислении. CPI так быстро двигается к таргету в 2%, что как бы чиновники Федрезерва не изменили своего мнения. Неужели на этот раз именно финансовый рынок окажется прав? А те, кто пошел против ФРС, заработают деньги? Поживем – увидим.

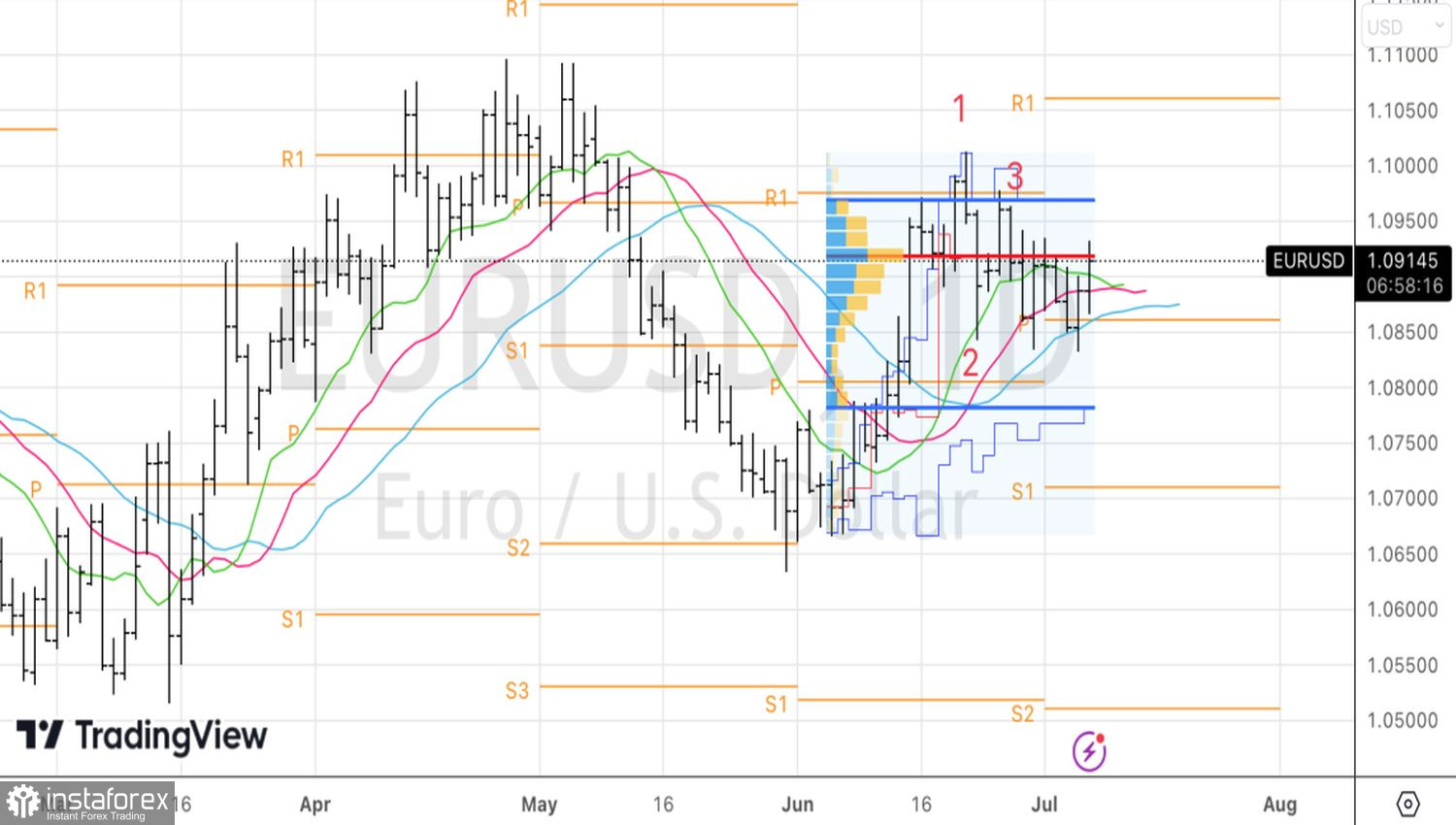

Далеко не все с этим согласны. ING отмечает, что протокол июньского заседания FOMC установил очень высокую планку для входящих данных, чтобы Центробанк мог отказаться от своих планов. Вряд ли отчет о рынке труда США эту планку превзошел. Базовая инфляция продолжает оставаться на высоком уровне, а экономика крепко стоит на ногах. Все это позволяет ING прогнозировать падение EUR/USD в направлении 1,08 в течение ближайшей недели.

Технически на дневном графике основной валютной пары идет борьба за справедливую стоимость на 1,092. Закрытие выше данного уровня позволит покупать EUR/USD на прорыве сопротивления на 1,0935. Там расположена верхняя граница диапазона консолидации в рамках паттерна Всплеск и полка. Напротив, если отметка 1,092 останется за «медведями», будем продавать евро от $1,089.