Когда ФРС готовится выпустить последний патрон из своего пистолета, ралли золота не должно вызывать удивления. Близость окончания цикла ужесточения денежно-кредитной политики создает благоприятный фон для «быков» по XAU/USD. В таких условиях падает доходность казначейских облигаций и отступает доллар США. Такая конъюнктура долгового и валютного рынков приводит к возобновлению интереса инвесторов к покупкам ориентированных на драгметалл ETF и к росту цен.

Инвесторы все чаще склоняются к мысли, что самая долгожданная рецессия за десятилетия так и не состоится. Если спад в экономике США и будет, он будет мягким и непродолжительным. Это создает основание для роста спроса на активы товарного рынка. В том числе на золото и серебро. При этом повышение ставки по федеральным фондам на 525 б.п. в скором времени начнет кусаться. Макроэкономическая статистика по Штатам будет ухудшаться, и разговоры о повышении стоимости заимствований полностью исчезнут с рынка. Уже сейчас лишь 19 из 106 экспертов Reuters верят в июньский прогноз FOMC о повышении ставки до 5,75%.

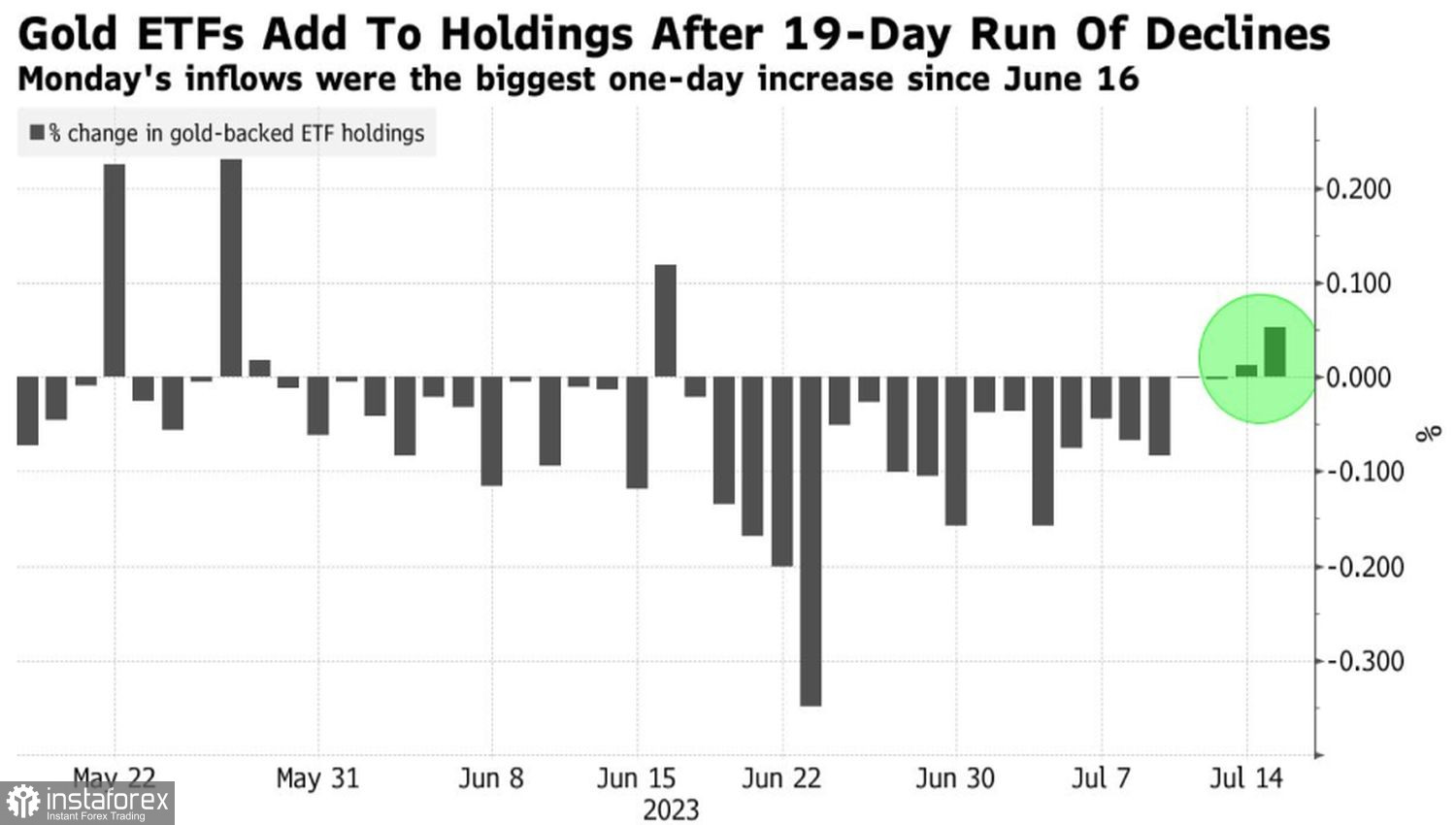

На смену «ястребам» придут «голуби» и разговоры об ослаблении денежно-кредитной политики. Монетарный стимул от Федрезерва – хороший знак для XAU/USD, так как приток ликвидности на финансовые рынки будет усиливать инвестиционный спрос на золото. Неудивительно, что после 19 дней оттока из ETF имеет место приток капитала в специализированные биржевые фонды на протяжении нескольких суток. Это подставляет плечо драгметаллу.

Динамика потоков капитала в ETF

Впрочем, не думаю, что ему придется легко. Рост базовых розничных продаж на 0,6% м/м в июне свидетельствует об устойчивости американской экономики. На таком фоне падение индекса USD после выхода в свет данных по инфляции в США выглядит чрезмерным. Золото – это анти-доллар. Если «американец» покажет зубы, XAU/USD будет вынуждена сделать шаг назад.

Да, заявление Клааса Кнота о том, что повышение ставки по депозитам ЕЦБ в сентябре не гарантировано, снизило доходность не только европейских, но и мировых облигаций и поддержало драгметалл. Однако спич главы Банка Нидерландов ослабил евро. То есть, добавил вистов индексу USD. Не самая лучшая новость для XAU/USD.

Таким образом, среднесрочные перспективы золота выглядят «бычьими», однако в ближайшее время велика вероятность консолидации и отката. Тем более что инвесторы предпочтут постоять в стороне и дождаться вердиктов ФРС и ЕЦБ по ставкам на неделе к 28 июля.

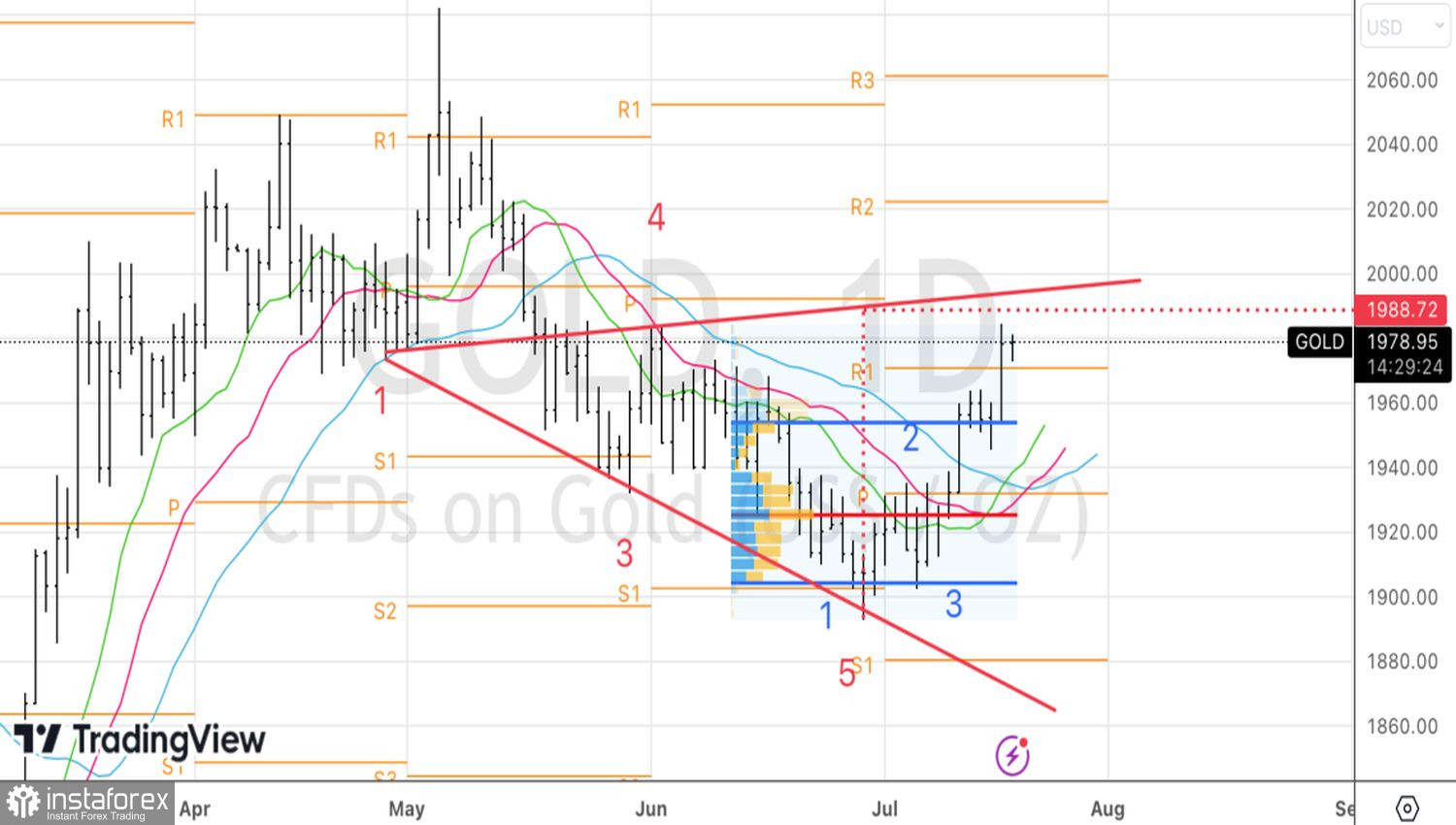

Технически четко отработала комбинация разворотных паттернов 1-2-3 и Волны Вульфа. Котировки драгметалла на расстояние вытянутой руки подошли к таргету на $1990 за унцию по последней графической модели. Сформированные на прорыве $1943 длинные позиции дадут возможность нарастить на откате. В целом, пока золото держится выше верхней границы диапазона справедливой стоимости $1904-1954 за унцию, ситуацию на рынке контролируют «быки», следует сохранять акцент на покупки.