Фьючерсы на американские фондовые индексы лишь немного скорректировались после очередного ралли днем ранее, которое произошло в расчете на завершение инфляционного кризиса, от которого страдают практически все развитые экономики мира. Фьючерсы на S&P500 торгуются вблизи нулевой отметки, тогда как NASDAQ прибавил около 0,2%. Хороший сезон корпоративных отчетов положительно сказывается на рисковых активах, в том числе и акциях, а также негативно влияет на доходность рынка облигаций, что приводит к его росту.

Сегодняшний отчет по инфляции в Великобритании стал еще одним доказательством того, что центральные банки могут смягчить свою политику высоких процентных ставок уже в ближайшее время. Согласно данным управления национальной статистики, индекс потребительских цен в Великобритании составил 7,9% по сравнению с аналогичным периодом год назад, что является резким падением по сравнению с показателем 8,7% в мае.

Европейские акции также в целом торгуются в плюсе: британский индекс FTSE 100 вырос почти на 2% после снижения ценового давления в Великобритании. Акции британских строительных компаний подскочили на 7,2%, что стало максимумом с 2008 года. Доходность двухлетних государственных облигаций Великобритании упала более чем на 20 базисных пунктов – самое быстрое падение с марта. Фунт опустился ниже $1,30, а доходность казначейских облигаций снизилась по всей кривой.

Как я отмечал выше, хоть европейская инфляция особо не удивила, просто снизившись и совпав с прогнозами экономистов, новости по инфляции в Великобритании укрепили надежды инвесторов на то, что кампании ужесточения денежно-кредитной политики подходят к концу, что влияет на спрос на рисковые активы в положительную сторону. Это дает своеобразный кислород финансовым рынкам. Если тенденция сохранится до конца лета, то осенние заседания центральных банков могут «навести много шума».

Акции Goldman Sachs Group Inc. колебались на премаркете после того, как гигант с Уолл-Стрит сообщил об одном из самых слабых кварталов. В ближайшее время отчитаются Netflix Inc. и Tesla.

В Азии акции показали наихудшую динамику в среду, в то время как оффшорный юань упал до самого низкого уровня более чем за неделю. Очевидно, что инвесторы не видят легкого решения экономического спада в Китае, учитывая признаки финансового стресса среди эмитентов долларовых облигаций страны. Экономисты ожидают, что план Пекина по стимулированию потребления не будет существенно способствовать восстановлению экономики. Но все внимание смещено на конец месяца, когда Политбюро его опубликует.

Нефть продолжает свое восстановление на фоне слабости американского доллара и снижения ценового давления. Золото также стремится в район $2000, так как многие экономисты ожидают реального ослабления ограничительных мер со стороны центральных банков.

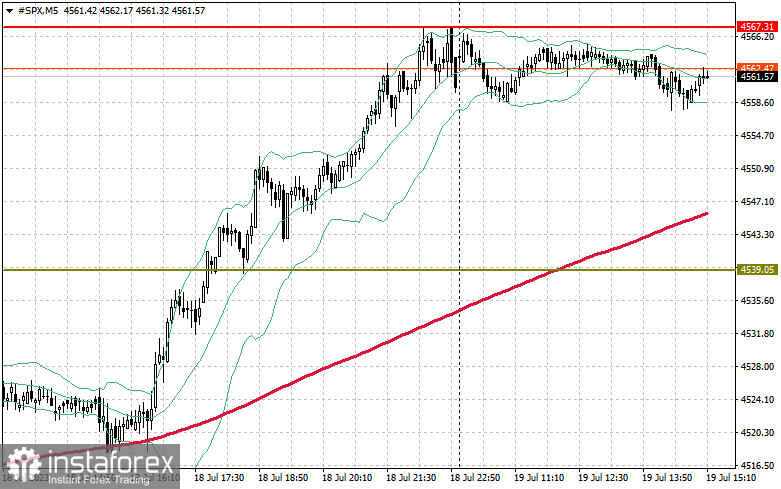

Что касается технической картины S&P500, то спрос на индекс остается. У покупателей имеются шансы на продолжение восходящего тренда, но быкам нужно всеми закрепляться выше $4567. От этого уровня может произойдет рывок на $4589. Не менее приоритетной задачей быков будет и контроль над $4637, что позволит укрепить бычий рынок. В случае движения вниз на фоне снижения спроса аппетита к риску покупатели просто обязаны заявить о себе в районе $4539. Пробой быстро столкнет торговый инструмент назад на $4515 и откроет дорогу к $4488.