Сегодня (8 августа) доходность казначейских облигаций США снова выросла и потянула за собой курс доллара США. На самом деле и трежерис, и гринбек выполняют сейчас одну и ту же глобальную функцию. Они являются активами-убежищами.

Правда, доходность по обычным гособлигациям настолько мала, что рост цен не позволяет накопить существенный капитал. Другое дело – Treasury Inflation Protected Securities (TIPS), которые включают в себя защиту от инфляции. При ее росте увеличиваются:

- номинал облигации TIPS

- купонная доходность TIPS

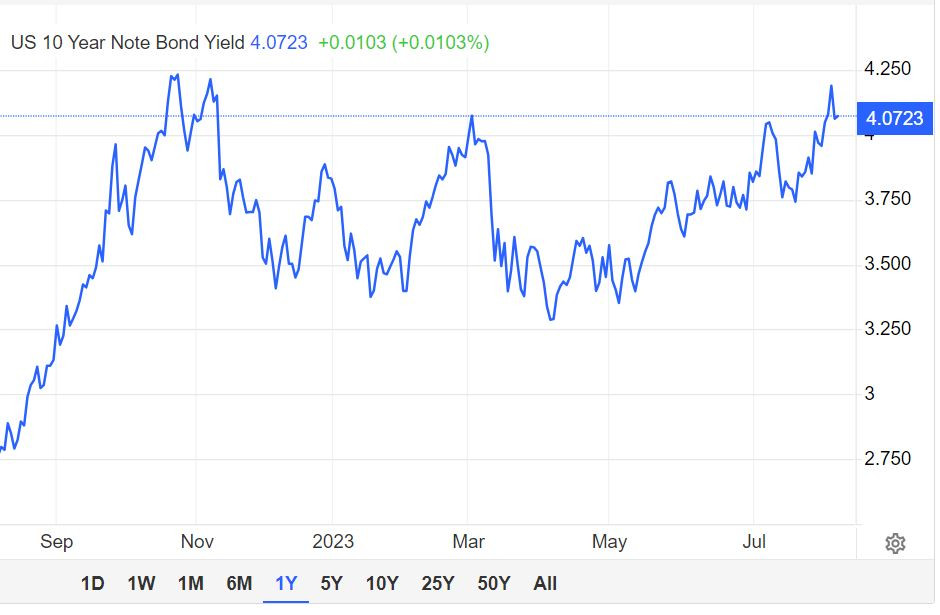

Государственные облигации выпускаются Казначейством США, поэтому их принято называть казначейскими облигациями. А поскольку на английском «казначейство» – это treasury, долговые бумаги иногда называют также «трежерис». При этом эталоном безрисковых вложений денег принято считать именно 10-летние трежерис (см. график).

По срокам обращения бонды бывают:

По срокам обращения бонды бывают:

- короткие (4, 13, 52 недели)

- среднесрочные (2, 3, 5, 7 и 10 лет)

- длинные (20, 30 лет)

На доходность трежерис влияет Федеральная резервная система США. Если ФРС повышает ключевую ставку, то доходность госбондов тоже растет. И наоборот. Кроме того, Центробанк может выкупать гособлигации, чтобы поддержать экономику страны.

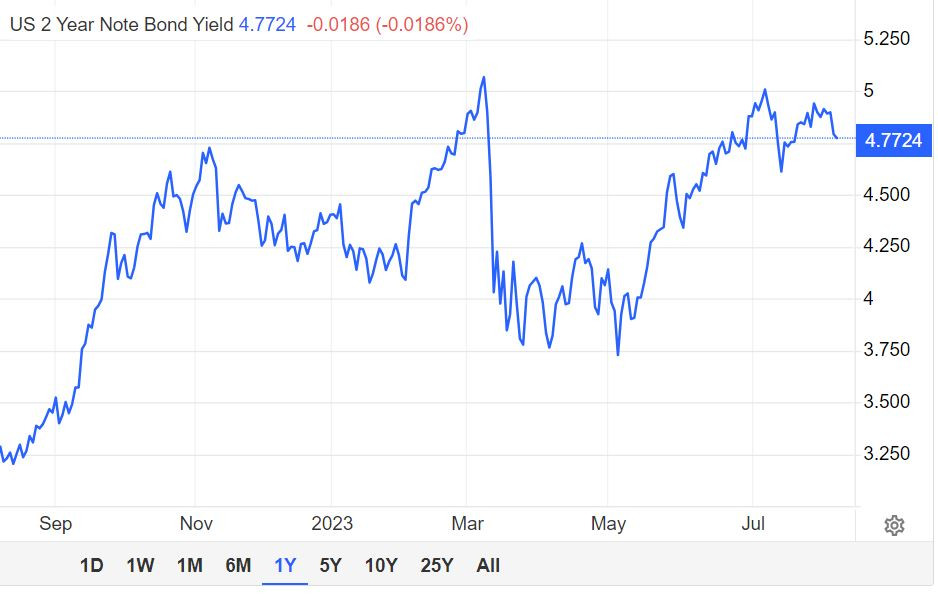

Поэтому гособлигации являются хорошим индикатором рынка. В нормальной ситуации доходность по долгосрочным бумагам должна быть выше доходности краткосрочных (сравните графики 10-летних бондов и 2-летних). Тревожным сигналом со стороны рынка казначейских облигаций (как и рынка ценных бумаг) может стать инверсия 10-летних облигаций по сравнению с 2-летними. Когда рынки облигаций требуют меньшей доходности на конце кривой, это означает, что на каком-то этапе могут возникнуть сложные экономические обстоятельства.

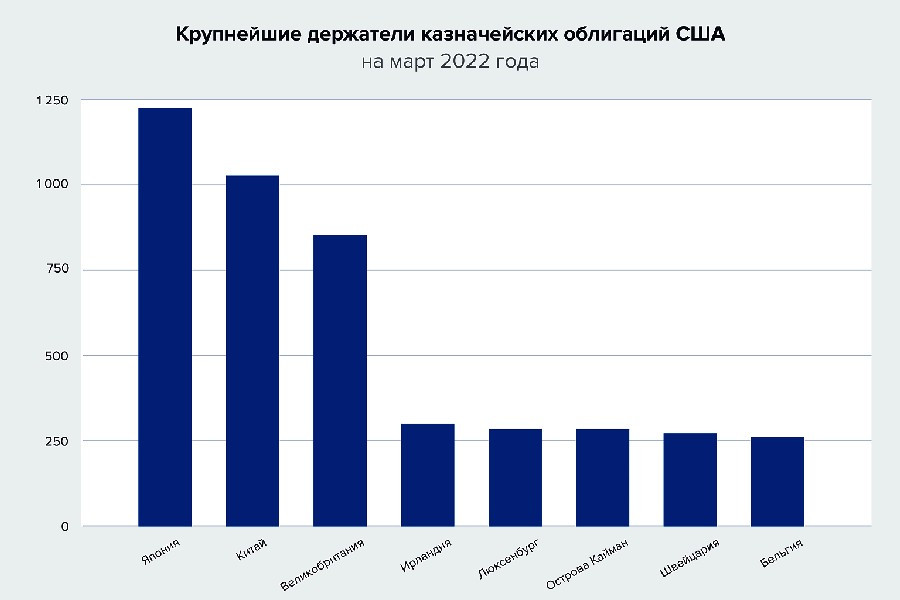

Казначейские облигации США считаются надежным и ликвидным активом. Правда, частных инвесторов они могут привлечь разве только как безрисковый инструмент защиты от инфляции. Основные покупатели трежерис – это крупные хедж-фонды, страховые компании и ФРС, а также – другие государства. Среди последних крупнейшими держателями долговых обязательств США являются Япония и Китай (см. график).

С одной стороны – рынок гособлигаций США является крупнейшим, наиболее надежным и ликвидным в мире. А с другой – потолок госдолга США постоянно повышается, в связи с чем возникает риск дефолта. С 1960 года лимит долга повышался уже 79 раз. Как это работает? Например, в декабре 2021 года госдолг был повышен до 31,4 трлн долларов. Эта сумма была выбрана правительством США еще в январе 2023 года. Что дальше – первый в истории страны дефолт или новое повышение?

В конце мая президент США Джо Байден и спикер Палаты представителей Кевин Маккарти договорились о повышении потолка госдолга. Теперь он впервые в истории превышает 32 трлн долларов. Выпуск трежерис производится через Бюро государственного долга США, и именно стоимость облигаций составляет значительную часть госдолга страны.

И пока правительство США постоянно выпускает новые долговые обязательства, стоимость заимствований растет и падает вместе с процентными ставками ФРС.

С начала августа трежерис оказались под давлением сразу нескольких факторов:

- сильные показатели экономической активности в США

- рост предложения

- последствия понижения кредитного рейтинга правительства США (с AAA до AA+)

Собственно, решение Fitch Ratings и было связано во многом с высокой и растущей долговой нагрузкой сектора госуправления США. «За последние 20 лет наблюдалось неуклонное ухудшение стандартов управления, в том числе по фискальным и долговым вопросам, несмотря на июньское двухпартийное соглашение о приостановке лимита долга до января 2025 года», – говорится в официальном заявлении Fitch.

Конечно, Минфин США и Белый дом выразили свое несогласие и резко раскритиковали заключение рейтингового гиганта! «Казначейские ценные бумаги остаются главным безопасным и ликвидным активом в мире, и что американская экономика фундаментально сильна», – эмоционально заявила министр финансов США Джанет Йеллен. А экономический советник Белого дома Джаред Бернштейн заверил, что долг Казначейства США остается самым безопасным в мире.

Январское соглашение о потолке долга подтолкнуло к увеличению выпуска трежерис. В результате их доходность приостановила падение. А августовское снижения рейтинга от Fitch приостановило падение доллара США (см. график). Более высокая доходность увеличивает привлекательность казначейских облигаций и долларов, на которые их можно купить.

Поэтому, как ни парадоксально это звучит, но гринбек на плохих для американского правительства новостях только укрепился. То есть для рынка Форекс фактор экономической устойчивости США перевесил финансовую неопределенность. Причем доллар США устоял и как главная мировая валюта, как валюта-убежище. Кроме того, неоднозначная экономическая статистика по США в начале августа позволяет допустить, что Федрезерв может продолжить повышение ставки. А для «американца» такая перспектива служит стимулом к укреплению.

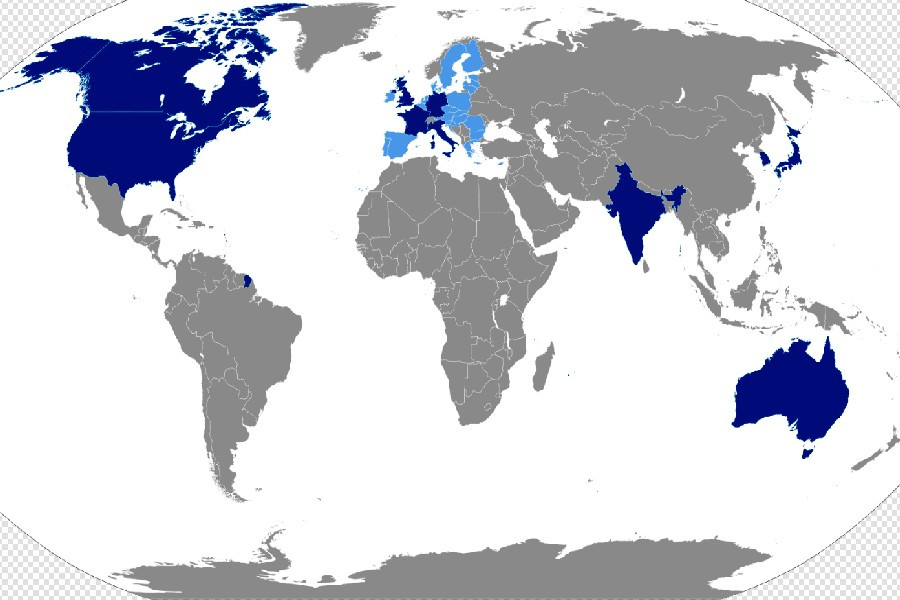

Также доллар может получить поддержку от заграничных центральных банков. Ведь многие крупные регуляторы уже поставили цикл повышения ставки на паузу или находятся в процессе достижения пика в нескольких других странах G10.

Напомним, что в Большую десятку входят:

- Бельгия

- Канада

- Франция

- Германия

- Италия

- Япония

- Нидерланды

- Швеция

- Великобритания

- США

В 1964 году к G10 присоединилась Швейцария, однако название объединения осталось прежним. Итак, в США в сентябре или ноябре может быть снова поднята базовая ставка. Эта перспектива поддерживает повышенную доходность казначейских облигаций США. А они, в свою очередь, создают попутный ветер для доллара США.

Существуют ли в мире альтернативы всесильному американцу? На данный момент ни одна валюта не владеет всеми его преимуществами:

- масштабом

- ликвидностью

- конвертируемостью

- относительной безопасностью финансовых рынков США

- послужным списком и т. д.

Сумма этих факторов означает, что доллар США, скорее всего, останется основным глобальным резервным активом и в обозримом будущем.