Пара евро-доллар на старте американской сессии четверга протестировала уровень сопротивления 1,1050 – в этой ценовой точке верхняя линия индикатора Bollinger Bands на дневном графике совпадает с линией Kijun-sen. Буквально за считанные минуты пара подскочила на 60 пунктов, реагируя на релиз данных по росту инфляции в США. Как уже можно догадаться, отчёт оказался не на стороне гринбека, хотя, по большому счёту он носит весьма противоречивый характер. Впрочем, факт остаётся фактом: трейдеры eur/usd интерпретировали публикацию против американской валюты – по крайней мере в контексте первой реакции.

Индекс доллара США сегодня обновил недельный минимум, вернувшись в область 101-й фигуры. После импульсного снижения последовал коррекционный откат, но в целом среди трейдеров доминируют медвежьи настроения. Это вполне объяснимо, так как опубликованные сегодня цифры не смогли усилить ястребиные ожидания относительно дальнейших действий ФРС. Согласно данным инструмента CME FedWatch Tool, вероятность повышения процентной ставки на 25 пунктов на сентябрьском заседании снизилась до 9%, хотя ещё в начале недели шансы на реализацию этого сценария оценивались в 28-30%. Соответственно, вероятность сохранения статус-кво в следующем месяце – 91%. Эти цифры красноречиво отражают общие настроения, которые витают на валютном рынке. Очевидно, что такой настрой – явно не на стороне гринбека.

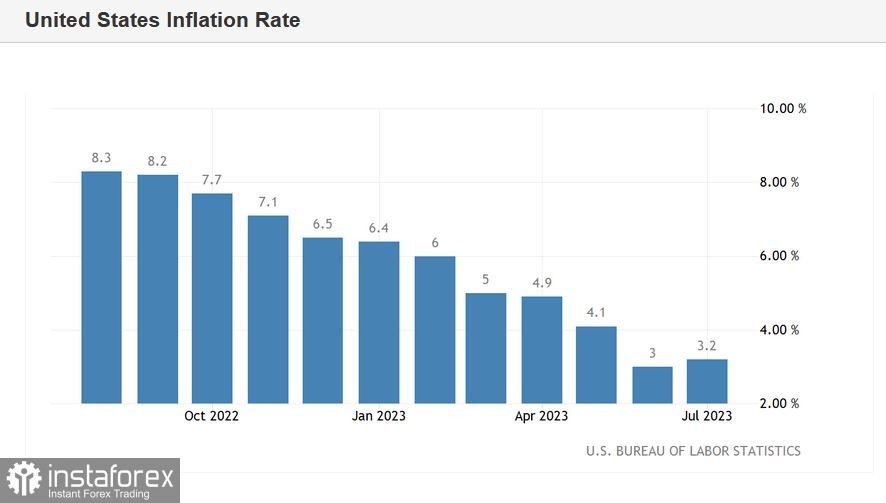

Но вернёмся к инфляции. Общий индекс потребительских цен в месячном исчислении вышел на прогнозном уровне, то есть на отметке 0,2%. А вот в годовом выражении индекс продемонстрировал ускорение – впервые за последние 12 месяцев. Правда, вместо ожидаемого роста до 3,3%, он поднялся до 3,2%. Тем не менее, с июля прошлого года показатель последовательно снижался, достигнув в июне таргета 3,0%. В июле 2023 года нисходящая последовательная цепочка оборвалась.

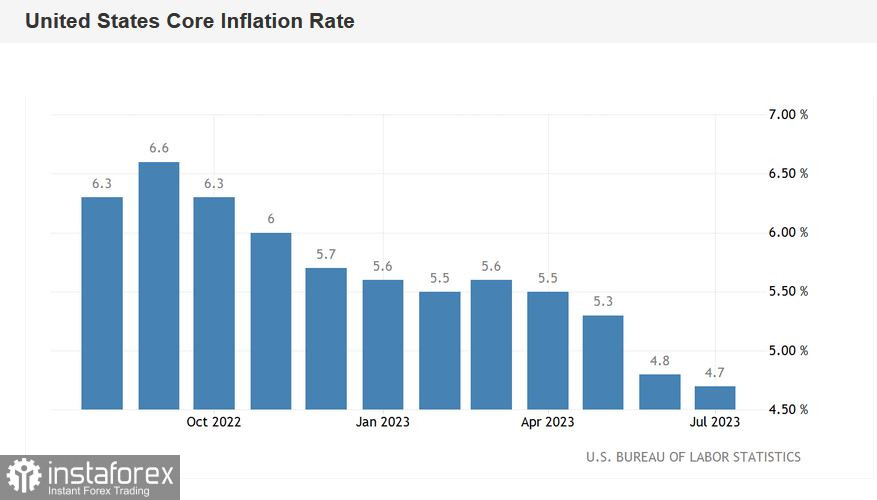

Казалось бы, данный факт должен был оказать поддержку доллару. Но судя по реакции американской валюты, трейдеры акцентировали своё внимание на стержневом индексе потребительских цен, без учета цен на продукты питания и энергоносители. Базовая инфляция в июле в годовом исчислении снизилась до отметки 4,7%, при прогнозе роста до 4,8%. Июльский результат – самый слабый с ноября 2021 года. В месячном выражении стержневой ИПЦ вышел на прогнозном уровне – 0,2%.

Структура отчёта говорит о том, что цены на энергоносители в июле снизились на 12,5% в годовом исчислении (в июне показатель снизился более существенно – на 16,7%). Цены на продукты питания выросли на 4,9% после повышения на 5,7% в предыдущем месяце. Стоимость транспортных услуг увеличилась на 9% (в июне – на 8,2%), одежды – на 3,2% (в июне – на 3,1%). Цены на поддержанные автомобили снизились на 5,6% (в предыдущем месяце был зафиксирован спад на 5,2%) а на новые авто, наоборот, выросли – на 3,5% (4,1%).

Здесь необходимо напомнить, что в конце июля в Штатах был опубликован основной индекс расходов на личное потребление (PCE Price Index), который измеряет стержневой уровень расходов и влияет на динамику инфляции в США (считается, что данный индикатор отслеживается членами регулятора особенно внимательно). Релиз наиболее предпочитаемого Федрезервом показателя инфляции оказался «в красной зоне», снизившись до 4,1% – это самый слабый темп роста индикатора с октября 2021 года. Также стоит отметить, что индекс цен ВВП во втором квартале снизился до 2,6% (с 4,1% в первом квартале).

Всё это говорит о том, что Федрезерв США, вероятней всего, сохранит выжидательную позицию как на сентябрьском, так и на следующем – ноябрьском – заседании. Согласно вышеупомянутому инструменту CME FedWatch Tool, вероятность повышения ставки ФРС в ноябре снизилась до 25% (ранее вероятность оценивалась примерно в 35%).

Более того, после сегодняшнего релиза на рынке наверняка актуализируются разговоры о перспективах снижения ставки в следующем году. В течение последней недели сразу несколько представителей ФРС затронули эту тему, допустив «голубиный» вариант развития событий. Например, глава ФРБ Нью-Йорка Джон Уильямс заявил о том, что не исключает возможности снижения ставок в начале 2024 года. Аналогичную позицию озвучил глава ФРБ Филадельфии Патрик Харкер. По его словам, «снижение процентной ставки, вероятно, начнется в следующем году». Озаботился этим вопросом и председатель ФРБ Чикаго Остан Гулсби. Он, в частности, отметил, что Федрезерву «следует задуматься о том, на протяжении какого времени необходимо держать ставку на столь высоком уровне».

Таким образом, сегодняшний релиз оказал давление на американскую валюту, и, соответственно, оказал поддержку покупателям eur/usd. Но при этом необходимо отметить, что трейдеры не смогли импульсно преодолеть уровень сопротивления 1,1050 (верхняя линия индикатора Bollinger Bands, совпадающая с линией Kijun-sen на дневном графике). На данный момент они пытаются закрепиться в рамках 10-й фигуры, но, судя по всему, большинство покупателей решили зафиксировать прибыль, и тем самым погашают северный импульс.

Поэтому рассматривать лонги целесообразно только после того, как трейдеры уверенно закрепятся выше таргета 1,1030 – это верхняя граница облака Kumo, совпадающая с верхней линией индикатора Bollinger Bands на четырёхчасовом графике. В таком случае следующими целями северного движения станут отметки 1,1050 и 1,1100.