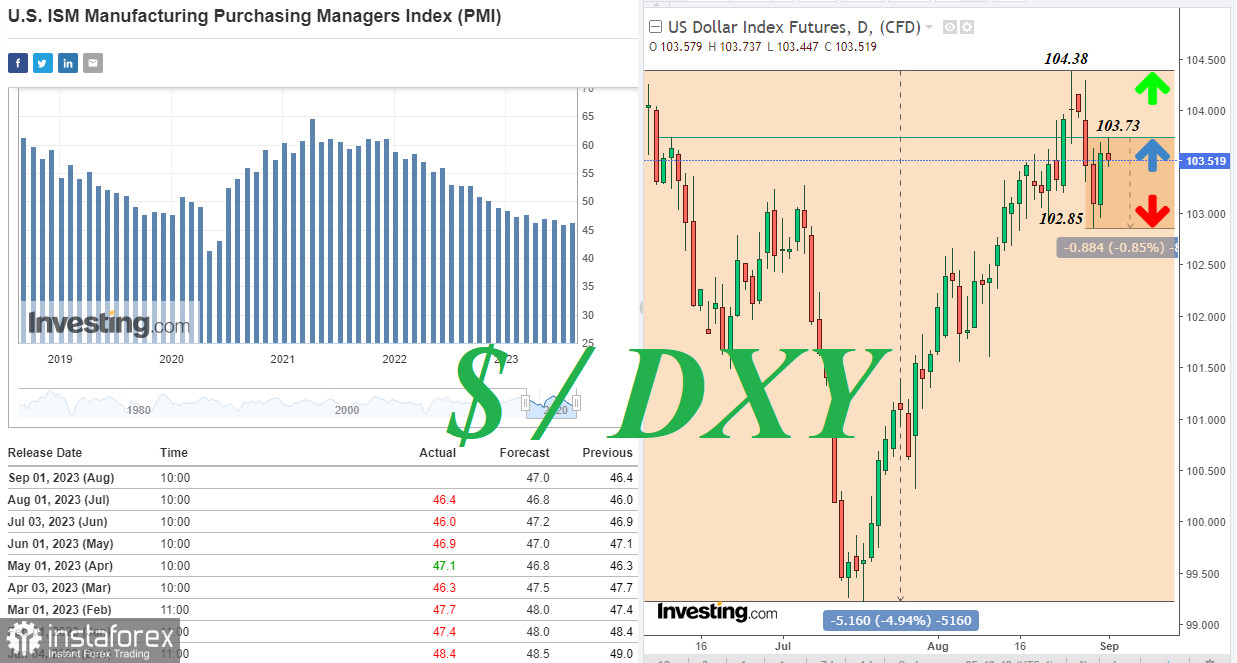

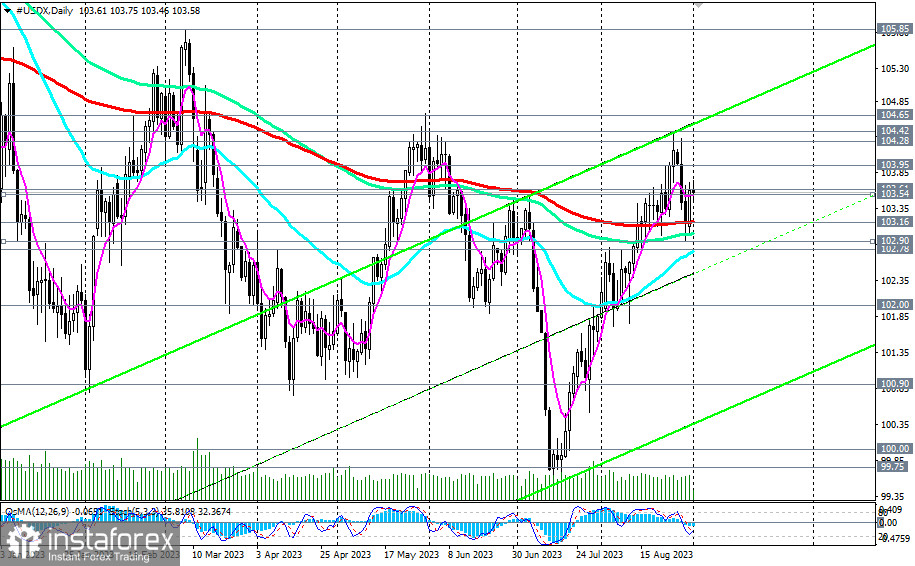

Сегодня накануне публикации ключевой макростатистики из США и в первый день месяца основные валютные пары двигаются в диапазонах. При этом индекс доллара успел обновить в начале европейской торговой сессии локальный 3-дневный максимум на отметке 103.73, но затем опустился ниже цены закрытия вчерашнего торгового дня. На момент же публикации данной статьи фьючерсы DXY торговались вблизи отметки 103.52. Если сегодня в 12:30, а затем в 14:00 (GMT) отчеты Минтруда США и Института управления снабжением (ISM) выйдут с сильными показателями, то стоит ждать возобновления укрепления доллара и роста его индекса DXY. В этом случае и после пробоя отметки 103.73 DXY направится в сторону максимума прошлой недели и августа на отметке 104.38. Учитывая же, практически, «пустой» экономический календарь понедельника, цена по инерции может преодолеть эту отметку уже в начале следующей недели.

Если же сегодняшние американские макро данные окажутся слабыми, то нисходящая коррекция доллара может затянуться вплоть до появления новой сильной макро статистики из США, как минимум, и, как максимум, до заседания ФРС 19 -20 сентября.

Таким образом, сегодняшние отчеты Минтруда США и Института управления снабжением (ISM), особенно ежемесячный отчет Минтруда с данными за август, могут стать поворотным моментом в динамике доллара на ближайшие недели.

Что касается ожиданий рынка в отношении сегодняшних макро данных, то, по прогнозу, американская экономика создала в августе 170,0 тыс. новых рабочих мест вне сельскохозяйственного сектора (после 187,0 тыс. в июле), а безработица осталась на прежнем уровне в 3,5%.

При этом важнейший индекс ISM деловой активности (PMI) в производственном секторе ожидается с ростом показателя в августе до 47,0 (с 46,4 ранее). Относительный рост показателя – это, конечно, хороший признак, однако, значение ниже 50 рассматривается как негативное для доллара США, говорящее о замедлении бизнес-активности. При снижении же показателя ниже прогноза доллар может краткосрочно резко ослабнуть.

В то же время индекс деловой активности PMI в производственном секторе экономики хоть и является важным индикатором состояния данного сектора и американской экономики в целом, он все же уступает по значимости PMI в секторе услуг, поскольку в ней занята большая часть населения США, и она вносит в ВВП больший вклад, чем производственный сектор (78% против 21% от производственного сектора и 1% от сельского хозяйства).

Согласно данным, представленным в начале августа, июльский индекс PMI в сфере услуг ISM вышел со значением 53,0 (после 53,9 в июне, 50,3 в мае, 51,9 в апреле, 51,2 в марте, 55,1 в феврале, 55,2 в январе 2023 года). Очередные данные по деловой активности в американском секторе услуг будут опубликованы в следующую пятницу, но, как видим, здесь деловая активность всё ещё создает предпосылки для экономического роста.

Реакция рынка на публикацию отчета Минтруда, как правило, бывает очень сильной, но часто непредсказуемой, т.к. могут пересматриваться показатели предыдущих ежемесячных отчетов.

По расчетам же экономистов, американская экономика должна создавать ежемесячно до 150 000 новых рабочих мест (вне сельскохозяйственного сектора), чтобы сохранять стабильность на рынке труда, и показатель NFP в +170 000 тоже может быть отнесен к сильным, хотя, и не к впечатляющим. В то же время, безработица остается на минимальных допандемийных уровнях, а средняя почасовая заработная плата продолжает расти (+0,3% после роста +0,4% в июле и июне, +0,3% в мае, +0,5% в апреле, +0,3% в марте, +0,2% в феврале, +0,3% в январе 2023 года), создавая предпосылки для роста потребительской инфляции. А это, вкупе с сильными, или хотя бы с позитивными, данными по рынку труда и динамике национального ВВП является бычьим фактором для доллара, поскольку заставляет ЦБ страны придерживаться жёсткой монетарной политики.

*) наш торговый счет в системе ForexCopy - > Insta7 - https://www.ifxinvestment.com/ru/forex_monitoring/...

***) открыть торговый счет в Instaforex -