«Если рост экономической активности продолжится активными темпами, это может привести к возобновлению инфляции», - заявила в пятницу глава Федерального резервного банка Далласа Лори Логан, добавив, что «сила рынка труда указывает на то, что мы (в ФРС) еще не закончили работу по восстановлению ценовой стабильности».

Эти важные заявления представителя руководства ФРС прозвучали после опубликованных накануне позитивных макро данных из США. Так, в четверг Минтруда США представило свой еженедельный отчет, согласно которому на отчётной неделе (на 1 сентября) число первичных заявок на пособия по безработице снизилось до 216,0 тыс. (с 229,0 тыс. неделей ранее при прогнозе в 234,0 тыс.), а повторных заявок (на неделе на 25 августа) до 1679 тыс. (с 1719 тыс. неделей ранее при прогнозе в 1715 тыс.).

При этом затраты на единицу рабочей силы (во 2-м квартале) были пересмотрены в сторону повышения, до +2,2% от первоначальной оценки +1,6%, что также является, своего рода, опережающим индикатором роста потребительской инфляции в среднесрочной перспективе.

В свою очередь, опубликованные в среду данные отразили рост в августе индекса деловой активности PMI в секторе услуг американской экономики (от Института управления поставками ISM) - до 54,5 (против 52,7 в июле и прогноза в 52,5) после 53,9 в июне, 50,3 в мае, 51,9 в апреле, 51,2 в марте, 55,1 в феврале, 55,2 в январе 2023 года. В секторе услуг США занята большая часть населения страны, и он вносит в ВВП больший вклад, чем производственный сектор (78% против 21% от производственного сектора и 1% от сельского хозяйства).

Позитивная макро статистика повышает шансы американской экономики избежать рецессии, в то время как ФРС все же решится на дальнейшее повышение процентной ставки, чтобы продолжить борьбу с высокой инфляцией.

В то же время безработица в США остается на минимальных допандемийных уровнях (3,8% в августе), а средняя почасовая заработная плата продолжает расти (+0,2% после роста +0,4% в июле и июне, +0,3% в мае, +0,5% в апреле, +0,3% в марте, +0,2% в феврале, +0,3% в январе 2023 года), создавая предпосылки для роста потребительской инфляции.

А это вкупе с позитивными данными по динамике национального ВВП является бычьим фактором для доллара, поскольку заставляет ЦБ страны придерживаться жёсткой монетарной политики.

Теперь участники рынка с вероятностью примерно в 43%, согласно данным CME Group, ожидают повышения процентной ставки ФРС на 0,25% в ноябре, хотя, в сентябре американскому ЦБ "может быть целесообразно" пропустить повышение процентной ставки, как считает Лори Логан.

Высокая степень уверенности инвесторов в том, что ФРС будет придерживаться "ястребиной" позиции и сохранять процентные ставки на высоком уровне продолжительное время оказывает поддержку американскому доллару, в то же время, ограничивая более активный рост его конкурента среди защитных активов - золота. Как известно, его котировки весьма чувствительны к изменениям в параметрах кредитно-денежных политик крупнейших мировых ЦБ, прежде всего ФРС.

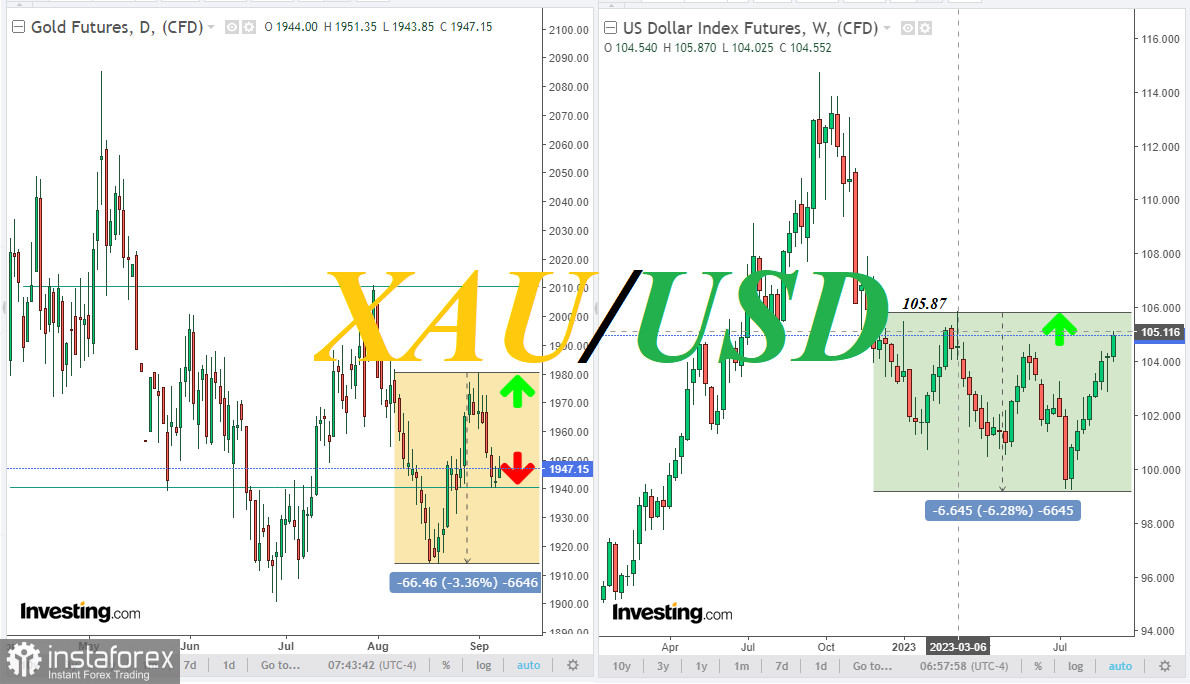

Так, в четверг индекс доллара DXY обновил максимум с 03 марта на отметке 105.12, повышаясь 8-ю неделю подряд и сохраняя позитивную динамику.

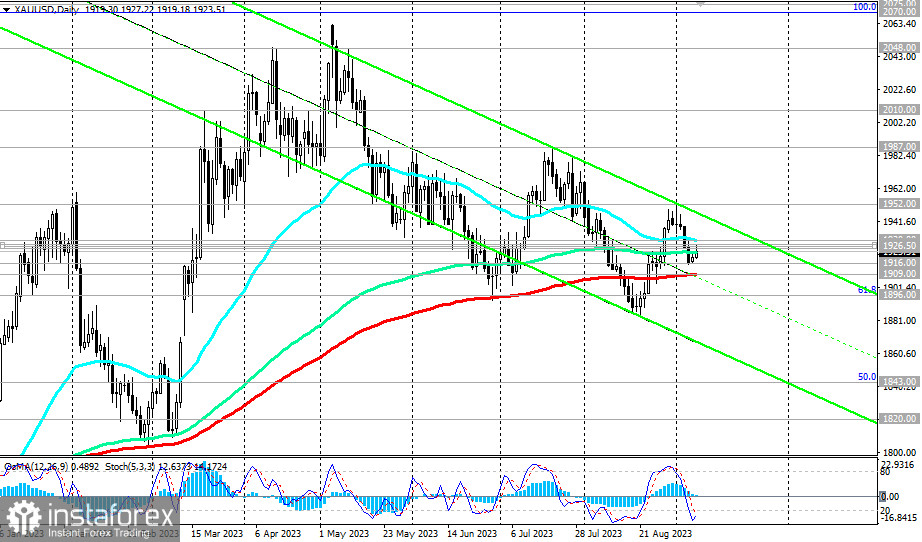

При этом пара XAU/USD, пробив ранее на неделе важные уровни поддержки 1927.50, 1926.50, перешла в зону краткосрочного медвежьего рынка.

Более удачная попытка на пробой важных уровней поддержки 1909.00, 1900.00, 1896.00 и дальнейшее снижение выведут XAU/USD в зону среднесрочного медвежьего рынка.

В то же время в условиях остающейся на высоких уровнях инфляции, сохраняющейся геополитической неопределенности, опасений по поводу глобального экономического спада и ухудшения отношений между США и Китаем спрос на золото тоже будет поддерживаться.

Поэтому покупатели золота и пары XAU/USD могли бы рассчитывать на возобновление роста их котировок вблизи уровней поддержки 1090.00, 1900.00 (более подробно см. в «XAU/USD: сценарии динамики на 08.09.2023»).

На следующей неделе (в среду) будут опубликованы свежие данные по инфляции в США.

Если они вновь укажут на возобновление ее роста (годовая инфляция выросла в США в июле на +3,2% с 3,0% в июне, хотя и чуть меньше прогноза о росте на +3,3%), то это заставит ФРС, как минимум, удерживать процентную ставку на высоких уровнях, а как максимум – продолжать ее повышение. Это, безусловно, бычий фундаментальный фактор для доллара и медвежий – для американских фондовых индексов и золота.

А в четверг свое решение по процентным ставкам принимает ЕЦБ. Если и он решится на очередное повышение, сохраняя при этом ястребиную риторику заявлений в отношении перспектив своей монетарной политики, то котировки золота попадут под дополнительное давление.

*) наш торговый счет в системе ForexCopy - > Insta7 - https://www.ifxinvestment.com/ru/forex_monitoring/...

**) открыть торговый счет в Instaforex -