Фьючерсы на американские фондовые индексы открылись плюсе, продолжая вчерашний рост на фоне ожиданий того, что Федеральная резервная система все же прибегнет к выжидательной позиции и не станет дальше «жестить» с процентными ставками, позволяя экономике избежать рецессии в следующем году – ну или хотя бы отодвинуть ее наступление. Фьючерсы на S&P 500 в моменте торгуются в плюсе на 0,2%, тогда как высокотехнологический NASDAQ показывает рост на 0,3%. Доходность казначейских облигаций США упала после того, как во вторник ставки по пяти- и 10-летним облигациям достигли самого высокого уровня с 2007 года.

Европейские индексы также выросли, а фунт ослаб после того, как британская инфляция неожиданно замедлилась, застигнув врасплох трейдеров, готовящихся к политическому решению Федеральной резервной системы и Банка Англии. Индекс потребительских цен Великобритании в августе вырос на 6,7% по сравнению с годом ранее, что является самым медленным темпом роста за 18 месяцев. Экономисты ожидали скачок на 7%. Вероятность повышения ставки Банком Англии на четверть пункта на заседании в четверг, почти гарантированная ранее на этой неделе, упала до 50%. На этом фоне упал и стерлинг, который потерял целых 0,5% по отношению к доллару. Трейдеры также опасаются, что Банк Англии приблизился к своему циклу повышения ставок. Однако справедливости ради стоит отметить, что к моменту написания статьи все движение вниз по фунту было выкуплено. Британские облигации взлетели, а доходность двухлетних государственных облигаций упала на 12 базисных пунктов, до 4,88% – самого низкого уровня с 10 августа. Британский индекс FTSE 250 подскочил на 1,5%. Европейский индекс Stoxx 600 также выиграл от улучшения настроений инвесторов, показав рост впервые за три дня.

Сегодня ближе к вечеру ФРС объявит о своем решении по процентным ставкам. Ожидается, что стоимость заимствований останется без изменений. Вполне вероятно, что после замедления инфляции, ФРС решит не форсировать события, а получить больше данных. Однако многие экономисты прогнозируют, что возможность для нового повышения уже в ноябре останется открытой. Долгосрочные перспективы процентных ставок также остаются под вопросом.

Нефть марки Brent упала ниже 94 долларов за баррель после недавнего роста, при этом цены все еще близки к 10-месячному максимуму. Однако аналитики Goldman Sachs Group Inc. уже повысили прогноз цены на нефть до трехзначного уровня, поскольку мировой спрос достиг беспрецедентного уровня, а ограничения предложения ОПЕК+ продолжают сказываться на котировках. Банк Уолл-стрит повысил свой 12-месячный прогноз по цене Brent до $100 за баррель с $93. Однако большая часть ралли уже осталась позади, говорится в сообщении банка.

Что касается прогнозов по S&P 500, то Bank of America Corp. стал последним стратегом с Уолл-стрит, повысившим свою цель по индексу после того, как резкое ралли в 2023 году перечеркнуло все ожидания банка. Теперь прогнозируется, что более широкий рыночный индикатор завершит год на отметке в 4600 пунктов по сравнению с ее предыдущей целью в 4300 пунктов. Это подразумевает прирост примерно на 3,5% по сравнению с текущим уровнем.

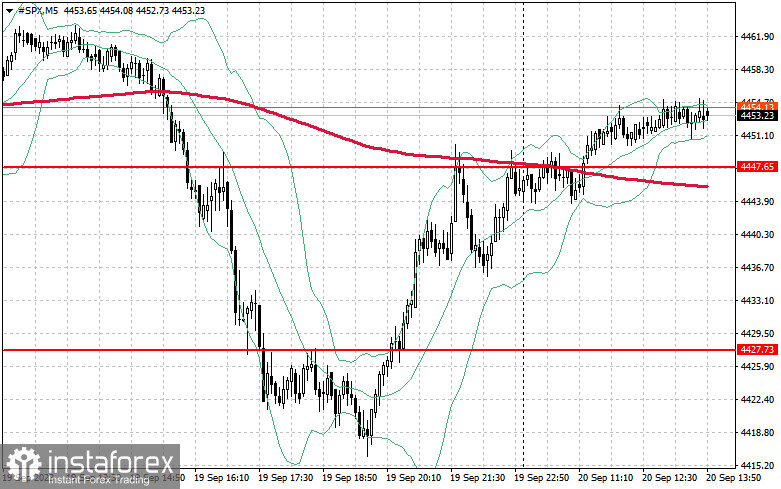

Что касается технической картины S&P500, то спрос на индекс немного возрос, но пока рано что-то говорить о дальнейших перспективах. Быкам нужно забирать под контроль $4469. Только от этого уровня может произойдет рывок на $4488. Не менее приоритетной задачей быков будет и контроль над $4515, что укрепит бычий рынок. В случае движения вниз на фоне снижения спроса аппетита к риску, покупатели просто обязаны заявить о себе в районе $4447. Пробой быстро столкнет торговый инструмент назад на $4427 и откроет дорогу к $4405.