Если кто-то думает, что деньги на рынке теряют только новички, он ошибается. Глядя на динамику спекулятивного позиционирования по доллару США и зная, что с ним происходило в течение года, можно прийти к любопытному выводу. Рынок как будто водит за нос хедж-фонды, чтобы в конечном итоге оставить их в дураках. И это обстоятельство дает надежду «быкам» по EUR/USD.

Динамика спекулятивных позиций по доллару США

На протяжении первой половины года инвесторы были уверены, что в третьем или в четвертом кварталах случится рецессия. Ставка по федеральным фондам вряд ли вырастет выше 5%, а на старте 2024 начнется ее снижение или так называемый «голубиный» разворот Федрезерва. Он будет идти очень быстро, и к концу следующего года стоимость заимствований опустится на 100 б.п. В итоге доллар США обязан был падать, что и предполагало большинство экспертов Reuters. Их прогноз по EUR/USD на финише 2023 составлял 1,12. Некоторые экономисты говорили про 1,15.

Увы, но ставка на ослабление «американца» не сработала. ФРС дала понять, что на этот раз никакой помощи финансовым рынкам не будет. Центробанк намерен лишь один раз снизить ставку по федеральным фондам в 2024 и не исключает ее роста до 5,75% в 2023. Он взял на вооружении политику «выше и дольше». Стоимость заимствований будет находиться на плато длительный период времени. Если, конечно, макроэкономическая статистика позволит.

Первым всадником апокалипсиса может оказаться уже сентябрьский отчет о рынке труда США. Bloomberg считает, что по итогам первого месяца осени он сохранит свою силу, а вот в октябре из-за массовых забастовок в автопроме и резкого ужесточения финансовых условий занятость вне сельскохозяйственного сектора будет увеличиваться на менее чем 100 тыс. в месяц. Такая ее динамика спровоцирует резкий рост безработицы, снижение зарплат и вернет на рынок разговоры о рецессии. В результате доходность казначейских облигаций США упадет, а «быки» по EUR/USD разовьют контратаку.

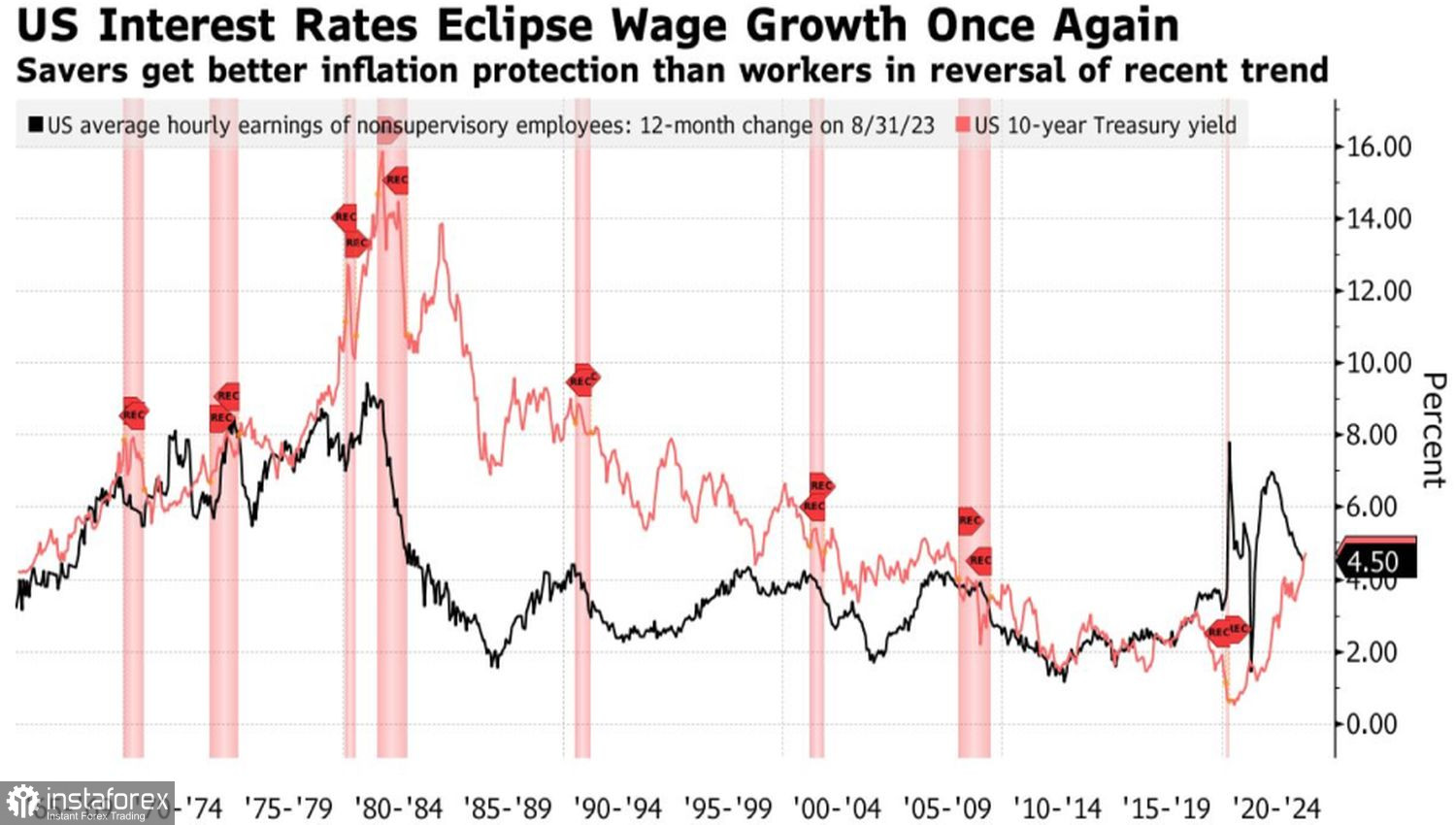

Динамика доходности облигаций и средних зарплат в США

Однако, кто знает, возможно апокалипсис произойдет уже в начале октября после выхода сентябрьской статистики по занятости. Представьте себе, какой удар будет нанесен по доллару США, если non-farm payrolls замедлятся до +70-90 тыс.? Все тут же забудут и про слабость экономики еврозоны, и про нежелание ЕЦБ дальше повышать ставку по депозитам. Инвесторов будет занимать только обвал доходности казначейских облигаций и взлет EUR/USD.

Такой риск, безусловно, есть, однако, на мой взгляд, его шансы невелики. А цифры на уровне +120-170 тыс. приведут лишь к временному росту основной валютной пары. Спустя некоторое время все вернется на круги своя.

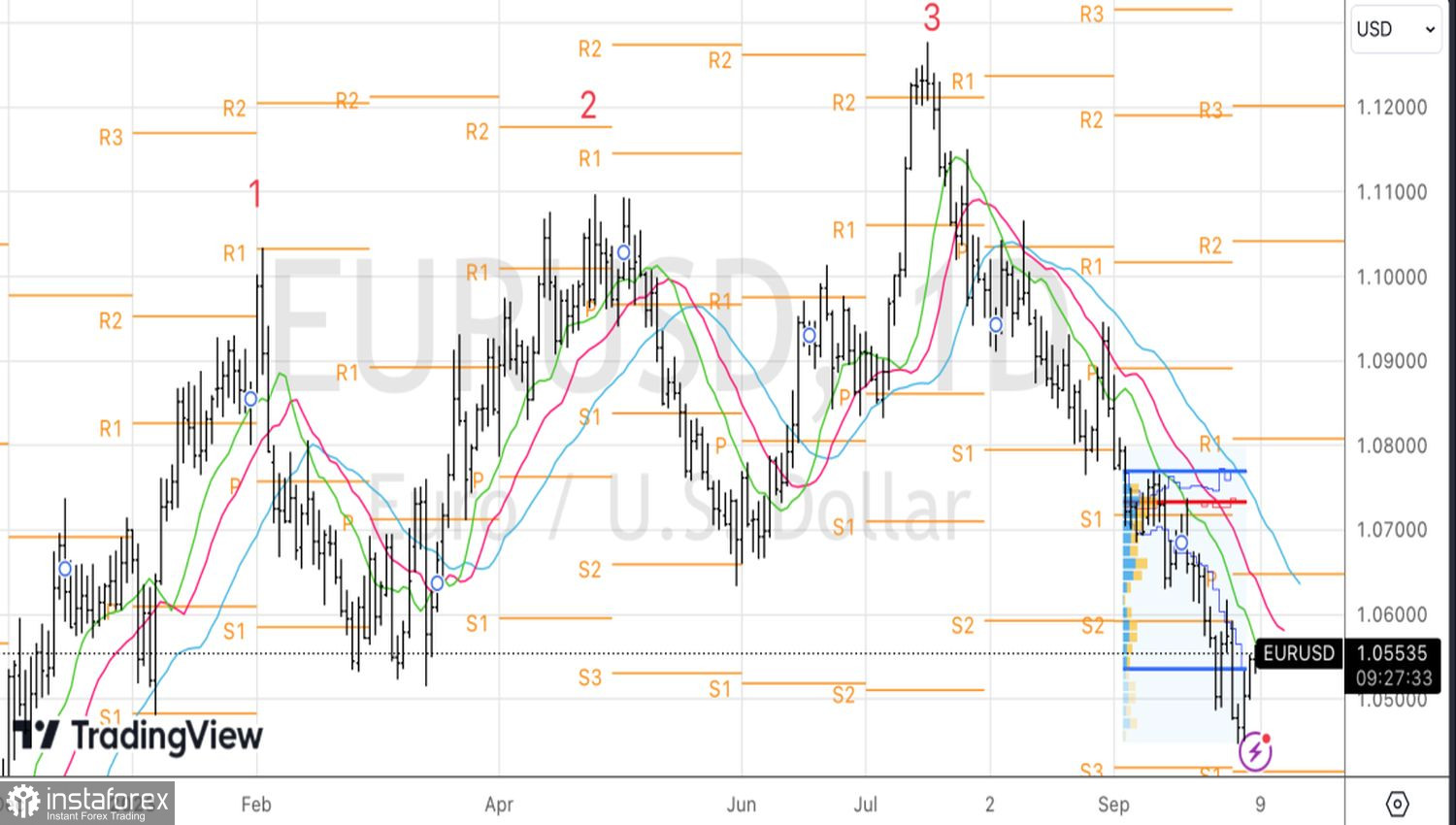

Технически возвращение котировок EUR/USD в диапазон справедливой стоимости 1,053-1,077 можно расценивать как успех «быков». Тем не менее нисходящий тренд остается в силе. Поэтому отбой от сопротивлений на 1,0595 и 1,0645 либо падение ниже 1,053 следует использовать для продаж.