Сегодня вечером в США будет опубликован протокол ФРС. Если в названии события присутствует слово «ФРС» или «FOMC», многие расценивают это событие априори, как важное. Однако, с моей точки зрения, это ошибочный подход. К примеру, протоколы ФРС – это просто документы, которые отражают настроение Совета управляющих. Они могут содержать в себе информацию о том, какое количество проголосовало «за» ужесточение, какое «против». Но конкретики в этих документах обычно мало. Как правило, в них превалируют формулировки «большинство», «меньшинство», «определенная часть».

Более того, заседание ФРС состоялось три недели назад. За три недели рынок увидел несколько очень важных отчетов, которые могут совсем по-иному повлиять на настроение Совета управляющих ФРС, позволить ему в будущем принять более «ястребиные» решения. Также очень важными сейчас являются отчеты по инфляции. Как раз завтра выйдет отчет за сентябрь, и именно этот отчет станет ключевым в определении новой процентной ставки 1 ноября. Если инфляция ускорится в третий раз подряд, то в ноябре или декабре FOMC повысит ставку еще на 25 базисных пунктов практически стопроцентно.

Также среди аналитиков имеет место мнение, что текущий протокол уже устаревший. Три недели – немалый срок, многая экономическая информация обновлена. В реальности, считают многие аналитики, FOMC имеет более «ястребиный» настрой, чем может показаться из протокола. Также некоторые аналитики отмечают, что протокол будет немного скорректирован, что полностью отменяет всякий его смысл, потому что это будет уже не протокол трехнедельной давности.

На мой взгляд, к этому документу нужно отнестись, как к источнику интересной информации и не более. Никаких выводов на основании протокола FOMC делать не стоит. Куда важнее завтрашний отчет по инфляции, а затем не лишним будет отслеживать такой инструмент, как CME FedWatch, который отображает вероятность ужесточения денежно-кредитной политики на следующем заседании. На текущий момент она составляет не более 20%. Однако после публикации американской инфляции она может значительно увеличиться. В этом случае в ближайшие три недели спрос на американскую валюту может вновь повысится, что укоротит потенциальную волну 2 или b. В противном случае волна 2 или b может получиться такой, как полагается.

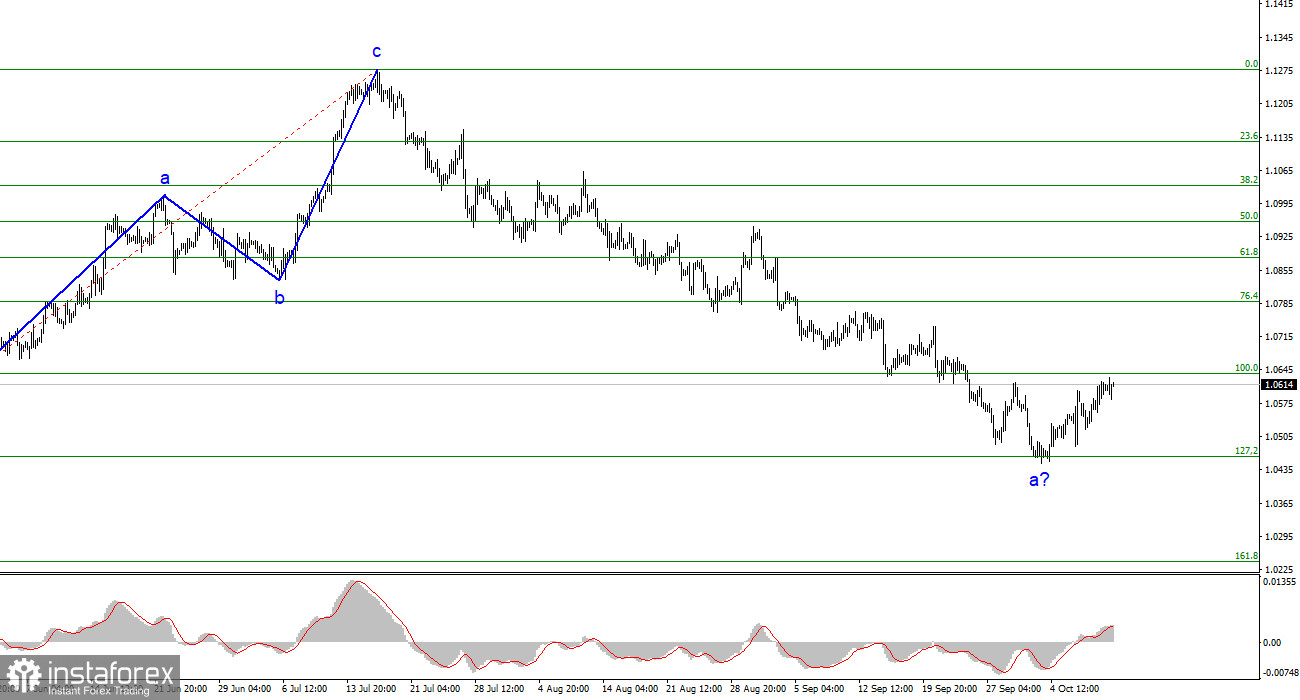

Исходя из проведенного анализа, я делаю вывод, что построение понижательного набора волн продолжается. Цели около отметки 1,0463 идеально отработаны, а неудачная попытка прорыва этой отметки говорит о готовности рынка к построению коррекционной волны. В последних своих обзорах я предупреждал, что стоит рассмотреть закрытие коротких позиций, так как вероятность построения восходящей волны сейчас высока. Неудачная попытка прорыва отметки 1,0637, что соответствует 100,0% по Фибоначчи, укажет на готовность рынка к возобновлению снижения. В этом случае советую новые продажи инструмента с целью 1,0463.

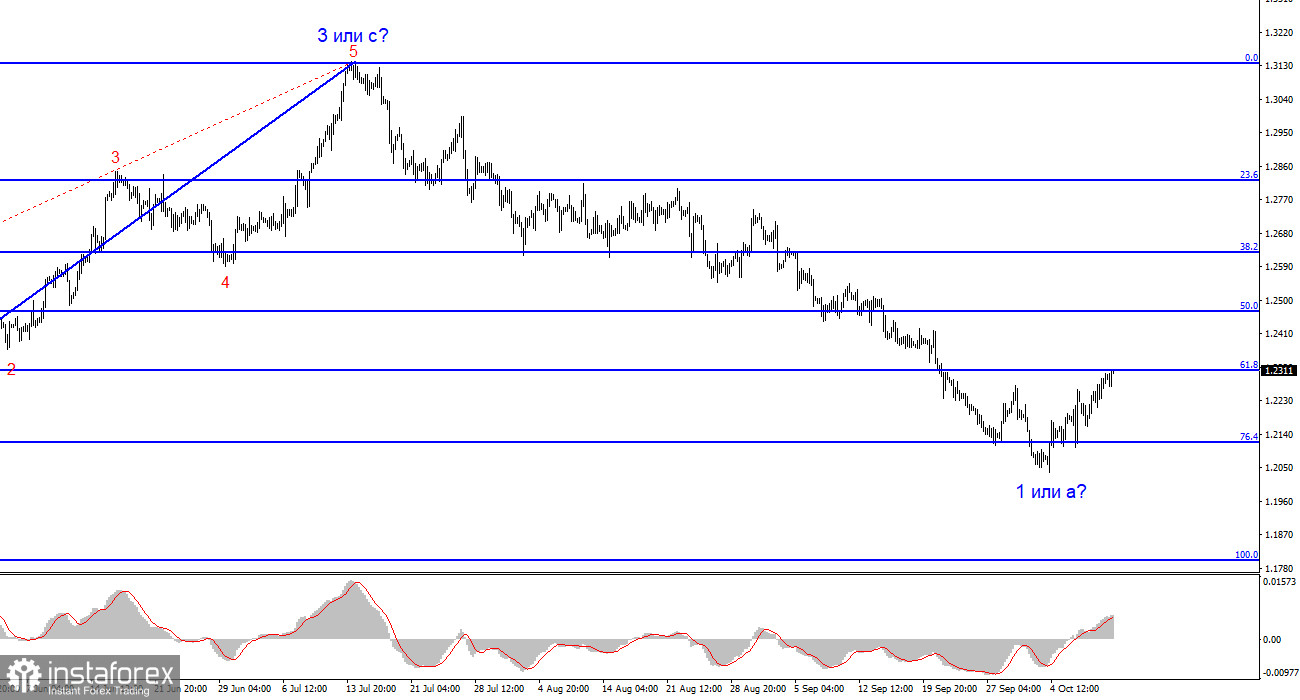

Волновая картина инструмента Фунт/Доллар предполагает снижение в рамках нового нисходящего участка тренда. Максимум, на что может рассчитывать британец в ближайшее время – построение волны 2 или b. Но, как видим, даже с коррекционной волной пока возникают существенные проблемы. В данное время я бы не советовал новые продажи, но и покупки тоже не советую, так как коррекционная волна может получиться достаточно слабой.