Доллар США заметно укрепился в последние сутки, основной причиной можно считать слабые европейские PMI, сигнализирующие о расширении кризиса. Композитный PMI еврозоны упал до 46,5 с 47,2, это минимум с ноября 2020 г., а если исключить времена ковидной пандемии, то с марта 2013 г.

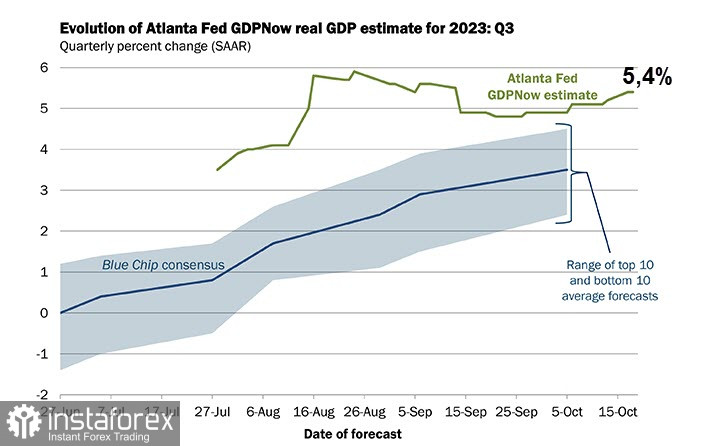

Европейские валюты на текущий момент выглядят наиболее слабыми по всему спектру рынка, снижение цен на нефть также оказывает давление и на сырьевые валюты. Соответственно, доллар по-прежнему пользуется наибольшим спросом и причин ждать его ослабления не видно. Модель GDPNow от ФРБ Атланты прогнозирует рост ВВП США в 3 кв. на уровне 5.4%, что не идет ни в какое сравнение с перспективами Европы и других стран.

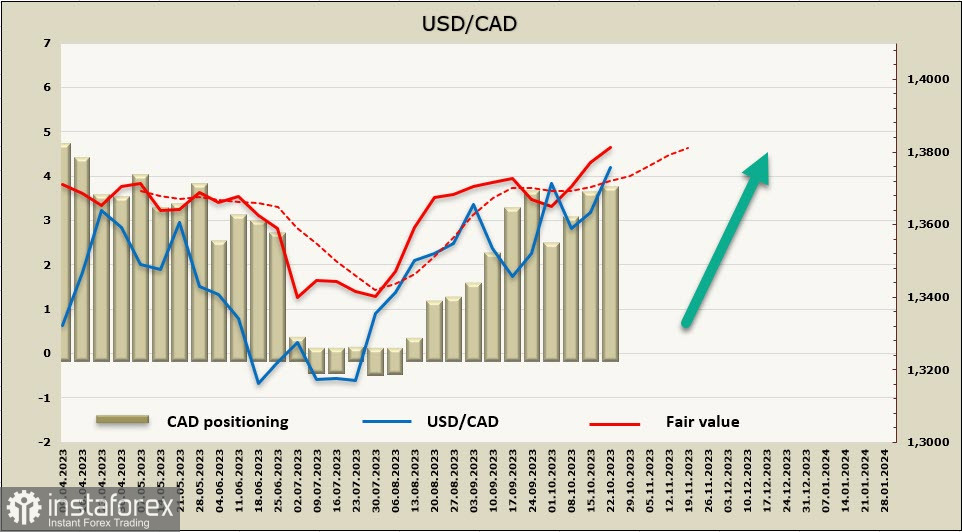

USD/CAD

Банк Канады сегодня проводит очередное заседание по монетарной политике. Ожидается, что учетная ставка останется без изменений на уровне 5%, однако есть небольшая вероятность того, что в текст сопроводительного заявления будет добавлено несколько ястребиных ноток в качестве реакции на сохраняющуюся угрозу инфляционного давления.

Действительно, последние данные не выглядят оптимистичными. Цены на промышленную продукцию и индекс цен на сырье выросли в сентябре выше прогнозов, розничные продажи в августе снизились всего на 0.1% против прогноза 0.3%, то есть потребительский спрос как основной фактор роста цен остается устойчиво высоким. Рост заработной платы выглядит просто взрывным и опережает инфляцию уже больше года, при том что он опережает и производительность труда, которая падала на протяжении ковидной пандемии и как минимум не растет и сейчас.

Налогово-бюджетная политика остается чрезмерно стимулирующей, и есть риск, что она станет еще более стимулирующей, поскольку к объявленным ранее планам расходов добавляются новые программы, направленные на поддержку жилищного строительства.

Чистая короткая позиция по CAD увеличилась за отчетную неделю на 134 млн, до -3.556 млрд. Спекулятивное позиционирование медвежье, признаков разворота нет, расчетная цена уверенно уходит вверх.

Наиболее вероятный сценарий для USD/CAD – продолжение роста. Ожидаем прорыва сопротивления 1.3784 и развития восходящего движения, следующая цель 1.3860. Помешать этому может неожиданно ястребиное решение Банка Канады сегодня вечером, но такое решение на текущий момент выглядит крайне маловероятным. Если прогноз по ставке подтвердится и Банк Канады не поднимет ставку, то USD/CAD продолжит рост, на текущий момент это наиболее вероятный сценарий. Если же ставка будет поднята, а вероятность такого шага оценивается примерно в 20%, то луни уйдет в коррекцию, в этом случае поддержкой выступит трендовая линия от минимумов июля, и пара может снизиться примерно к 1.3610/30.

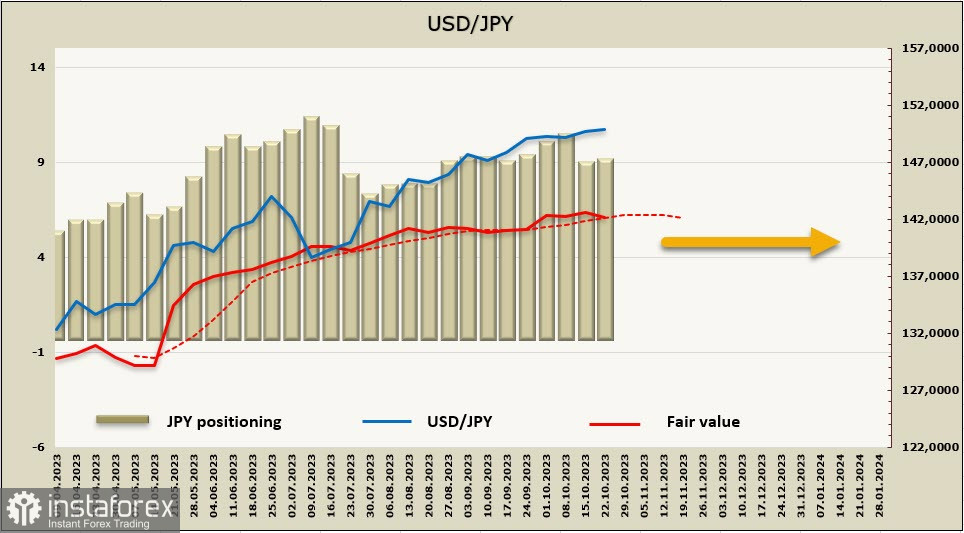

USD/JPY

Впервые с августа 2022г. инфляция в Японии замедлилась ниже 3%, показав 2.8% в сентябре против 3.1% месяцем ранее. Базовая инфляция снизилась с 4.3% до 4.2%, и, как считает банк Mizuho, инфляционный тренд наконец начал замедление.

Доходность 10-летних облигаций JGB поднялась к 0.870%, то есть приближается к верхнему пределу установленного Банком Японии диапазона. Это породило на рынке спекуляции о том, что Банк введет дополнительную гибкость в проведении контроля над кривой доходности (YCC) или внесет какие-либо другие корректировки. Сообщение Nikkei от 22 числа о том, что представители Банка Японии говорят о дальнейших изменениях в YCC, придало дополнительный импульс этим разговорам.

Nikkei сообщил в своем отчете на выходных, что Банк Японии поднимает вопрос о возможности изменения своей политики контроля над кривой доходности после заседания 31 октября. Если это произойдет, будет положительным событием для JPY. Согласно информации, на которую опирается Nikkei, рассматривается возможность расширения коридора YCC до +- 1,5%, рынки такое действие воспримут как шаг в сторону ужесточения монетарной политики, а пара USD/JPY может откатиться вниз на пару фигур после заседания, если прогноз подтвердится.

Неясно, как оно будет на самом деле, ясно одно – сообщение Nikkei остановило ослабление иены вблизи уровня 150. Если бы не эта спекуляция, то иена, вероятнее всего, ушла бы выше.

Чистая короткая позиция по JPY выросла за отчетную неделю на 204 млн, до -8,566 млрд, изменение минимально, общий спекулятивный перевес уверенно медвежий. В то же время расчетная цена потеряла динамику и в настоящее время направление отсутствует.

Тренд по-прежнему бычий, и цель 151.91 также актуальна, но возросшая вероятность того, что Банк Японии на следующей неделе пересмотрит политику по контролю кривой доходности вынуждает игроков проявлять осторожность. Предполагаем, что пока присутствует неопределенность, торговля продолжится в боковом диапазоне с небольшим бычьим перевесом.