Разочаровывающая статистика по розничным продажам Британии охладила горячие головы «быков» по GBPUSD. Показатель в октябре просел на 0,3% м/м при прогнозах экспертов Bloomberg о его расширении. Это вернуло на рынок разговоры о рецессии в экономике Туманного Альбиона. А ведь именно спад будет диктовать, как быстро и глубоко Банк Англии снизит ставки. От этого зависит судьба GBP/USD.

Успехи фунта и евро против доллара США в ноябре в первую очередь обусловлены замедлением американской инфляции. Рынок окончательно разуверился в словах представителей ФРС о возможном возобновлении цикла ужесточения денежно-кредитной политики и начал делать ставки на ее ослабление в 2024. Процесс пошел так быстро, что ожидаемая дата первого акта монетарной экспансии сместилась с июля на май. При этом деривативы выдают неплохие шансы марту.

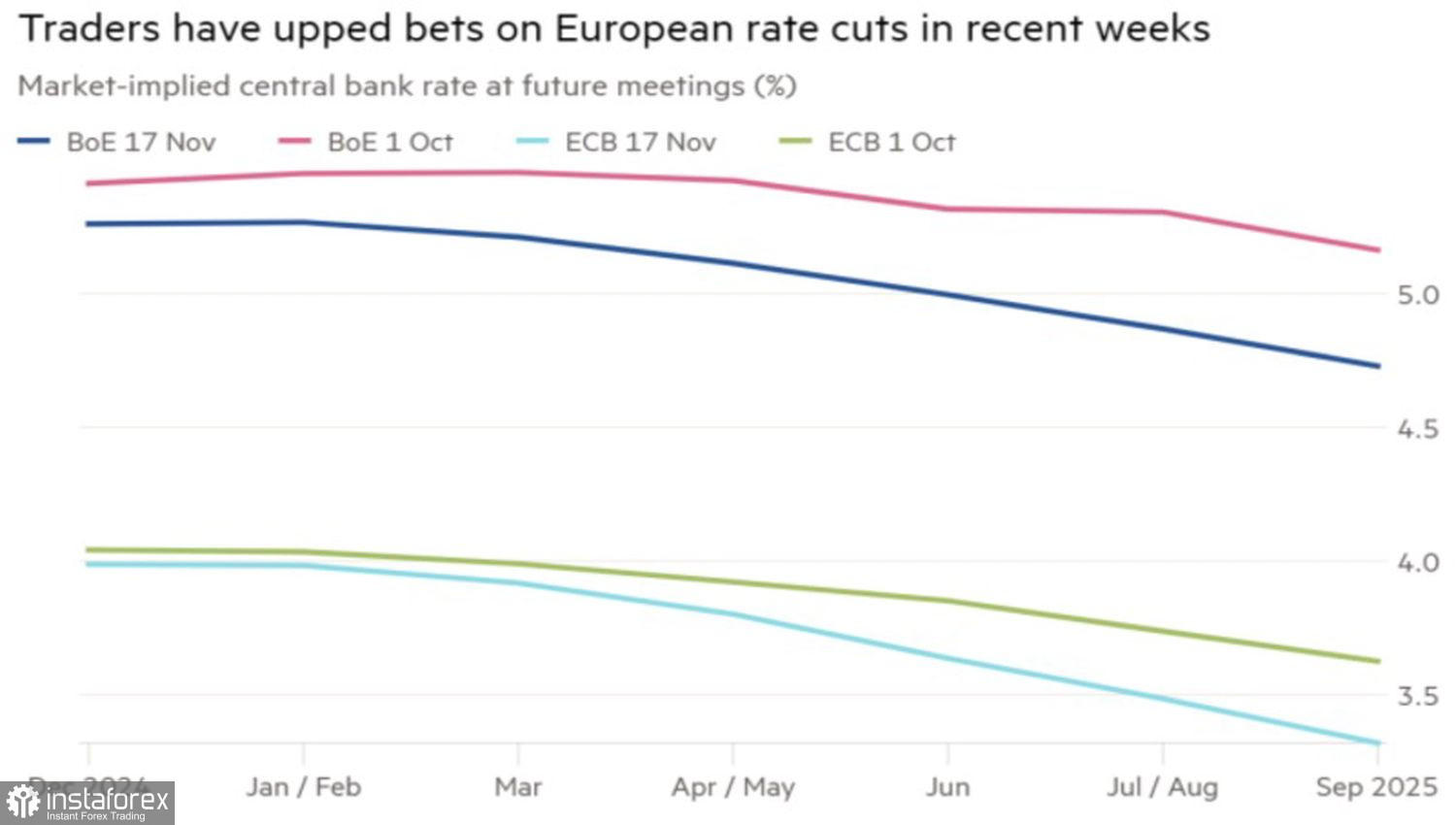

Монетарные стимулы – отличная новость для рискованных активов. Тем более что Центробанки, как правило, действуют стаей. И вслед за ФРС снижать ставки будут ЕЦБ и Банк Англии. В итоге фондовые индексы США резко подскочили, глобальный аппетит к риску усилился, а доллар попал в волну распродаж как актив-убежище. Срочный рынок рассчитывает на снижение ставки по депозитам Европейского центробанка и ставки РЕПО BoE к середине 2024, хотя до этого фигурировал сентябрь.

Рыночные ожидания по ставкам ЕЦБ и Банка Англии

Однако не слишком ли много эйфории присутствует на Forex? Как правило, основанием для ослабления денежно-кредитной политики является ухудшение состояния экономики. И Старый Свет из-за войн на Украине и Ближнем Востоке и связанного с ними энергетического кризиса чувствует себя гораздо хуже, чем Новый. Вполне возможно, Лондон и Франкфурт сделают «голубиный» разворот раньше, чем Вашингтон. Зачем тогда продавать доллар США против фунта и евро?

Инвесторы точно также не верят заявлениям Кристин Лагард, что думать о снижении ставок преждевременно, и Эндрю Бэйли, что риски ускорения инфляции остаются, как риторике чиновников ФРС. Для ослабления денежно-кредитной политики Федрезерва может потребоваться рецессия. Пока спад маловероятен, рынки ожидают от экономики США мягкой посадки. Впрочем, согласно исследованиям Deutsche Bank, между началом цикла монетарной рестрикции и рецессией в последних 11 случаях проходило два года. Это означает, что на этот раз спад придет как раз в марте 2024.

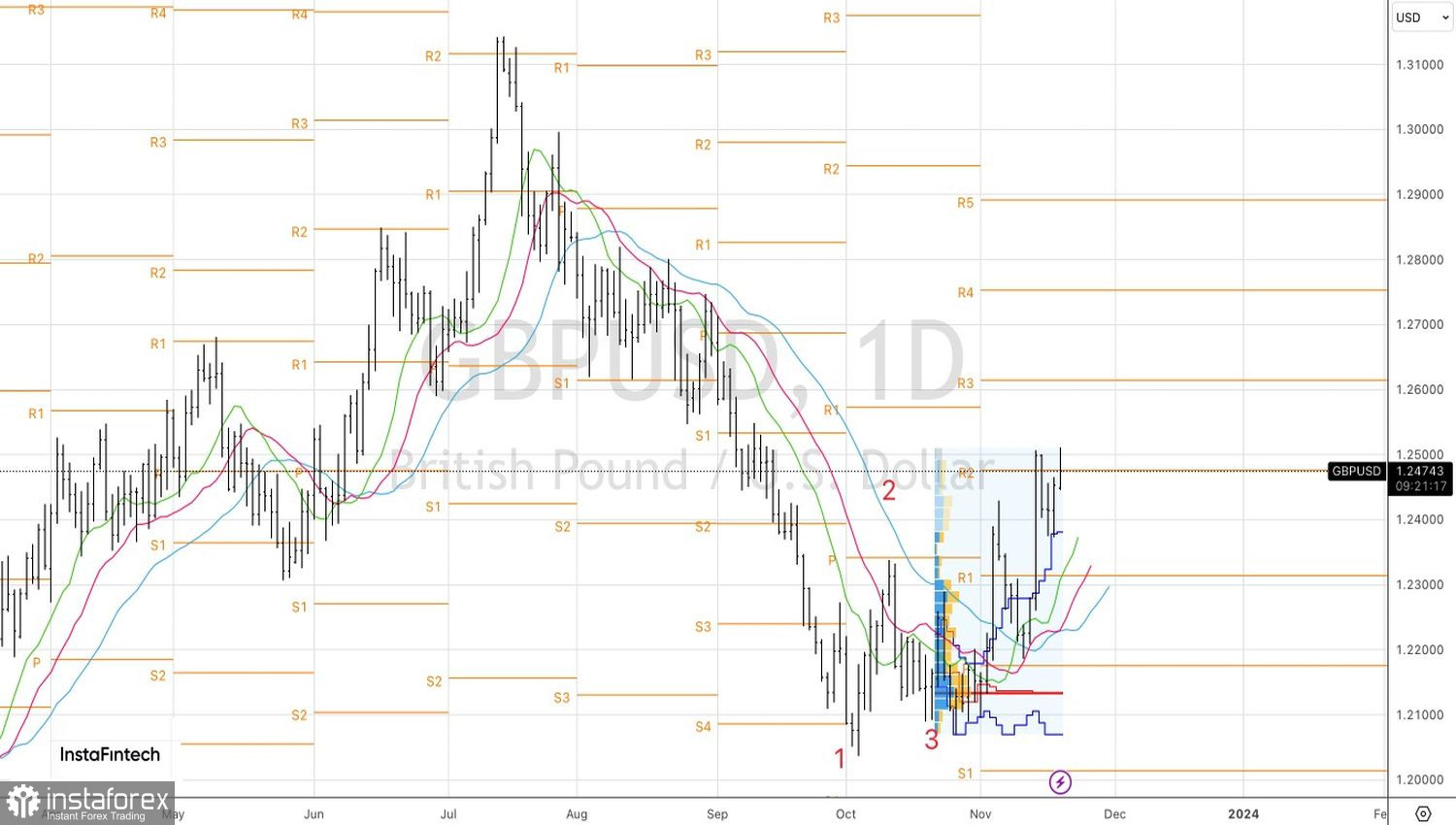

На мой взгляд, ожидания снижения ставки по федеральным фондам слишком высоки. Рынок бежал впереди себя, покупая GBP/USD. Пришло время трезво взглянуть на вещи и немного охладиться. Это усиливает риски развития краткосрочной консолидации.

Технически неспособность «быков» по GBP/USD переписать ноябрьский максимум и закрепиться выше пивот-уровня на 1,2475 свидетельствует об их слабости. При этом падение котировок ниже поддержки на $1,245 станет основанием для краткосрочных продаж фунта. Увлекаться ими не стоит, и отбой от $1,242 и $1,239 используем для разворота и входа в лонг.