Когда меняются факты, я меняю свое мнение. Что делаете вы? Так ответила член Управляющего совета Изабель Шнабель на вопрос Reuters, почему еще месяц назад она говорила о повышении ставки по депозитам, а сейчас называет возобновление цикла ужесточения денежно-кредитной политики ЕЦБ крайне маловероятным событием. После «ястребиных» комментариев немки доходность 10-летних облигаций Германии упала до 2,28%, что является самым низким значением показателя с июля, срочный рынок начал прогнозировать снижение стоимости заимствований на 150 б.п. в 2024, а EUR/USD протестировала отметку 1,08.

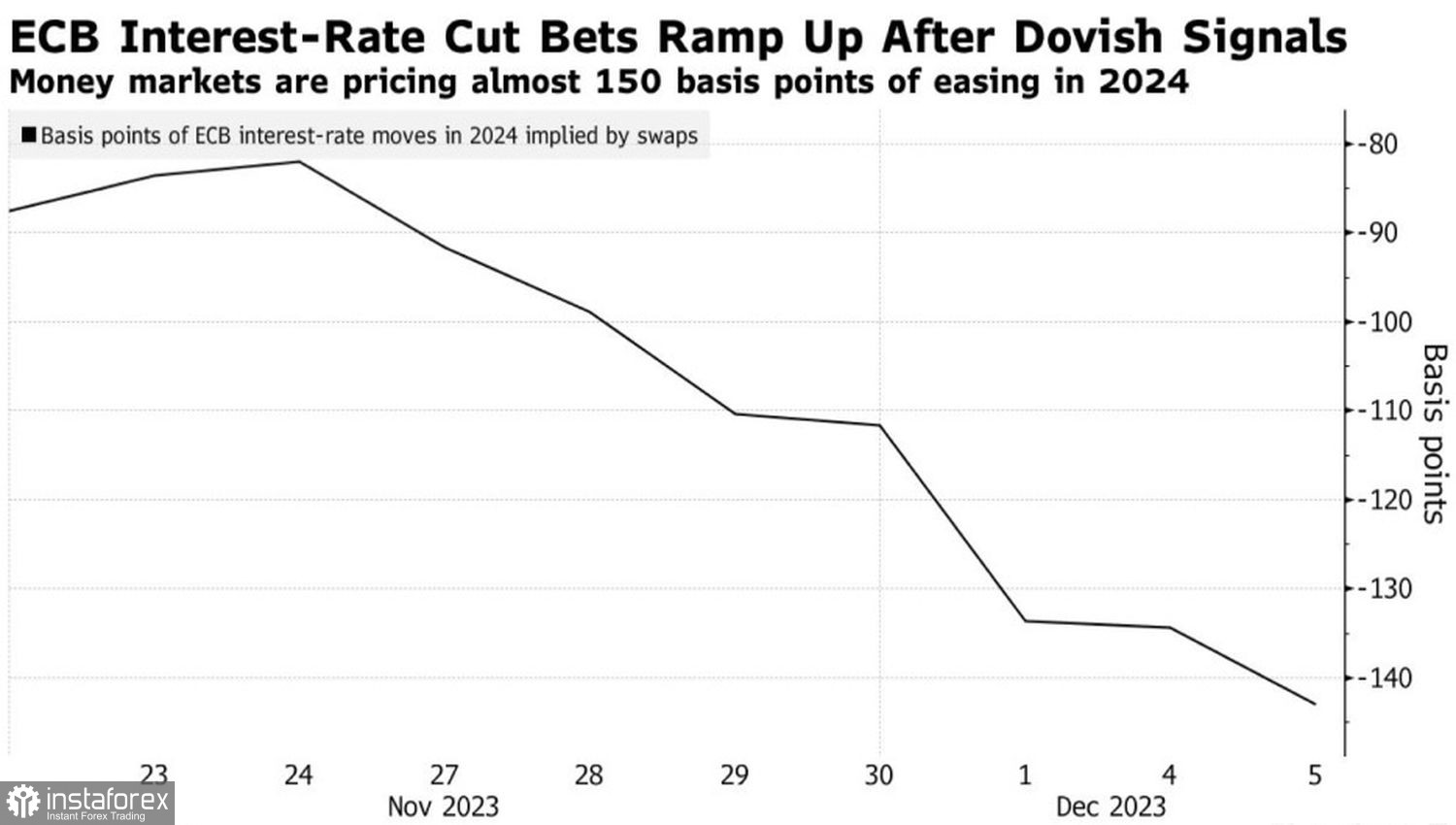

Динамика рыночных ожиданий по ставке по депозитам ЕЦБ

Когда о завершении цикла монетарной рестрикции заговорил центрист Франсуа Вилларуа де Гало, «быки» по EUR/USD вернулись с небес на землю. Теперь, когда ему вторит такой «ястреб» как Изабель Шнабель, риски того, что евро опустится к $1,07 и ниже, растут как на дрожжах. Еще три недели назад шансы на ослабление денежно-кредитной политики ЕЦБ в первом квартале были нулевыми, а деривативы сигнализировали о снижении ставки по депозитам на 75 б.п. в 2024. Теперь они уверены, что старт этому процессу будет положен в марте, а стоимость заимствований опустится на 150 б.п., до 2,5%.

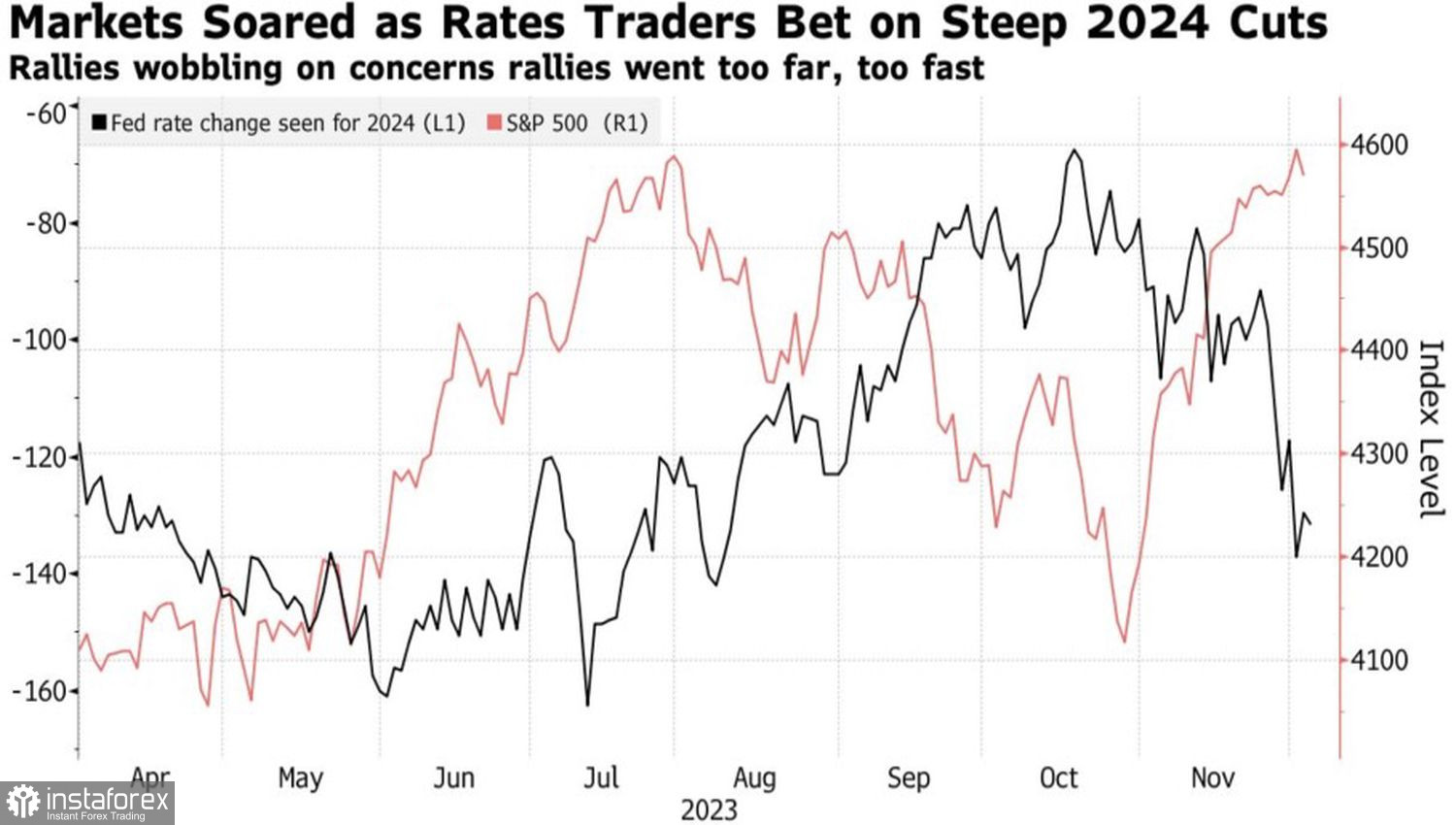

Напротив, относительно сроков и величины монетарной экспансии ФРС инвесторов начали одолевать сомнения. Эйфория на рынке акций в ноябре была в большей степени связана с ожиданиями масштабного ослабления денежно-кредитной политики. Теперь на Forex все чаще можно услышать мнение, что ралли S&P 500 зашло слишком далеко.

Динамика S&P 500 и рыночных ожиданий по ставке ФРС

Индикатором рыночных настроений должен стать отчет об американской занятости вне сельскохозяйственного сектора за ноябрь. Эксперты Bloomberg прогнозируют рост показателя на 200 тыс. Если так и будет, говорить об охлаждении экономики США не придется. У ФРС появится веское основание придерживаться плана по длительному удержанию стоимости заимствований на плато в 5,5%. Это поднимет доходность казначейских облигаций, уронит фондовые индексы и глобальный аппетит к риску и позволит индексу USD восстать из пепла.

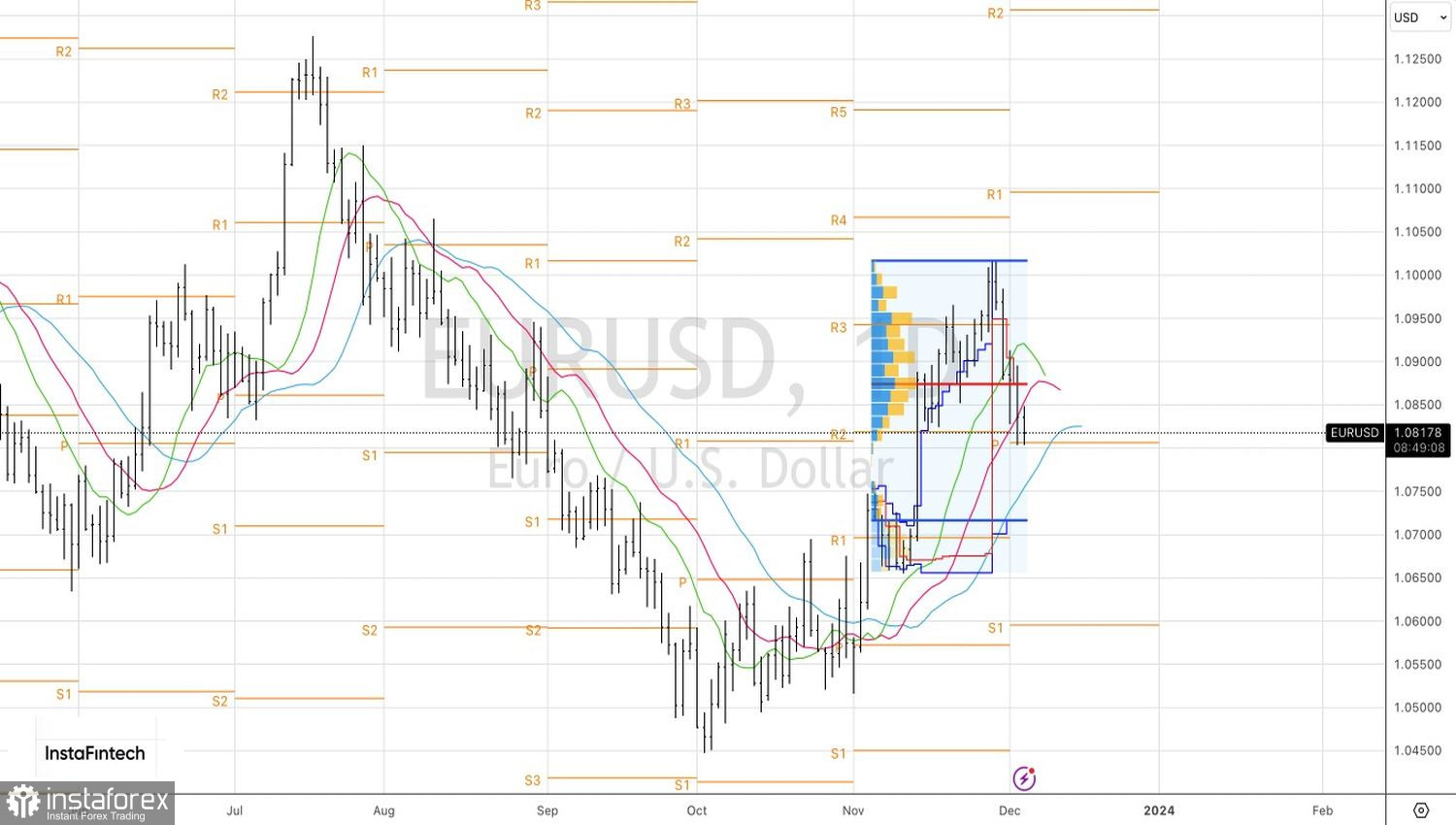

Таким образом, давление на евро оказывает рост вероятности скорого «голубиного» разворота ЕЦБ, ожидаемые масштабы монетарной экспансии, а также готовность рынка акций США пойти на коррекцию в случае позитивных данных об американской занятости вне сельскохозяйственного сектора. Эти факторы снижают шансы консолидации основной валютной пары в торговом диапазоне и увеличивают вероятность ее падения в направлении 1,07, а возможно, и 1,06.

Технически на дневном графике EUR/USD неспособность основной валютной пары удержаться выше справедливой стоимости на 1,0875 свидетельствует о слабости «быков». Прорыв поддержки на 1,0805-1,0815 позволит нарастить сформированные от уровня 1,094 короткие позиции по евро против доллара США. В качестве таргетов нисходящего движения выступают пивот-уровни на 1,0715 и 1,065.