Спрос на риск неожиданно снизился в среду, фондовые индексы ушли в красную зону, доходности упали, а доллар США немного отыграл потери предыдущих дней. Ралли, которое вот-вот должно было бы сформироваться после заседания FOMC на прошлой неделе, остановилось.

Макроэкономические данные в среду были нейтральными – инфляция в Великобритании неожиданно снизилась, потребительские настроения восстанавливаются и в США, и в еврозоне. Представитель ФРС Харкер также поспособствовал смене настроений, предупредив, что мягкой посадке может еще помешать множество факторов, и ожидания опережают поступающие данные.

Тем не менее кардинально ситуация не изменилась – рынки ждут, что ФРС выступит локомотивом снижения ставок, остальные центробанки будут действовать с отставанием, что и обеспечит ослабление доллара. Причин ожидать отход от этого сценария пока нет.

USD/CAD

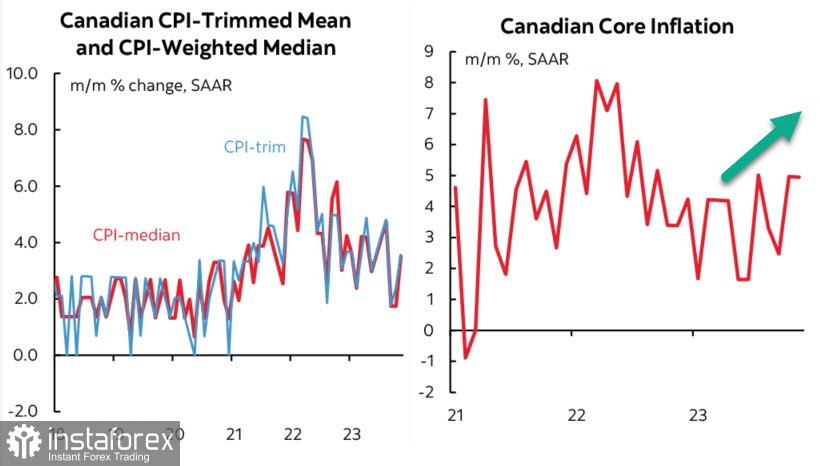

Индекс потребительских цен в ноябре вместо ожидаемого снижения к 2.9% г/г неожиданно остался на уровне октября 3.1%, базовый индекс и вовсе вырос с 2.7% до 2.8%. Инфляция в Канаде, как оказалось, более склонная не к снижению, а к повышению, и такой вывод может послужить основанием для переоценки действий Банка Канады и рыночных перспектив луни.

Рынки отреагировали повышением курса CAD, который укрепился до максимума с августа. Добавим, что заработная плата, если ее сравнивать с инфляцией, высока, даже слишком высока, поскольку производительность труда падает, а с учетом того, что треть работников состоит в профсоюзах, снижение темпов роста заработной платы будет очень сложным. Основным источником роста и цен, и заработной платы стал сектор услуг, цены на товары сыграли меньшую роль. Что будет, если сырье начнет дорожать? Инфляция возобновит рост, что не позволит Банку Канады остановить цикл роста ставки.

Поскольку ранее Банк Канады объявлял, что разговоры о снижении ставки начнутся не ранее, чем базовая инфляция покажет стабильное снижение на протяжении минимум нескольких месяцев, можно предположить, что сформировались условия для дальнейшего укрепления CAD. Рынки будут отыгрывать возникшую ситуацию еще долгое время.

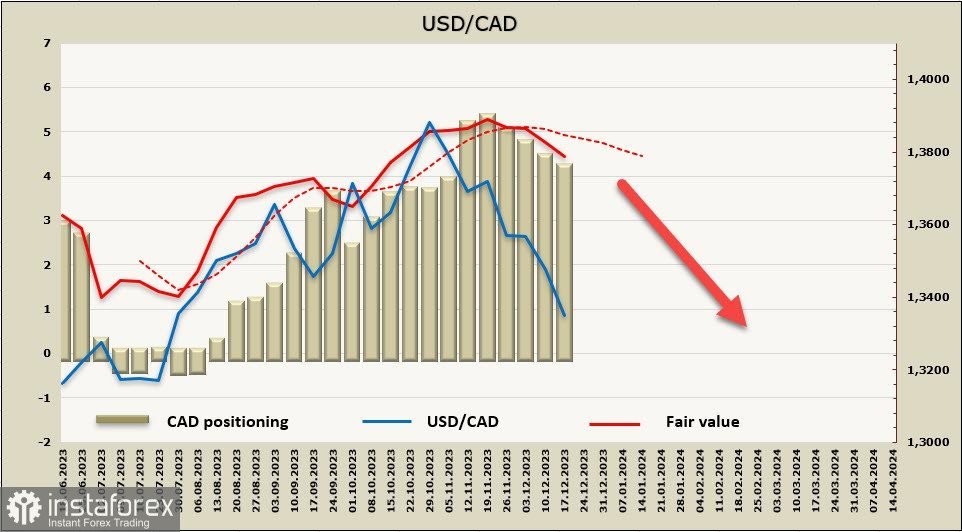

Чистая короткая позиция по CAD сократилась за отчетную неделю на 191 млн, до -4.065 млрд. Позиционирование по-прежнему медвежье, несмотря на то что сокращение короткой позиции наблюдается четвертую неделю подряд, расчетная цена ниже долгосрочной средней и уходит дальше на юг.

USD/CAD преодолел поддержку 1.3380/3400 и закрепился ниже. Шансы на продолжение снижения высокие, помешать укреплению луни может рождественское затишье и растущая вероятность технической коррекции. Возможный откат вверх встретит сопротивление 1.3380/3400, где распродажи могут возобновиться, ближайшая цель – технический уровень 1.3233, далее 1.3090.

USD/JPY

Банк Японии, как и ожидалось, сохранил количественное и качественное смягчение с политикой контроля над кривой доходности без изменений. Учетная ставка остается на уровне -0,1%, а целевая доходность по 10-летним облигациям — около 0, с верхней границей 1,0 процента в качестве базовой ставки.

BoJ не дал никаких сведений о планах ужесточения политики в 2024 году и даже выразил обещание «без колебаний принять дополнительные меры смягчения в случае необходимости». Результаты заседания сняли некоторую нервозность, возникшую на фоне слухов о том, что Банк может рассмотреть вопрос о роста ставки на заседании во вторник.

ФРС переключилась с режима «где остановиться» на режим «когда будет уместно начинать снижение ставки», Банк Японии, напротив, готовится ставку поднять. Этот контраст на текущий момент, особенно когда будут предприняты первые шаги тем или иным банком, служит основной силой, которая продолжит оказывать давление на пару USD/JPY. Банк Японии также дал понять, что будет действовать очень осторожно, и поднимет ставку тогда, когда это повышение уже будет полностью учтено рынком. Соответственно, ожидаемое укрепление иены будет продолжаться, пока не выйдет к точке равновесия.

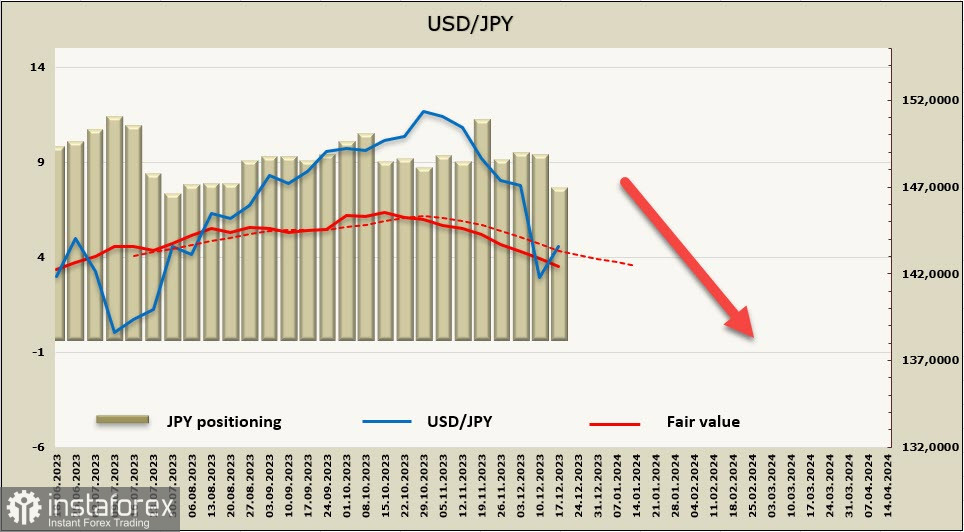

Чистая короткая позиция по JPY сократилась за отчётную неделю на 1.943 млрд, это самое сильное изменение среди основных валют, до -6.972 млрд. Позиционирование по иене по-прежнему медвежье, учитывая накопленный за долгие месяцы ослабления перевес, однако тенденция к покупкам иены становится все заметнее. Расчетная цена ниже долгосрочной средней и продолжает снижаться.

Нейтральные итоги заседания Банка Японии, на котором слухи о возможном изменении ставки не подтвердились, позволили доллару отыграть против иены часть потерь, однако общая тенденция остается прежней. В настоящий момент пара консолидируется, после чего наиболее вероятным сценарием будет возобновление снижения к недавнему минимуму 140.98, далее цель 139.40/80.