В последний торговый день недели и накануне католического Рождества доллар остается под давлением. Его индекс DXY, достигший в минувший четверг минимума с конца июля на отметке 101.37, сегодня продолжает движение «на юг».

Инвесторы, воодушевленные итогами декабрьского заедания ФРС, активно вкладываются в активы, в том числе, более рискованные и более прибыльные, американского фондового рынка и рынка гособлигаций.

Так, основные американские фондовые индексы DJIA, NASDAQ100 достигли в этом месяце рекордных исторических максимумов, а индекс широкого рынка S&P500 находится в настоящий момент в непосредственной близости от него, поднявшись на этой неделе к отметке 4776.0. Всего же за 2023 год S&P500 «потяжелел» на 23% - неплохой результат для долгосрочных инвестиций.

Также бросается в глаза синхронность динамики доходности популярных американских 10-летних бондов, потерявшей за 2 месяца 31% (с 5,021% в конце октября до 3,829% в минувший четверг) и индекса доллара DXY (см. приложенный скрин).

По итогам заседания ФРС 13 декабря ее руководители решили оставить процентную ставку без изменений на уровне 5,00% и дали понять, что цикл ужесточения монетарной политики завершен. Теперь дискуссии экономистов сместились в плоскость рассуждений о том, когда ФРС приступит к смягчению своей политики. Наиболее оптимистичные прогнозы сводятся к началу марта, хотя, большинство экономистов полагают, что ФРС начнет снижать процентные ставки во 2-м полугодии 2024 года.

Обновлённые прогнозы ФРС "предполагают снижение ставки в 2024 году на 75 базисных пунктов от текущего уровня", в 2025 году – ещё четыре раза, а в 2026 году – три, после чего она будет составлять 2,00% – 2,25%.

Выступая на пресс-конференции после заседания, глава Федеральной резервной системы Джером Пауэлл подчеркнул, что "маловероятно, что мы (в ФРС) будем повышать ставки дальше", а руководители ЦБ «думают и говорят о том, когда будет уместно снизить ставки".

Все представляемые ранее макро данные из США говорят о том, что экономика страны оказалась устойчивой к «ястребиной» монетарной политике ФРС и продолжает восстанавливаться стремительными темпами. Инфляция же при этом ослабевает, укрепляя уверенность инвесторов в скором начале снижения процентных ставок.

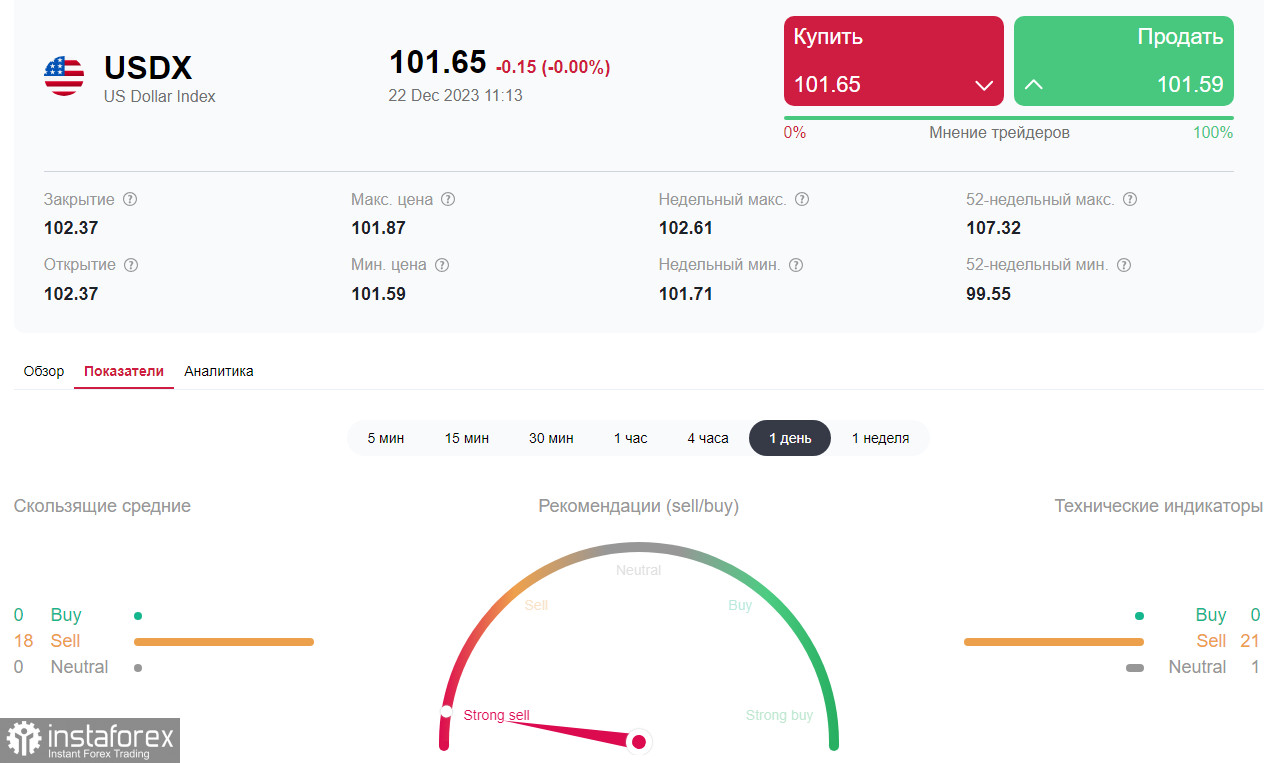

*) см. также торговые индикаторы Instaforex по USDX

Сегодня, как мы уже отметили, доллар остаётся под давлением. При этом участники рынка продолжают анализировать вчерашние макро данные и ждут сегодня публикации (в 13:30 GMT) данных по динамике личных доходов и расходов (ожидается рост объёмов личных доходов в ноябре до +0,4% с +0,2% месяцем ранее и личных расходов до +0,3% с +0,2% ранее), а также базового ценового индекса PCE. Это - основной показатель инфляции, который чиновники FOMC ФРС используют в качестве индикатора инфляции.

Уровень инфляции (помимо состояния рынка труда и ВВП) важен для ФРС при определении параметров ее кредитно-денежной политики. Рост цен оказывает на центральный банк давление в сторону ужесточения его политики и повышения процентных ставок.

Предыдущие значения (в годовом выражении): +3,5%, +3,7%, +3,8%, +4,3% +4,7%, +4,8%, +4,8%, +4,8%, +4,9% (в январе 2023 года).

Значения базового ценового индекса (PCE), превышающие прогноз, могут подтолкнуть доллар США вверх, так как это намекнет на возможный «ястребиный» сдвиг в прогнозах ФРС, и наоборот.

Прогноз на ноябрь: +0,2% и +3,3% в годовом выражении.

Эти данные станут последними важными макро данными перед католическим Рождеством, и если они окажутся слабее прогнозов, то ослабление доллара может вновь ускориться.

Следующая неделя станет последней неделей месяца и года и будет малоактивной, в то время как мир будет готовиться к встрече Нового 2024 года. Публикаций макро статистики тоже будет немного.

**) см. Экономический календарь

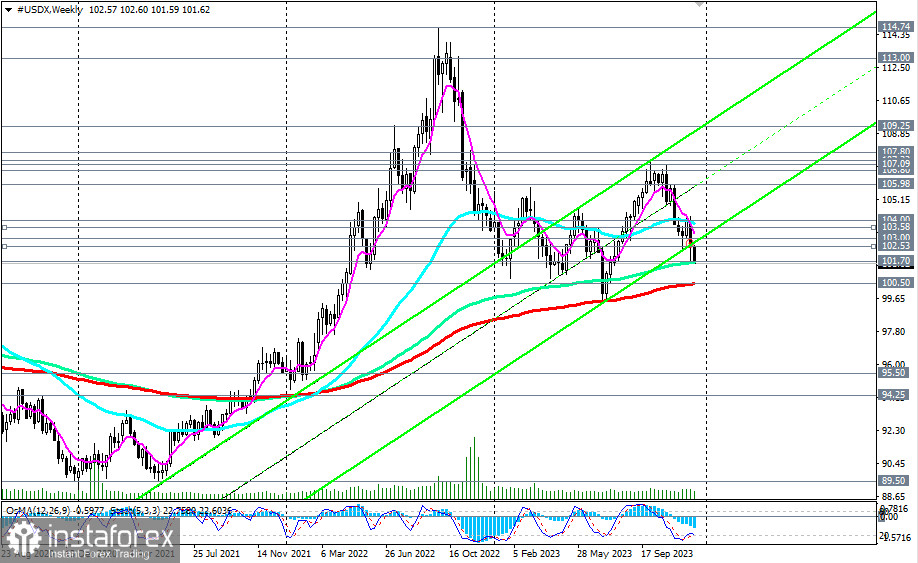

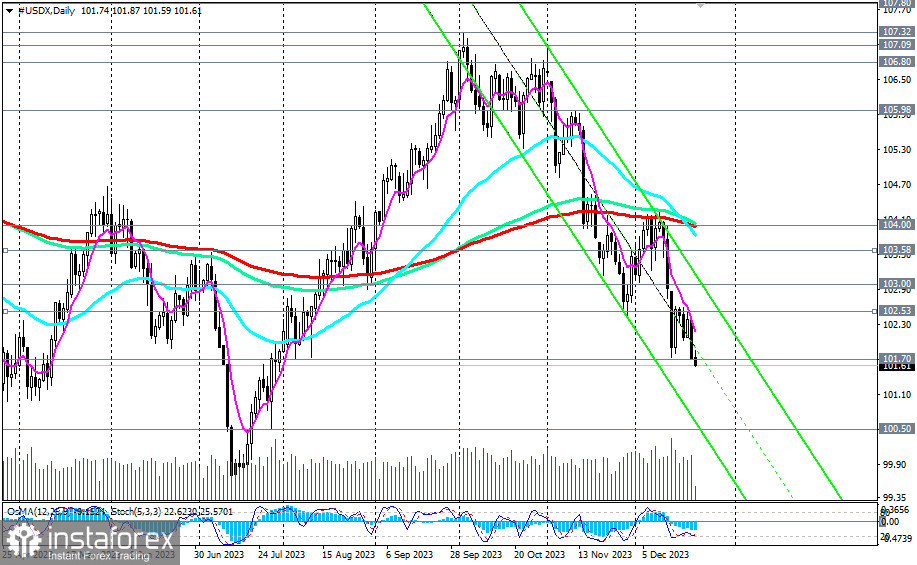

С технической же точки зрения индекс доллара (CFD #USDX в терминале МТ4) тестирует на пробой важный долгосрочный уровень поддержки 101.70. Несмотря на значительное снижение в предыдущие несколько недель, он все еще остаётся в зоне долгосрочного бычьего рынка – выше ключевых уровней поддержки 100.50, 100.00.

Для возврата и в зону среднесрочного бычьего рынка цене необходимо подняться выше ключевого среднесрочного уровня сопротивления 104.00. Дальнейшее же снижение и пробой отметок 100.50, 100.00 выведут DXY и в зону долгосрочного медвежьего рынка, что сделает предпочтительными долгосрочные короткие позиции и с технической точки зрения.

+ открыть торговый счет в Instaforex

+ зарегистрироваться в системе копирования сигналов

+ инвестировать в ПАММ-системе

+ стать поставщиком сигналов или управляющим инвестиционным портфелем в Instaforex