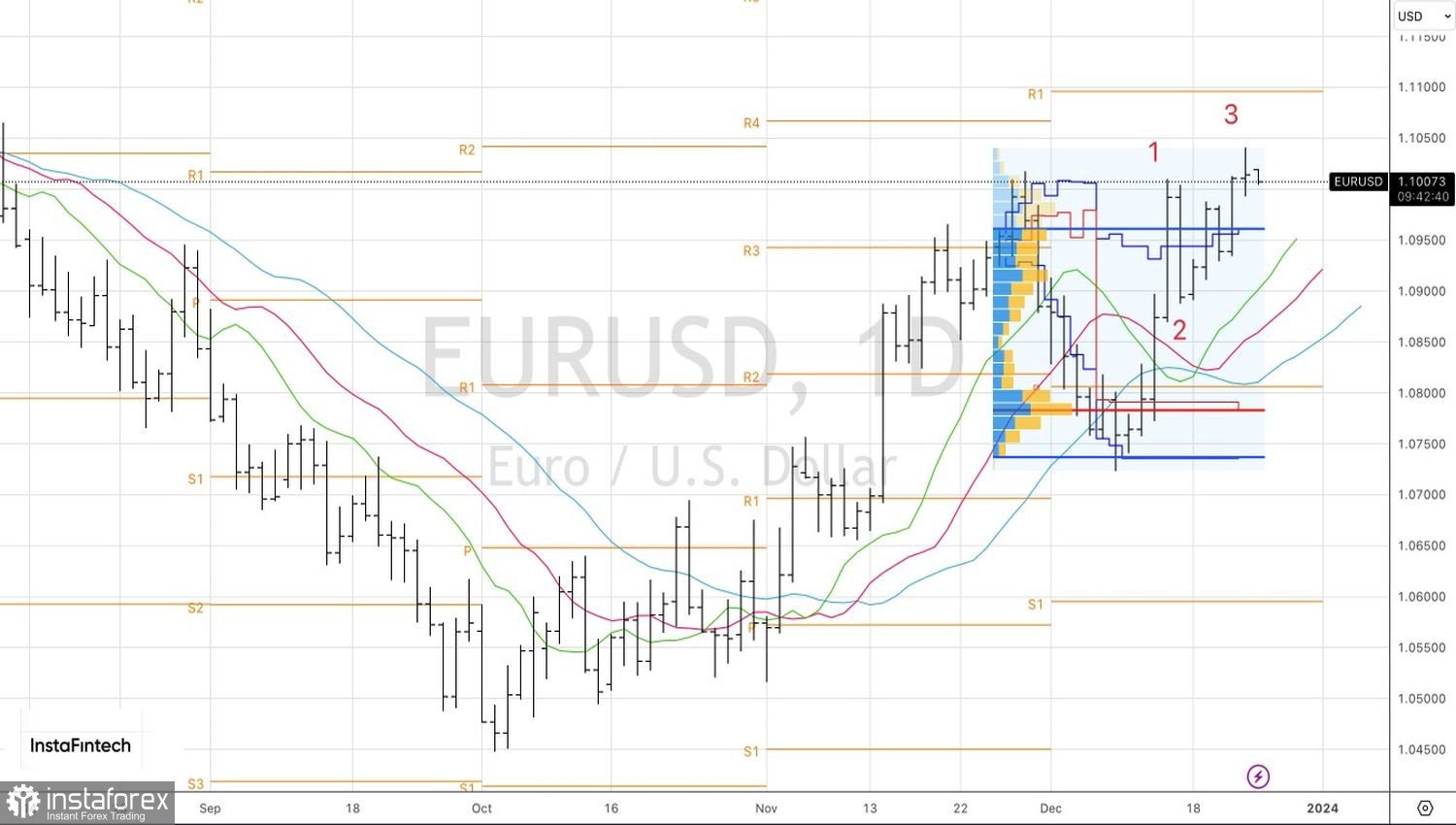

Новое – это хорошо забытое старое. К сожалению или счастью, новая реальность для мировой экономики так и не наступила. Инфляция резко замедляется даже без дальнейшего повышения ставок ведущими центробанками мира. И они думают, как бы спасти экономику от чрезмерно высокой стоимости заимствований. Во главе стаи, как обычно, стоит ФРС, что заставляет доллар США падать. Неудивительно, что еще до конца 2023 «быки» по EUR/USD взяли штурмом уровень 1,1.

Когда в октябре доходность казначейских облигаций США превысила отметку 5%, на рынке было много разговоров о новой реальности. О том, что ставки останутся высокими на протяжении длительного периода времени. Что экономика должна к этому приспособиться, чтобы не вызвать повторный всплеск инфляции, как это было в 1970-х. В результате росла привлекательность американских активов, а доллар США восседал на троне на Forex.

В середине осени на рынке акций господствовал страх. S&P 500 торговался слишком низко. Напротив, доходность казначейских облигаций была чрезмерно высока. От них избавлялись, вливая колоссальные ресурсы в ориентированные на денежные средства ETF. Речь идет о $1,3 трлн, которые на исходе года начали искать другие варианты применения. Ими стали акции и облигации. Широкий фондовый индекс двинулся покорять рекордные максимумы, а доходность 10-леток упала ниже 4%.

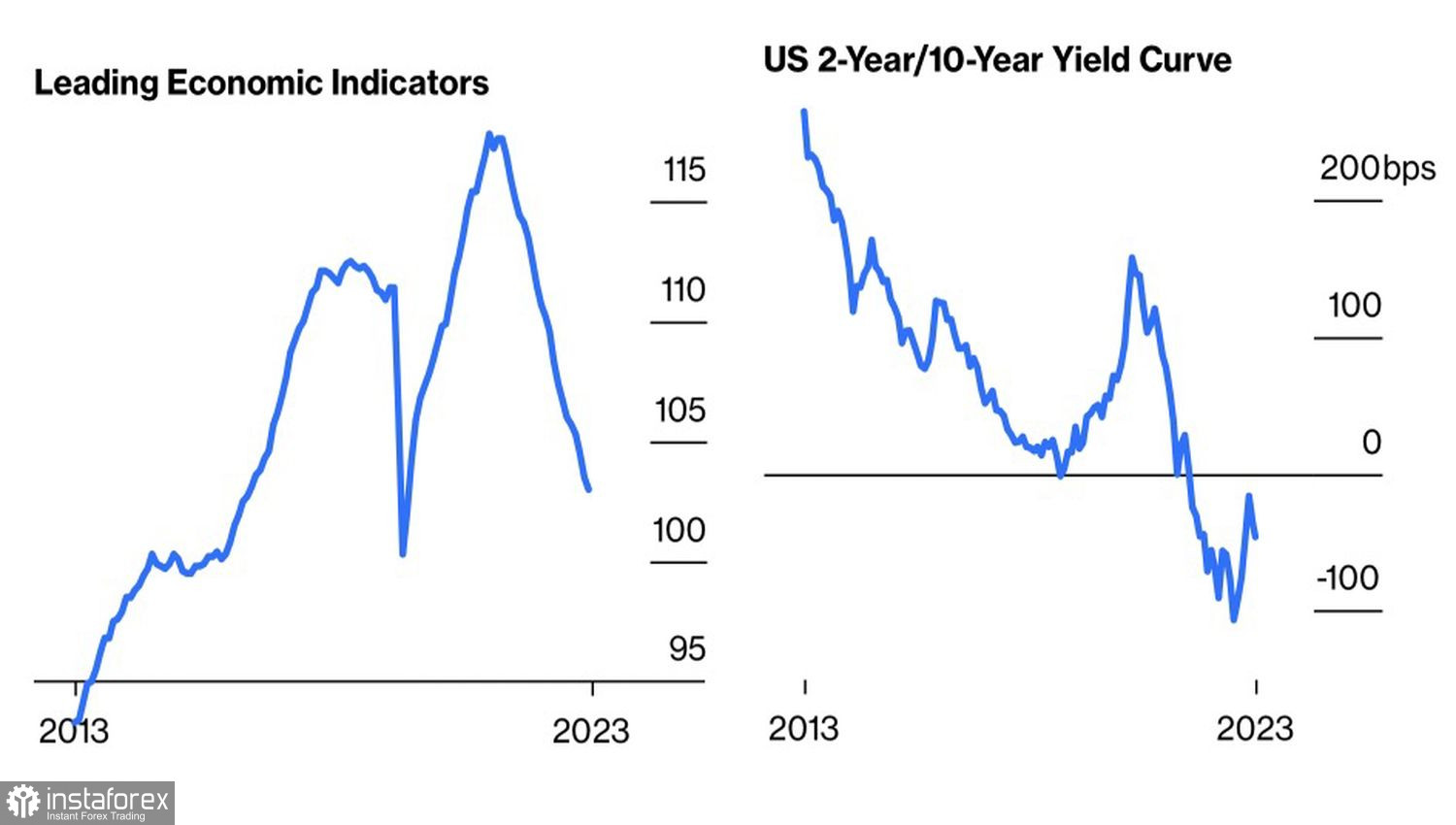

Все как будто перевернулось с ног на голову. Теперь S&P 500 уже не сигнализирует о скором спаде. Скорее, о новом взлете экономики США. Облигации же не исключают рецессии.

Динамика опережающих индикаторов и кривой доходности

Рынки всерьез настроены на мягкую посадку. Падение инфляции к таргету на фоне замедления экономики создает благоприятную среду не только для акций, но и для EUR/USD. При этом не только рынки, но и центробанки возвращаются к старой реальности.

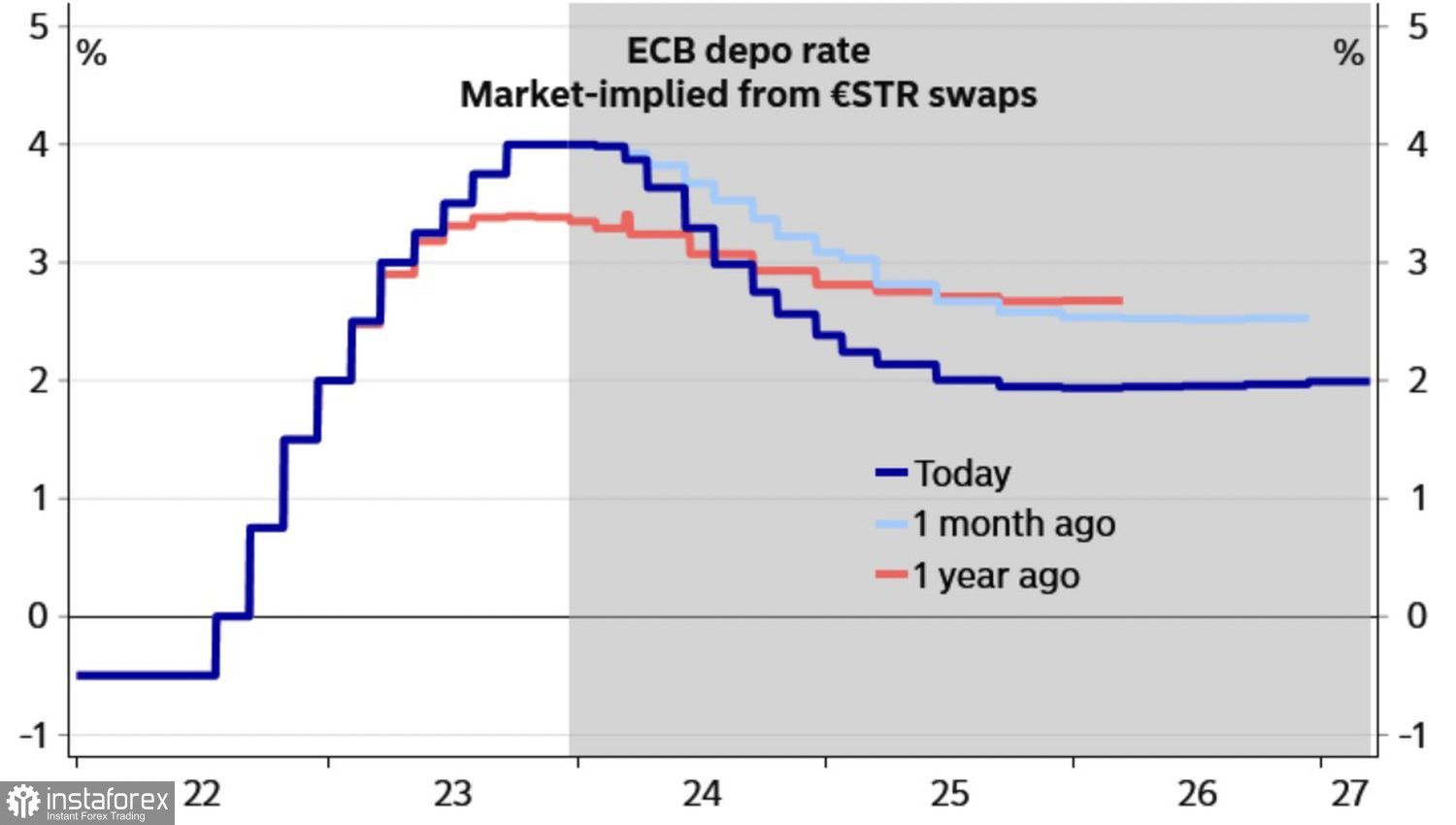

Есть мнение, что ФРС совершила «голубиный» разворот потому как замедление инфляции повышает реальные ставки. И это плохо для экономики. ЕЦБ в первое время был озадачен действиями Федрезерва, а Кристин Лагард даже с сарказмом отметила, что в отличие от американского центробанка, у европейского нет двойного мандата. Однако впоследствии концепция была принята. И даже такой «ястреб» Управляющего совета как Изабель Шнабель заявила, что дальнейшее повышение ставки по депозитам маловероятно. Рынки прогнозируют ее снижение на 150 б.п. в 2024.

Динамика рыночных ожиданий по ставке ЕЦБ

Это приблизительно столько же как по ставке по федеральным фондам. При одинаковой скорости монетарной экспансии, динамика евро по отношению к доллару США будет определяться аппетитом к риску. И пока он растет, основная валютная пара имеет неплохие шансы продолжить ралли.

Технически формирование доджи-бара на дневном графике EUR/USD свидетельствует о растущих рисках отката. Прорыв поддержки на 1,099 имеет смысл использовать для фиксации прибыли по лонгам и продаж. Однако пока пара торгуется выше данного уровня, рано отказываться от покупок.