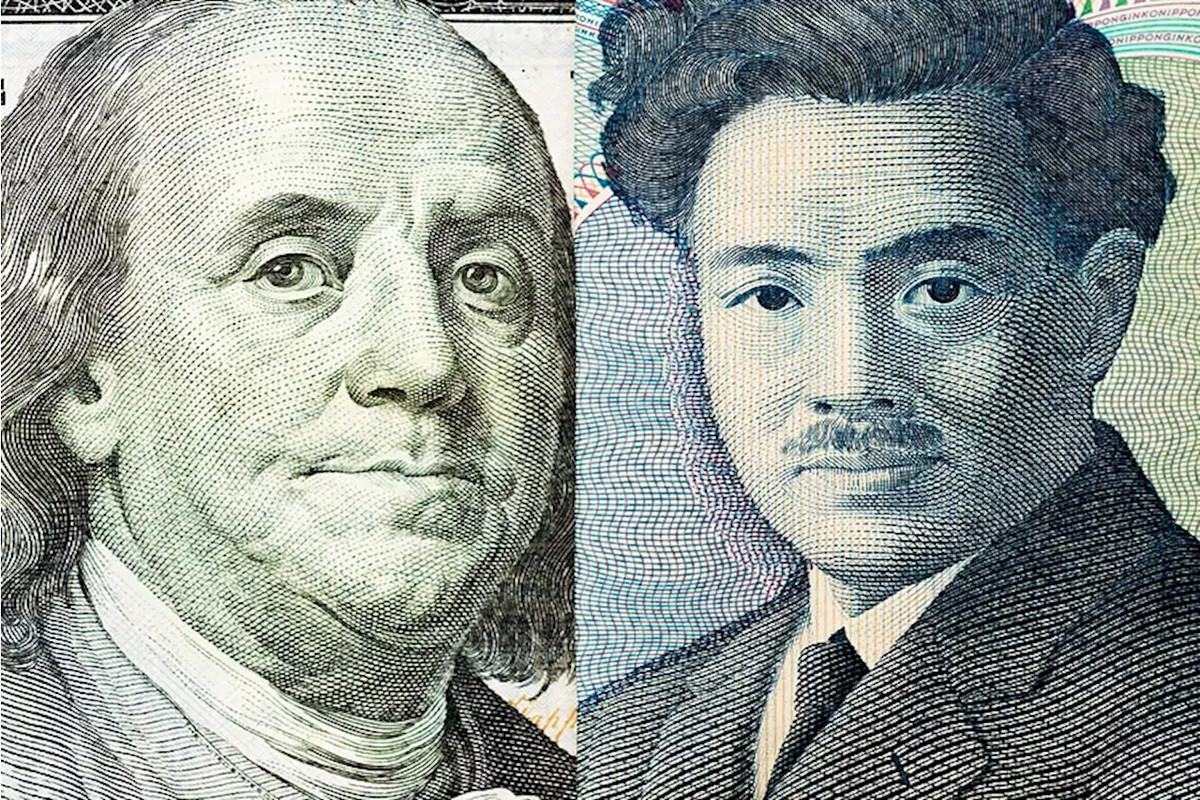

На прошлой неделе американский доллар подорожал к иене на 2,6%, поскольку трейдеры пересмотрели свои ожидания относительно скорого монетарного разворота как ФРС, так и BOJ. Но удастся ли мажору USD/JPY продолжить свое ралли на текущей семидневке? Все будет зависеть от инфляционной статистики США и Японии.

BOJ не будет спешить с повышением ставок. И вот почему

На минувшей семидневке доллар продемонстрировал лучший с июня 2022 года недельный прирост к японской валюте, протестировав в пятницу 3-недельный пик 145,98.

Уверенному восстановлению мажора с его недавних минимумов способствовало значительное ослабление ястребиных ожиданий рынка в отношении дальнейшей денежно-кредитной политики Банка Японии.

До недавнего времени многие участники рынка были уверены в том, что BOJ инициирует выход из многолетней эпохи отрицательных ставок уже в январе. Однако в свете последних печальных событий в Японии оптимизм трейдеров заметно угас.

Напомним, что накануне Нового года на японский полуостров Ното обрушилось мощное землетрясение магнитудой 7,6 баллов, которое унесло жизни более ста человек и принесло сильные разрушения.

Сейчас большинство экспертов уверены, что произошедшее стихийное бедствие вынудит BOJ повременить с монетарными переменами.

– Мы думаем, регулятор предпочтет оценить экономические последствия катастрофы, прежде чем приступать к нормализации своего текущего курса, чтобы не нанести и без того уязвимой экономике еще больший урон за счет ужесточения денежно-кредитных условий в стране, – отметили аналитики Bloomberg.

Такой же точки зрения придерживается и их коллега из RBC Марк Даудинг. Он считает, что землетрясение создало довольно сложные условия для перехода Банка Японии на ястребиные рельсы, и следующим шагом регулятора может стать дальнейшее смягчение ДКП в виде стимулирования роста бюджетных расходов.

Более того, многие аналитики предупреждают, что на этой неделе голубиные настроения вокруг политики BOJ рискуют усилиться еще больше. Триггером для этого может послужить завтрашняя статистика по росту потребительских цен в Токио.

В прошлом месяце показатель, который является ключевым индикатором общенациональной инфляционной тенденции, снизился с 3,3% до 12-месячного минимума 2,6%.

Если в январе токийский ИПЦ снова продемонстрирует снижение, это усилит опасения трейдеров по поводу дальнейшего замедления роста потребительских цен в целом по стране и достижения регулятором его главной цели – стабильной 2-процентной инфляции.

В таком случае спекуляции по поводу скорого монетарного разворота BOJ могут остыть еще сильнее, что приведет к очередному ослаблению иены в паре с долларом.

На дальнейшее снижение JPY указывает и тот факт, что трейдеры продолжают наращивать короткие позиции по японской валюте.

Как показали опубликованные в пятницу данные Комиссии по торговле товарными фьючерсами, на неделе, завершившейся 2 января хедж-фонды увеличили ставки на снижение иены на 452 контракта, до 61 995.

Однако большинство валютных стратегов по-прежнему ожидают укрепления JPY в более отдаленном будущем. Например, экономисты RBC прогнозируют, что через 12 месяцев иена будет торговаться против доллара на отметке 135, что примерно на 7% выше текущих уровней.

– Мы остаемся верны нашим более ранним оценкам и ожидаем нормализацию политики Банка Японии в 2024 году. На этом фоне иена превзойдет другие основные валюты, включая USD, – заявили эксперты.

Поддержку японской валюте должны оказать и ожидания монетарного разворота ФРС США, которые, по прогнозам, существенно ослабят гринбек в текущем году.

ФРС готовится к снижению. Но когда это произойдет?

По итогам прошедшей недели индекс DXY укрепился к корзине основных валют на 1,1%, что является его лучшим с середины июля недельным ростом.

Главную поддержку "американцу" оказало существенное ослабление рыночных спекуляций по поводу более раннего и интенсивного снижения процентных ставок в США.

Напомним, что в конце декабря трейдеры, шокированные последним голубиным заседанием FOMC, повысили вероятность мартовского разворота регулятора до более чем 90%. При этом они ожидали, что к концу года ЦБ США снизит ставки примерно на 160 б.п.

Однако в начале этого месяца прогнозы инвесторов заметно изменились как в отношении сроков, так и в отношении масштабов предполагаемого смягчения.

Сейчас большинство участников рынка оценивают вероятность того, что ФРС приступит к изменению своей ДКП уже в марте, всего лишь в 64%, и ожидают снижения ставок к концу 2024 года на 140 б.п.

Возвращение на стол более ястребиного сценария обусловлено довольно оптимистичными данными с американского рынка труда, которые вышли на прошлой неделе.

Самым важным ориентиром для трейдеров стали декабрьские Нонфармы. Опубликованный в пятницу релиз показал, что в прошлом месяце экономика США создала 216 тыс. новых рабочих мест, что значительно выше предварительной оценки экономистов в 170 тыс.

Также долларовых быков порадовали и другие компоненты отчета. Так, в декабре уровень безработицы остался стабильным на отметке 3,7% по сравнению с ожиданиями роста до 3,8%, а средний заработок американцев увеличился в месячном выражении на 0,4%, тогда как прогнозировалось повышение на 0,3%.

– Безусловно, рынок труда США уже не такой напряженный, как в начале восстановления. Тем не менее рост числа рабочих мест по-прежнему остается стабильным в абсолютном выражении, даже если он и замедлился в относительном. Также обнадеживает довольно низкий уровень увольнений. Все это говорит о здоровом рынке труда, и мы подозреваем, что на этом фоне FOMC сохранит ставку по федеральным фондам неизменной в течение следующих нескольких месяцев, что должно поддержать доллар, – заявили экономисты The Wells Fargo.

Однако такой оптимизм в отношении американской валюты сейчас разделяют далеко не все эксперты. Аналитики Bloomberg предупреждают о том, что на этой неделе ожидания инвесторов относительно темпов и масштабов сокращений политики ФРС снова могут измениться.

Об этом свидетельствует пятничный откат доллара с его недавних максимумов после публикации индексов деловой активности в США. Так, пара USD/JPY упала с внутридневного максимума 145,98 до 144,67.

Под занавес прошлой недели институт управления поставками сообщил, что его индекс непроизводственной сферы опустился в декабре с 52,7 до 50,6, в то время как экономисты прогнозировали рост до 52,6.

Негативные данные стали очередным доказательством текущей слабости американской экономики и снова вернули на рынок разговоры по поводу более раннего и более интенсивного снижения ставок со стороны ФРС.

Тем не менее в настоящее время трейдеры не спешат с выводами, предпочитая дождаться ключевого отчета текущей недели – статистики по инфляции в США за декабрь, который будет опубликован в четверг.

За последние несколько месяцев рост потребительских цен в США значительно снизился, в основном из-за падения стоимости энергоресурсов в сентябре, которое практически полностью нивелировало подъем цен летом.

Если на этой неделе мы увидим очередные признаки дезинфляционного тренда в США, это может снова подогреть голубиные ожидания трейдеров относительно мартовского снижения ставок, что окажет весомое давление на доллар.

С другой стороны, даже незначительный рост инфляции может, наоборот, подстегнуть гринбек к росту, ведь в таком случае инвесторы, скорее всего, снизят вероятность мартовского смягчения и начнут делать ставки на изменение политики ФРС в мае или даже июне.

Как видим, динамика доллара в краткосрочной перспективе напрямую зависит от того, как какому выводу придет рынок после свежих данных по инфляции в США.

Если рынок оставит в силе свой ранний прогноз, что более вероятно, – USD упадет. Если консенсус сместится на поздние сроки – американская валюта получит отличный импульс для роста в краткосрочной перспективе.

Однако обратите внимание на то, что долгосрочные ожидания как аналитиков, так и участников рынка относительно доллара по-прежнему остаются негативными.

Большинство экспертов прогнозируют дальнейшее ослабление зеленой валюты после ее снижения на 2,7% в 2023 году. В то же время трейдеры, в том числе хедж-фонды, продолжают увеличивать короткие позиции по доллару.

Согласно данным CFTC, на неделе, закончившейся 2 января, число таких контрактов выросло на 26 тыс., до 96 800, что является самым медвежьим с конца августа показателем.

Техническая картина по USD/JPY

Недавний откат пары USD/JPY требует осторожности среди трейдеров, нацеленных на рост. Хотя осцилляторы на дневном графике показывают восстановление из негативной зоны, они еще не дают четких сигналов к подъему.

В этой ситуации было бы разумно подождать дополнительных признаков покупки выше недавнего максимума около 146,00, прежде чем ожидать продолжения восстановления мажора от уровня 140,25 или декабрьского минимума.

При дальнейшем росте цена сможет преодолеть промежуточный барьер 146,55 и направиться к отметке 147,00, а затем и к 147,40-147,45, что соответствует 61,8% коррекции Фибоначчи и 100-дневной скользящей средней.

С другой стороны, уровень 144,00 может служить защитой от снижения перед минимумом около 143,80 и 200-дневной скользящей средней, которая находится в районе 143,25. Если цены пробьют этот уровень вниз, это снова переведет краткосрочный тренд в пользу медвежьих трейдеров и сделает пару уязвимой для дальнейшего снижения к зоне поддержки 142,35–142,30 и, возможно, к уровню 142,00.

Продолжение нисходящего тренда может увести цены к поддержке 141,75, а оттуда – к отметкам 141,00 и 140,25.