Пара usd/jpy второй день подряд штурмует уровень сопротивления 145,80, который соответствует верхней линии индикатора Bollinger Bands на дневном графике. Пара растёт вторую неделю подряд, причём достаточно активными темпами: в начале прошлой недели цена находилась на отметке 140,83, после чего совершила 500-пунктный рывок. И судя по всему, «северный вояж» ещё не завершён. Покупатели usd/jpy затаили дыхание в преддверии публикации ключевого инфляционного отчёта в США – если он окажется на стороне гринбека, пара не только покорит 146-ю фигуру, но и «замахнётся» на более амбициозные цели. Основной ориентир – уровень сопротивления 148,50 (нижняя граница облака Kumo на таймфрейме D1).

Впрочем, о таких ценовых высотах говорить пока рано. Тем более что американская инфляция вполне может разочаровать долларовых быков – если все компоненты индекса потребительских цен (публикуется сегодня) и индекса цен производителей (публикуется в пятницу) окажутся в «красной зоне», медведи usd/jpy могут организовать довольно-таки масштабную коррекцию, за счёт общего ослабления американской валюты.

Но если вышеуказанные инфляционные индикаторы выйдут хотя бы на прогнозном уровне (рост общего ИПЦ и ИЦП, замедление стержневых индикаторов), пара, вероятно, снова возьмёт курс на север. Так как общий фундаментальный фон складывается не в пользу японской валюты.

Примечательно, что рост пары usd/jpy обусловлен преждевременными выводами относительно дальнейших действий ФРС и Банка Японии. По итогам декабрьского заседания Федрезерва рынок пришёл к выводу о том, что первое снижение процентной ставки состоится уже на мартовском заседании. В конце прошлого года (после публикации базового индекса PCE за ноябрь) вероятность реализации данного сценария приближалась к 80%. Но в начале 2024 года трейдеры поняли, что погорячились – особенно после публикации декабрьских Нонфармов, которые отразили рост уровня средней почасовой заработной платы. Вероятность смягчения ДКП в марте снизилась до 64%, благодаря чему доллар воспрянул духом – в том числе и в паре с иеной, которая также стала жертвой завышенных ожиданий рынка.

Напомню, что в конце прошлого года глава Банка Японии озвучил сигнал о возможном изменении курса монетарной политики. Он сообщил парламентариям о том, что ЦБ рассматривает различные варианты целевых процентных ставок после того, как выйдет из политики отрицательной ставки. Но при этом Уэда не уточнил – когда именно регулятор собирается изменить свой курс. По сути, он озвучил «декларацию о намерениях», без каких-либо временных ориентиров. Однако было достаточно для того, чтобы участники рынка сделали самостоятельные выводы. Слова главы Банка Японии были восприняты трейдерами как сигнал к тому, что регулятор может отказаться от политики отрицательных процентных ставок в самое ближайшее время. Некоторые эксперты поспешили предположить, что это может произойти уже в январе или марте. И когда выяснилось, что японский регулятор не станет спешить с реализацией задекларированных идей, иена оказалась под сильнейшим давлением.

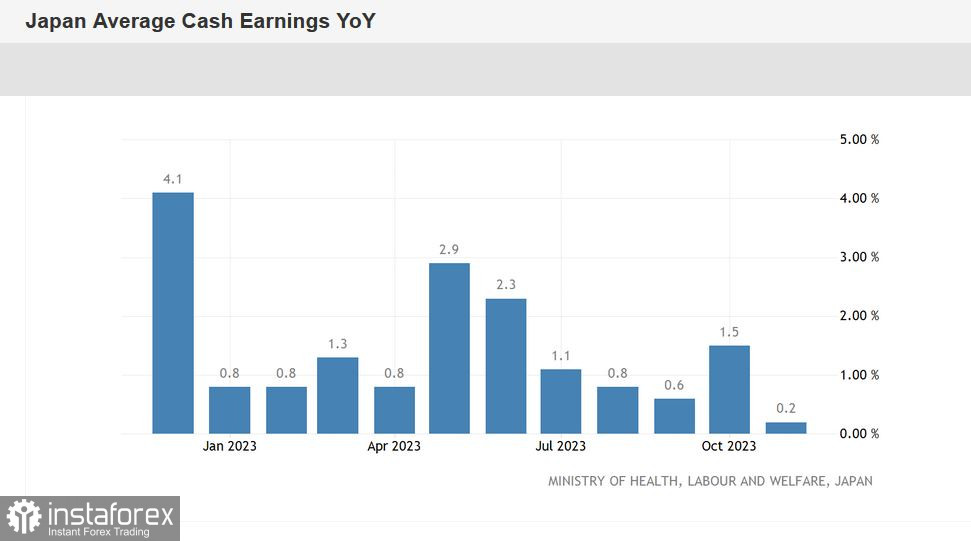

Данная предыстория объясняет текущий рост пары даже в условиях снижения индекса доллара США. Например, вчера гринбек находился под общим давлением, на фоне снижения доходности трежерис и роста интереса к риску. Но при этом пара usd/jpy в течение вчерашнего дня поднялась почти на 150 пунктов, реагируя на слабые данные по занятости в Японии. Выяснилось, что японские затраты на единицу труда (совокупный доход наемных работников в форме заработной платы) снизились в ноябре до 0,2% (в годовом выражении), тогда как в предыдущем месяце этот показатель вырос на 1,5%. Показатель продемонстрировал самый слабый результат с января 2022 года. Этого оказалось достаточно, чтобы иена оказалась под сильнейшим давлением по всему рынку.

Почему так происходит? Дело в том, что трейдеры usd/jpy находятся в ожидании так называемых «весенних наступлений». Так в Японии называется процесс переговоров между профсоюзами и руководителями предприятий по поводу повышения заработной платы. По итогам этих переговоров, которые состоятся в апреле, станет ясно – решится ли японский регулятор на калибровку ДКП, или же будет и дальше реализовывать ультрамягкую политику.

Здесь следует процитировать выдержки из недавнего интервью Момма Кадзуо японскому изданию Nippon. Момма – бывший член Совета управляющих Банка Японии, один из влиятельнейших экономистов страны. По его словам, вероятность того, что целевого показателя (двухпроцентного роста потребительских цен) достигнуть не удастся – достаточно высока. Следовательно, японский регулятор не станет в этом году делать шаги по нормализации монетарной политики. «Вероятность того, что ЦБ удастся твердо убедиться в устойчивом характере роста оплаты труда, составляет примерно 20-30%», - сказал Момма Кадзуо. При этом, если после «весенних наступлений» ситуация позволит перейти к нормализации ДКП, то с большой вероятностью первый шаг в этом направлении будет сделан не раньше лета 2024 года.

Именно поэтому трейдеры usd/jpy так остро реагируют на любые признаки того, что весенние переговоры завершатся не в пользу иены. Вчерашний релиз послужил тому ярким подтверждением.

Таким образом, на мой взгляд, пара не исчерпала потенциал дальнейшего роста. Но заходить в лонги целесообразно, во-первых, после публикации данных по росту CPI в США, а во-вторых – после того, как покупатели преодолеют уровень сопротивления 145,80 (верхняя линия Bollinger Bands на таймфрейме D1). В таком случае следующей целью северного движения станет таргет 147,10 – это средняя линия Bollinger Bands на таймфрейме W1).