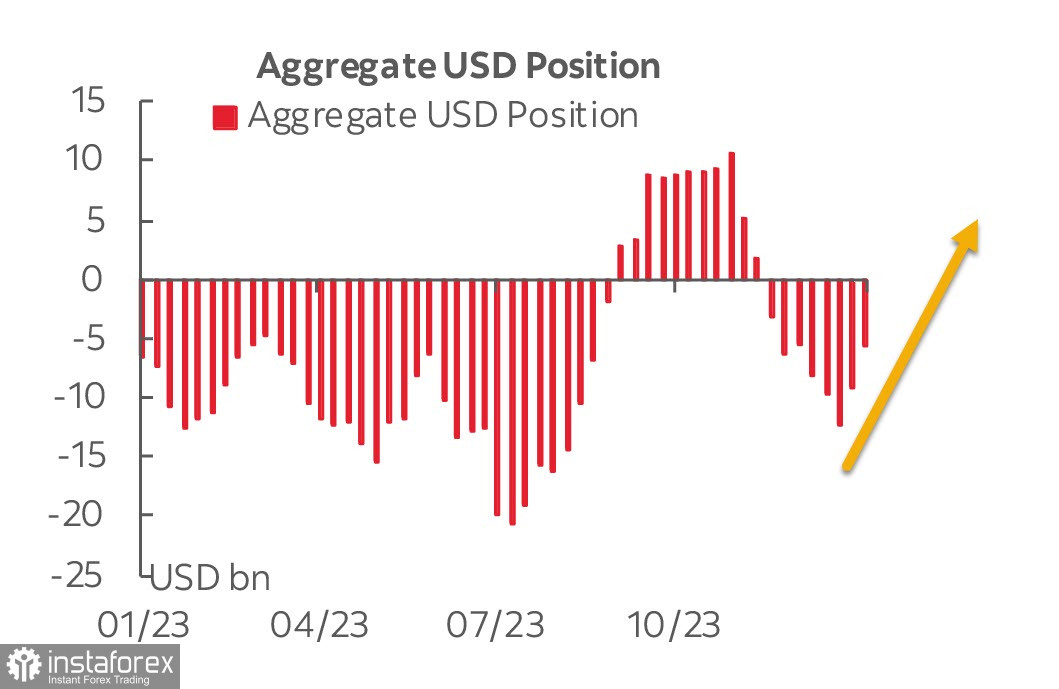

Опубликованный в пятницу очередной отчет CFTC показал, что инвесторы серьезно отнеслись к комментариям руководства ФРС о возможности более медленного, чем ранее прогнозировалось, выхода из политики высоких ставок. Чистая короткая позиция по USD против основных мировых валют вновь заметно сократилась, недельное изменение +3,6 млрд, а накопленный перевес снизился до -5,6 млрд. Позиционирование по доллару все еще медвежье, но динамика изменений настроений не вызывает сомнений – доллар возвращает инициативу.

Опубликованные в конце прошлой недели макроэкономические данные вновь опровергли прогнозы. Предварительная оценка роста ВВП США в 4 квартале +3,3%, что превысило все консенсусные оценки, находившиеся в диапазоне 1,5%...2,5%. Основной вклад в ВВП внесли данные по потреблению, рост +1.9%, что никак не соответствует мандату ФРС, нацеленному на снижение потребления с целью обуздать высокую инфляцию.

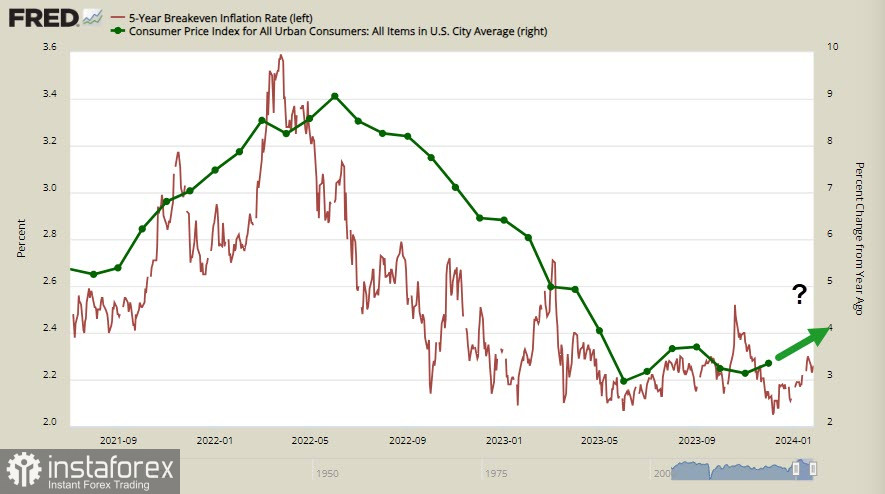

Базовый индекс PCE вырос на 2,9% г/г по сравнению с ноябрьским ростом на 3,2%, что немного ниже ожиданий. Реальные расходы остались очень высокими, а ноябрь был пересмотрен в сторону повышения.

Рынок отреагировал ростом доходности UST, поскольку шансы на мягкую посадку, то есть на замедление экономики без угрозы свалиться в рецессию, выросли. Экономика США растет почти вдвое быстрее по сравнению с оценками ФРС относительно потенциального ВВП. Нет никаких признаков появления слабости. Фактически экономика США продолжает двигаться к избыточному совокупному спросу.

Модели оценки ВВП на 1 кв. 2024 г. также позитивны. Прогнозная оценка ФРБ Нью-Йорка составляет 2,8%. Предварительный прогноз ФРБ Атланты по темпам роста ВВП в первом квартале прогнозирует 3%.

Глава ФРС на пресс-конференции после предыдущего заседания заявил, что если рост ВВП останется высоким, то это разрушит надежды на долгосрочное снижение инфляции. Теперь ясно, что именно это и произошло. Доходность 5-летних защищенных от инфляции облигаций TIPS возобновила рост, бизнес видит угрозу роста инфляции.

В среду ФРС проводит очередное заседание по ставке. Несмотря на то что заседание считается проходным, то есть не будет сопровождаться обновленными прогнозами, внимание к нему в свете последних событий огромное. После заседания произойдет переоценка вероятности первого снижения ставки, пока прогнозы распределяются примерно поровну между мартом и маем. Любая конкретика способна как вернуть доллар на траекторию снижения, так и придать ему дополнительный импульс к укреплению, и, по всей видимости, второе более вероятно.

EUR/USD

ЕЦБ на прошлой неделе провел заседание по монетарной политике, ключевая ставка осталась на уровне 4%. Глава ЕЦБ на пресс-конференции заявила, что обсуждать снижение ставок пока преждевременно, но рынки, тем не менее, отреагировали за итоги заседания снижением доходности.

Первые комментарии членов Совета управляющих ЕЦБ после заседания были неоднозначными относительно того, может ли центральный банк начать смягчение монетарной политики уже в апреле. Некоторые отметили (Симкус), что все будет зависеть от данных, а не от конкретной даты, Мюллер считает, что нужно не вносить никаких изменений еще несколько заседаний (это ястребиное высказывание), Васле будет ждать результатов весенних переговоров по заработной плате, Виллерой не исключает никакую дату, Кнот будет ждать снижения средней заработной платы.

Потребительское доверие в Германии упало до -29,7 в феврале (минус: -24,6, ранее: -25,1). В последние месяцы потребительское доверие снизилось вместе с индексами PMI в сфере услуг, что означает, что, вероятно, последует еще один или два слабых квартала в Германии.

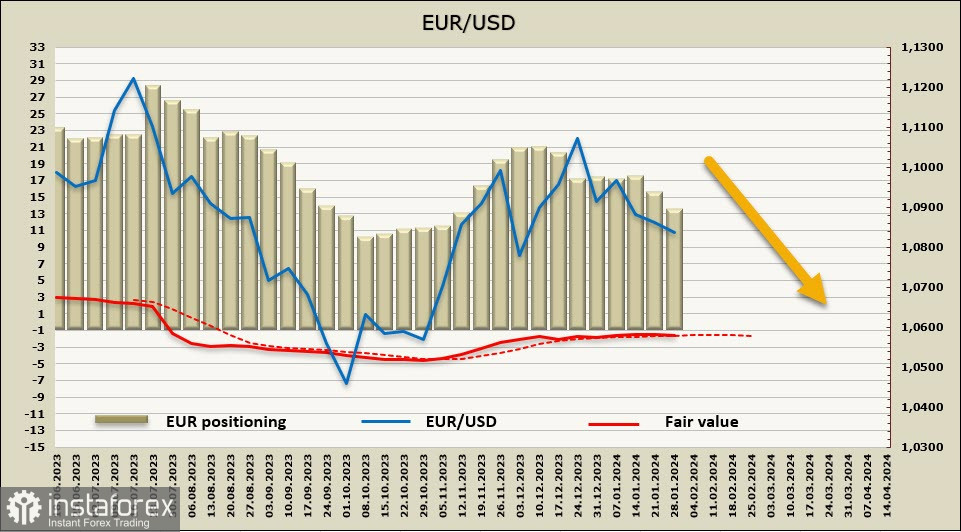

Чистая длинная позиция по евро сократилась за отчётную неделю на 2.2 млрд до 12 млрд, изменения значительные, сокращение с небольшими перерывать происходит уже седьмую неделю подряд. Позиционирование все еще бычье, поскольку накопленный перевес длинных позиций был большим, но тенденция в пользу доллара. Расчетная цена постепенно уходит ниже.

EUR/USD снижается в направлении локального минимума 1.0724, зона поддержки 1.0720/50, шансы уйти в эту зону всё выше. Вероятность того, что евро после формирования основания вновь развернется на севере, еще остаётся, но причин фундаментального характера для этого сценария всё меньше.

GBP/USD

В четверг очередное заседание проведет Банк Англии. Никаких изменений в монетарной политике не ожидается, рынки прогнозируют первое снижение в июне, но с вероятностью 50% это может произойти на заседании 9 мая. Ключевое значение в четверг будет иметь распределение голосов, если число тех, кто голосует за немедленное снижение превысит 2, то рынки это расценят как готовность приступить к снижению в мае и фунт после заседания упадет.

На заседании будут представлены обновленные прогнозы по ВВП, рынку труда и инфляции, ожидается, что прогноз по инфляции будет снижен. Прогнозы по дальнейшей динамике действий BoE рынок видит так: первое снижение ставки в июне, и 75п всего в 2024 г. Временная задержка относительно ожидаемых действий ФРС дает возможность фунту попытаться развить восходящее движение против доллара, основанное на улучшении спреда доходностей.

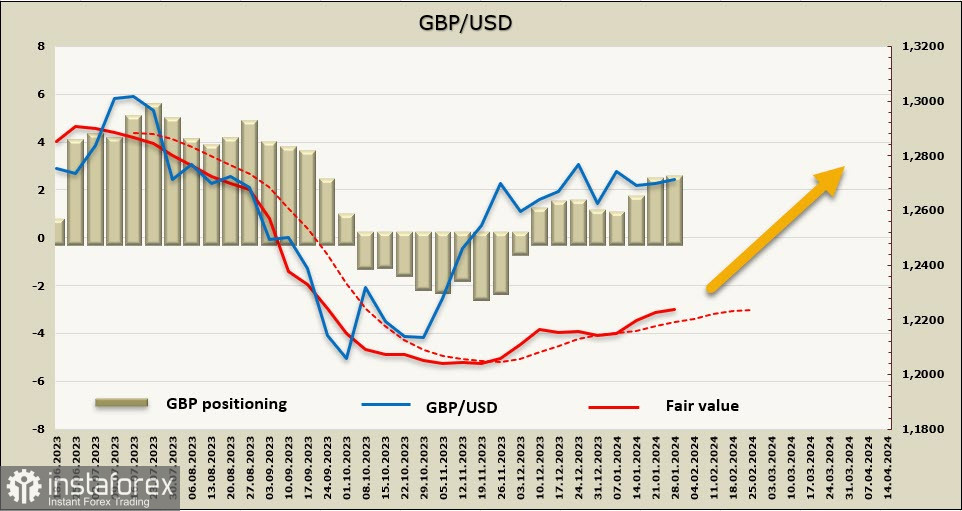

Чистая длинная позиция по GBP практически не изменилась за отчетную неделю и осталась на уровне 2,5 млрд. Фунт держится заметно лучше евро, расчетная цена сохраняет восходящую динамику, шансы на продолжение роста остаются неплохими.

Торговля по GBP/USD уже несколько недель идет в пределах довольно узкого диапазона в отсутствие каких-либо комментариев со стороны управляющих Банка Англии. Заседание в четверг способно придать фунту ускорение, если общая направленность Протокола заседания и последующей конференции главы BoE Бейли будет иметь ястребиные фрагменты. Предполагаем, что рынок после заседания увидит возможность для фунта возобновить рост, цель – верхняя граница торгового диапазона 1.2827, о возможности прорыва сопротивления и движения далее на север можно будет более-менее уверенно рассуждать только после заседаний ФРС и Банка Англии.