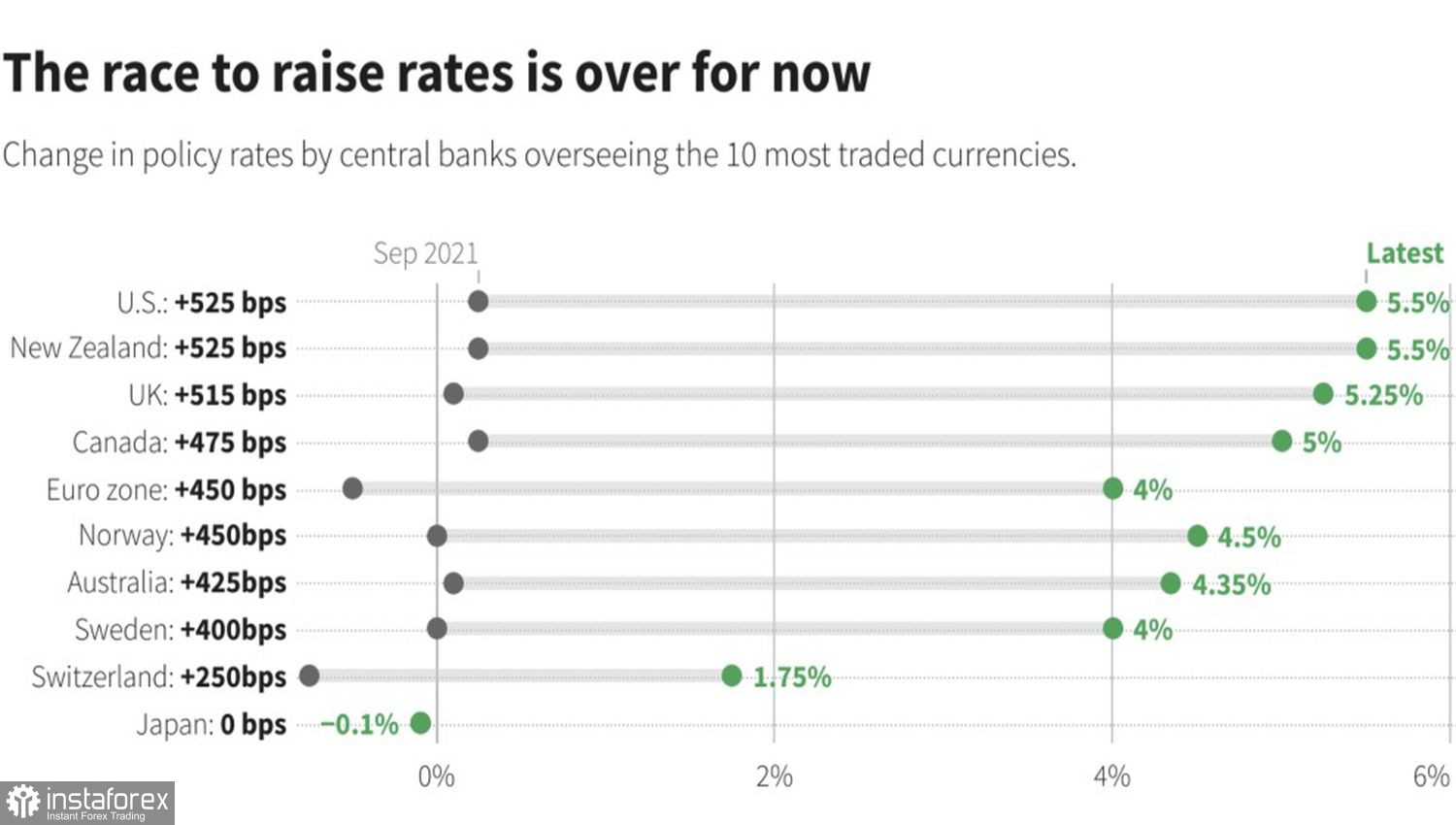

Банк Японии стал самым слабым звеном во время циклов ужесточения денежно-кредитной политики 2021-2023. Если ФРС и Резервный банк Новой Зеландии повысили ставки на 525 б.п, Банк Англии – на 515 б.п, Банк Канады – на 475 б.п, а ЕЦБ и Банк Норвегии – на 450 б.п, то BoJ вообще не сдвинулся с места. В результате иена оказалась главным аутсайдером среди валют G10 по итогам 2023. В 2024 ее избиение, к удивлению многих инвесторов, продолжается.

Масштабы ужесточения денежно-кредитной политики ведущими ценробанками мира

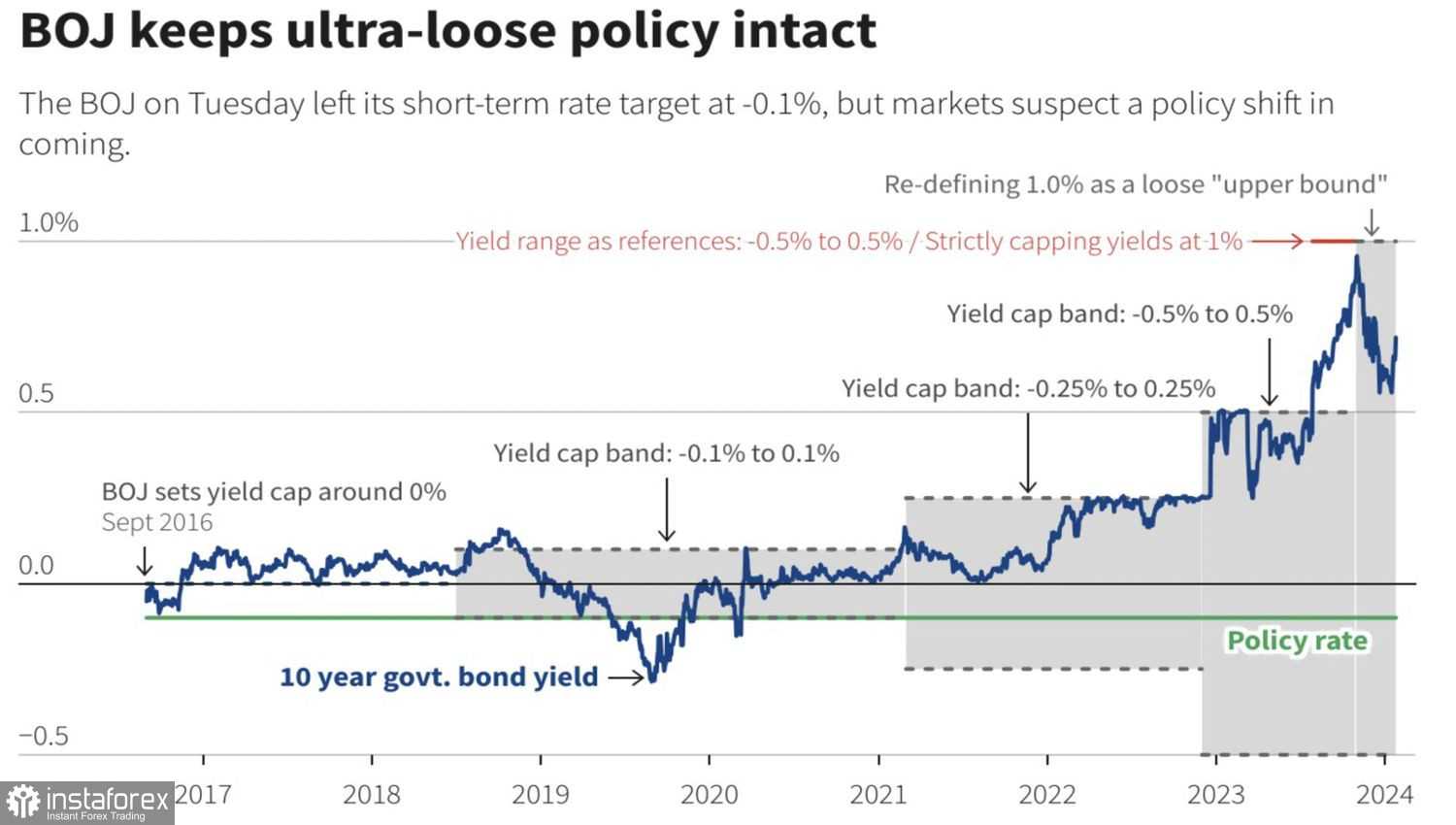

На исходе прошлого года валюте Страны восходящего солнца были выданы громкие авансы. Дескать, бесконечно долго сидеть на обочине у Банка Японии не получится. Ультра-мягкая монетарная политика порождает серьезные дисбалансы на финансовых рынках, ее нужно нормализовать. Тем более в условиях, когда инфляция на протяжении двух десятков месяцев превышает таргет в 2%.

Кадзуо Уэда и его коллеги перестраховывались, давая понять, что только после переговоров о повышении зарплат весной BoJ откажется от политики отрицательных ставок и отменит контроль за кривой доходности облигаций. В итоге Центробанк сам загнал себя в угол. Пытаясь подождать одно событие, он упустил из виду замедление инфляции.

Динамика доходности японских облигаций

В январе темпы роста потребительских цен в Токио, опережающего индикатора для национального CPI, упали до 1,6% при консенсус-оценке экспертов Reuters 1,9%. Речь идет о минимальном уровне с марта 2022. Снижение показателя создает проблемы Банку Японии. Если речь идет о глобальных дезинфляционных процессах, Страна восходящего солнца рискует вернуться к старым проблемам – дефляции и потерянному поколению. В итоге монетарная политика Токио так и останется ультра-мягкой, а иена из фаворита 2024 превратится в его главное разочарование.

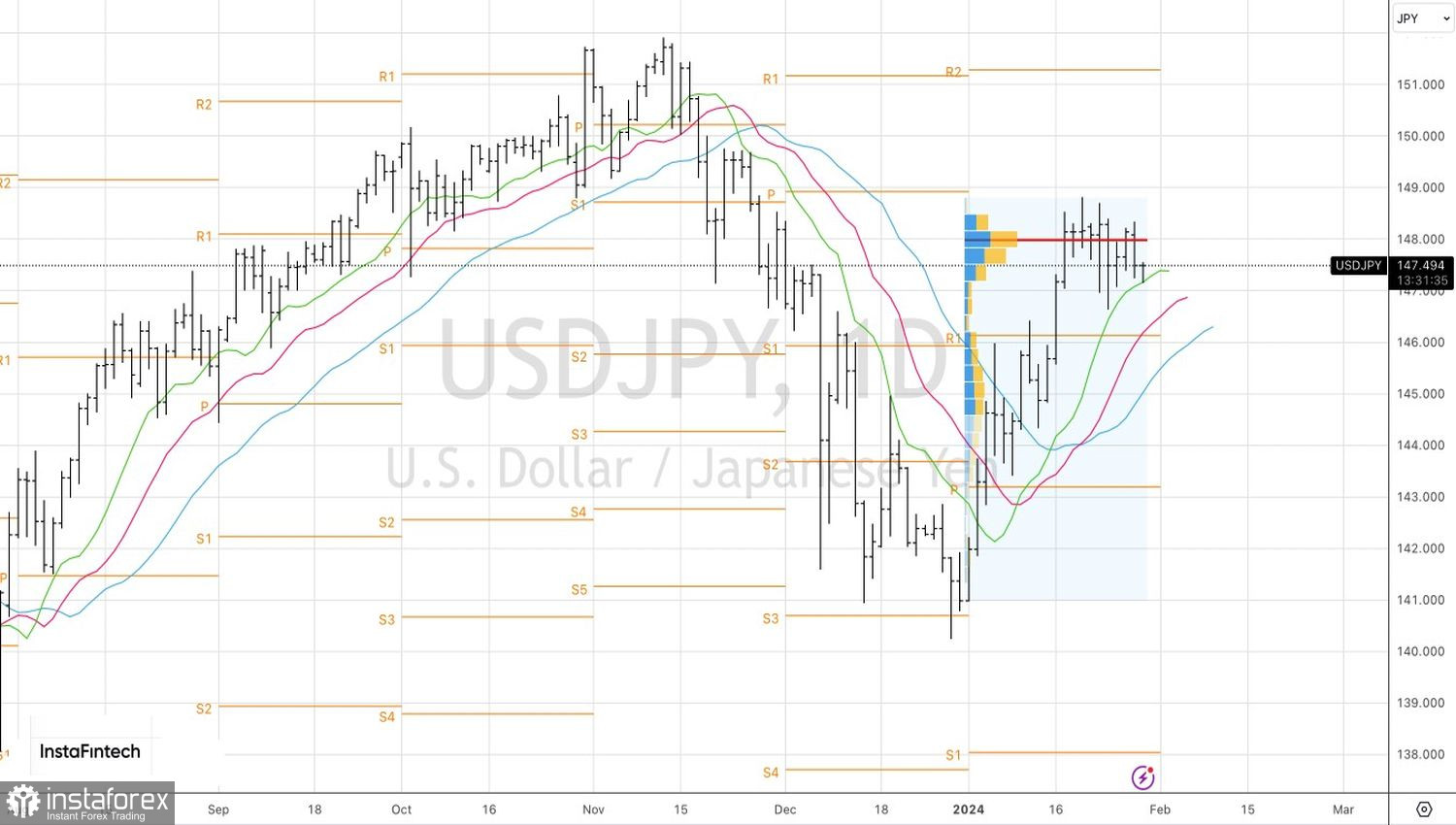

Впрочем, не будет забывать, что в любой паре всегда две валюты. И ралли USD/JPY обусловлено не только сомнениями инвесторов в отказе BoJ от политики отрицательных ставок, но и ростом доходности казначейских облигаций США. Расширение американского ВВП на 3,3% в четвертом квартале стало очередным доказательством устойчивости экономики к самой агрессивной монетарной рестрикции ФРС за десятилетия. Теперь в руках Джером Пауэлла и его коллег судьба фондовых индексов и американского доллара.

С одной стороны, снижение ставки по федеральным фондам в марте выглядит преждевременным, однако высокая реальная доходность облигаций будет тормозить экономику. К тому же, если инфляция в ближайшие месяцы достигнет таргета в 2%, какой смысл держать стоимость заимствований на уровне 5,5%? «Голубиные» сигналы ФРС – повод продать USD/JPY.

Технически на дневном графике анализируемой пары имеет место консолидация в диапазоне 146,7–148,7. Лишь выход котировок за его пределы позволит определиться с дальнейшим направлением движения USD/JPY. Агрессивная стратегия предполагает продажи американского доллара ниже £147 и покупки от £148,35.