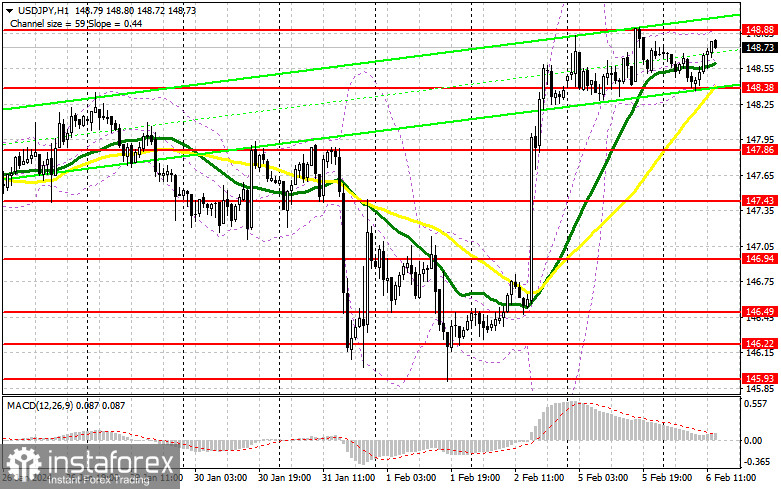

В своем утреннем прогнозе я обращал внимание на уровень 148.81 и планировал от него принимать решения по входу в рынок. Давайте посмотрим на 5-минутный график и разберемся с тем, что там произошло. Рост произошел, но до теста и формирования там ложного пробоя дело так и не дошло. На вторую половину дня техническая картина была немного пересмотрена, но в целом, торговля продолжает вестись в рамках бокового канала с хорошей перспективой прорыва годового максимума.

Для открытия длинных позиций по USD/JPY требуется:

Спрос на доллар будет зависеть от данных по индексу экономического оптимизма от RCM/TIPP, не представляющему большого интереса, а также от выступления члена FOMC Лоретты Местер, что может привести к небольшому всплеску волатильности. Жесткая позиция Местер может трактоваться рынками в пользу американского доллара, что приведет к очередному рывку пары вверх в попытке пробить годовой максимум.

В случае возврата давления на пару действовать на покупку во второй половине дня собираюсь только после формирования ложного пробоя в районе новой поддержки 148.38, образованной по итогам европейской сессии. Хорошие данные по США будут залогом успеха восходящей тенденции доллара с целью еще одного обновления уровня 148.88, выбраться выше которого пока на этой неделе не удалось. Прорыв и обратный тест сверху вниз этого диапазона приведут к еще одному варианту по наращиванию длинных позиций, способному подтолкнуть USD/JPY вверх, в район 149.23. Самой дальней целью выступит область 149.62, где собираюсь фиксировать прибыль. При сценарии снижения пары и отсутствия активности со стороны покупателей на 148.38 во второй половине дня давление на доллар усилится, что приведет к небольшой распродаже. В таком случае попытаюсь зайти в рынок в районе 147.86, где проходят средние скользящи, играющие на стороне быков. Только ложный пробой там будет хорошим условием на открытие длинных позиций. Покупать USD/JPY сразу на отскок планирую только от минимума в районе 147.43 с целью коррекции в 30-35 пунктов внутри дня.

Для открытия коротких позиций по USD/JPY требуется:

Продавцы особо не проявили себя в первой половине дня, видимо, откладывая силы на защиту годового максимума. В случае роста пары медведям придется защищать сопротивление 148.88. Ложный пробой там будут подходящим сценарием на продажу в рамках бокового канала с целью снижения в район 148.38, где расположились средние скользящие, играющие на стороне быков. Прорыв и обратный тест снизу вверх этого диапазона после данных нанесут более серьезный удар по позициям покупателей, что приведет к сносу стоп-приказов и откроет путь к 147.86. Самой дальней целью выступит область 147.43, где собираюсь фиксировать прибыль. При варианте роста USD/JPY и отсутствия активности на 148.88 во второй половине дня, а все к этому и идет, покупатели укрепят преимущество. В таком случае лучше всего отложить продажи до теста следующего сопротивления 149.23. При отсутствии движения вниз и там я буду продавать USD/JPY сразу на отскок сразу от 149.62, но лишь в расчете на коррекцию пары вниз на 30-35 пунктов внутри дня.

Если у вас остались вопросы либо вы хотите получать актуальные прогнозы и советы одними из первых, добро пожаловать в мою группу в Telegram

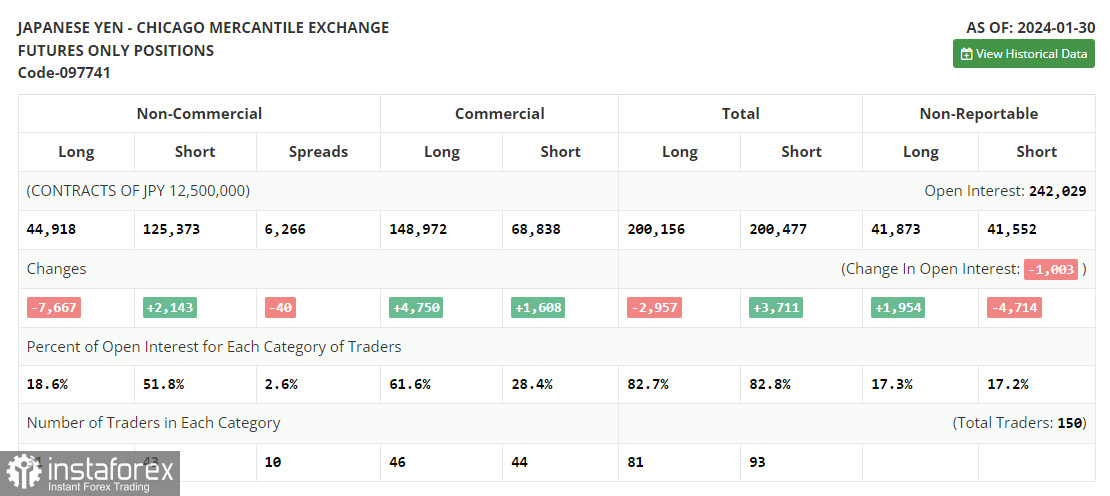

B COT-отчете (Commitment of Traders) за 30 января наблюдался рост коротких позиций и сокращение длинных. Итоги заседания Центрального банка Японии уже всеми давно забыты, а вот определенный акцент и выжидательная позиций Федеральное резервной системы, даже пускай и без четких указаний на возможность повышения процентных ставок – все это сохраняет давление на иену и спрос на доллар. Скорей всего, покупатели и дальше продолжат активные попытки выхода за пределы годового максимума, что может вылиться в новый восходящий среднесрочный тренд. В последнем COT-отчете говорится, что длинные некоммерческие позиции сократились на 7 667, до уровня 44 918, тогда как короткие некоммерческие позиции подскочили на 2 143, до уровня 125 373. В итоге спрэд между длинными и короткими позициями снизился на 40.

Сигналы индикаторов:

Средние скользящие

Торговля ведется выше 30 и 50-дневных средних скользящих, что указывает на дальнейший рост доллара.

Примечание. Период и цены средних скользящих рассматриваются автором на часовом графике H1 и отличаются от общего определения классических дневных средних скользящих на дневном графике D1.

Bollinger Bands

В случае снижения в качестве поддержки выступит нижняя граница индикатора в районе 148.38.

Описание индикаторов:

• Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период – 50. На графике отмечена желтым цветом;

• Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период – 30. На графике отмечена зеленым цветом;

• Индикатор MACD (Moving Average Convergence/Divergence – схождение/расхождение скользящих средних) Быстрое EMA – период 12. Медленное EMA – период 26. SMA – период 9;

• Bollinger Bands (Полосы Боллинджера). Период – 20;

• Некоммерческие трейдеры – спекулянты, такие как отдельные трейдеры, хедж-фонды и крупные учреждения, использующие фьючерсный рынок в спекулятивных целях и соответствующие определённым требованиям;

• Длинные некоммерческие позиции представляют суммарную длинную открытую позицию некоммерческих трейдеров;

• Короткие некоммерческие позиции представляют суммарную короткую открытую позицию некоммерческих трейдеров;

• Суммарная некоммерческая нетто позиция является разницей между короткими и длинными позициями некоммерческих трейдеров.