Вчера был образован лишь один сигнал по входу в рынок. Давайте посмотрим на 5-минутный график и разберемся с тем, что там произошло. В своем утреннем прогнозе я обращал внимание на уровень 149.05 и планировал от него принимать решения по входу в рынок. Снижение и формирование там ложного пробоя привели к отличной точке входа на покупку доллара, однако после роста на 20 пунктов давление на пару вернулось. Во второй половине дня до обозначенных мною уровней мы так и не дотянули.

Для открытия длинных позиций по USD/JPY требуется:

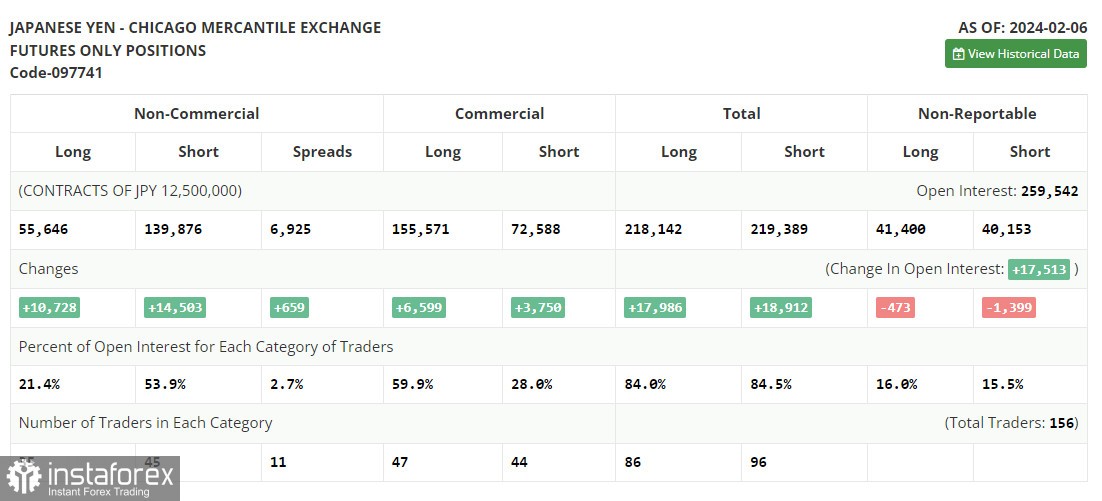

Прежде чем разбирать техническую картину иены, давайте посмотрим, что произошло на фьючерсном рынке.

B COT-отчете (Commitment of Traders) за 6 февраля наблюдался рост коротких и длинных позиций. Учитывая слабую статистику, которая в последнее время выходит по японской экономике, а также заявления представителей Центрального банка о том, что время для кардинальных изменений в политике пока не наступило – все это сохраняет давление на японскую иену, испытывающую проблемы в паре с американским долларом. Рост USD/JPY в ближайшее время может продолжиться после выхода ряда данных, связанных с инфляцией в США, так что будьте осторожны с продажами против тренда даже на текущих максимумах, пока не убедитесь в явных разворотных сигналах, подаваемых со стороны регулятора о начале завершения цикла своей сверхмягкой политики. В последнем COT-отчете говорится, что длинные некоммерческие позиции выросли на 10 728, до уровня 55 646, тогда как короткие некоммерческие позиции подскочили на 14 503, до уровня 139 876. В итоге спрэд между длинными и короткими позициями снизился на 40.

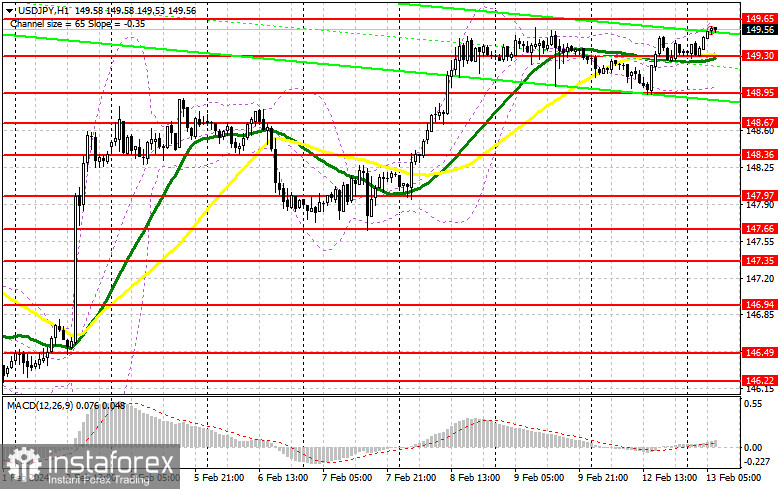

Сегодняшние данные по резкому сокращению объема заказов на оборудование и замедлению роста индекса закупочных цен на товары для японских корпораций – все это привело к падению иены и возврату доллара в район годового максимума. Действовать дальше лучше всего в развитие бычьего рынка, а снижение USD/JPY будет отличным поводом для входа по приемлемым ценам. Формирование ложного пробоя в районе новой поддержки 149.30 даст точку входа на покупку с целью роста в район сопротивления 149.65 – годовой максимум. Прорыв и закрепление выше этого диапазона позволят покупателям укрепить свои позиции на рынке, дав шанс на открытие длинных позиций с выходом на 149.98. Самой дальней целью выступит максимум 150.38, где буду фиксировать прибыль. При сценарии снижения пары и отсутствия активности на 149.30 со стороны покупателей, а там проходят и средние скользящие, играющие на их стороне, давление на пару возрастет. В таком случае попытаюсь зайти в рынок в районе 148.95. Но только ложный пробой там будет подходящим условием на открытие длинных позиций. Покупать USD/JPY сразу на отскок планирую только от 148.67 с целью коррекции в 30-35 пунктов внутри дня.

Для открытия коротких позиций по USD/JPY требуется:

Продавцы пока справляются со своими задачами и не пускают пару за пределы годового максимума. В случае очередного роста пары медведям необходимо сосредоточиться и действовать в районе сопротивления 149.65. Ложный пробой на этом уровне даст хорошую точку входа на продажу с движением к поддержке 149.30, где проходят средние скользящие, играющие на стороне покупателей. Прорыв и обратный тест снизу вверх этого диапазона нанесут более серьезный удар по позициям быков, что приведет к сносу стоп-приказов и откроет путь к 148.95, что будет значительным успехом для продавцов. Более дальней целью выступит область 148.67, где буду фиксировать прибыль. При варианте роста USD/JPY и отсутствия активности медведей на 149.65 начнется развитие нового бычьего тренда. Поэтому лучше всего отложить продажи до теста следующего сопротивления 149.98. При отсутствии движения вниз и там я буду продавать USD/JPY сразу на отскок сразу от 150.38, но лишь в расчете на коррекцию пары вниз на 30-35 пунктов внутри дня.

Сигналы индикаторов:

Средние скользящие

Торговля ведется выше 30 и 50-дневных средних скользящих, что указывает на дальнейший рост пары.

Примечание. Период и цены средних скользящих рассматриваются автором на часовом графике H1 и отличаются от общего определения классических дневных средних скользящих на дневном графике D1.

Bollinger Bands

В случае снижения в качестве поддержки выступит нижняя граница индикатора в районе 148.95.

Описание индикаторов:

• Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период – 50. На графике отмечена желтым цветом;

• Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период – 30. На графике отмечена зеленым цветом;

• Индикатор MACD (Moving Average Convergence/Divergence – схождение/расхождение скользящих средних) Быстрое EMA – период 12. Медленное EMA – период 26. SMA – период 9;

• Bollinger Bands (Полосы Боллинджера). Период – 20;

• Некоммерческие трейдеры – спекулянты, такие как отдельные трейдеры, хедж-фонды и крупные учреждения, использующие фьючерсный рынок в спекулятивных целях и соответствующие определённым требованиям;

• Длинные некоммерческие позиции представляют суммарную длинную открытую позицию некоммерческих трейдеров;

• Короткие некоммерческие позиции представляют суммарную короткую открытую позицию некоммерческих трейдеров;

• Суммарная некоммерческая нетто позиция является разницей между короткими и длинными позициями некоммерческих трейдеров.