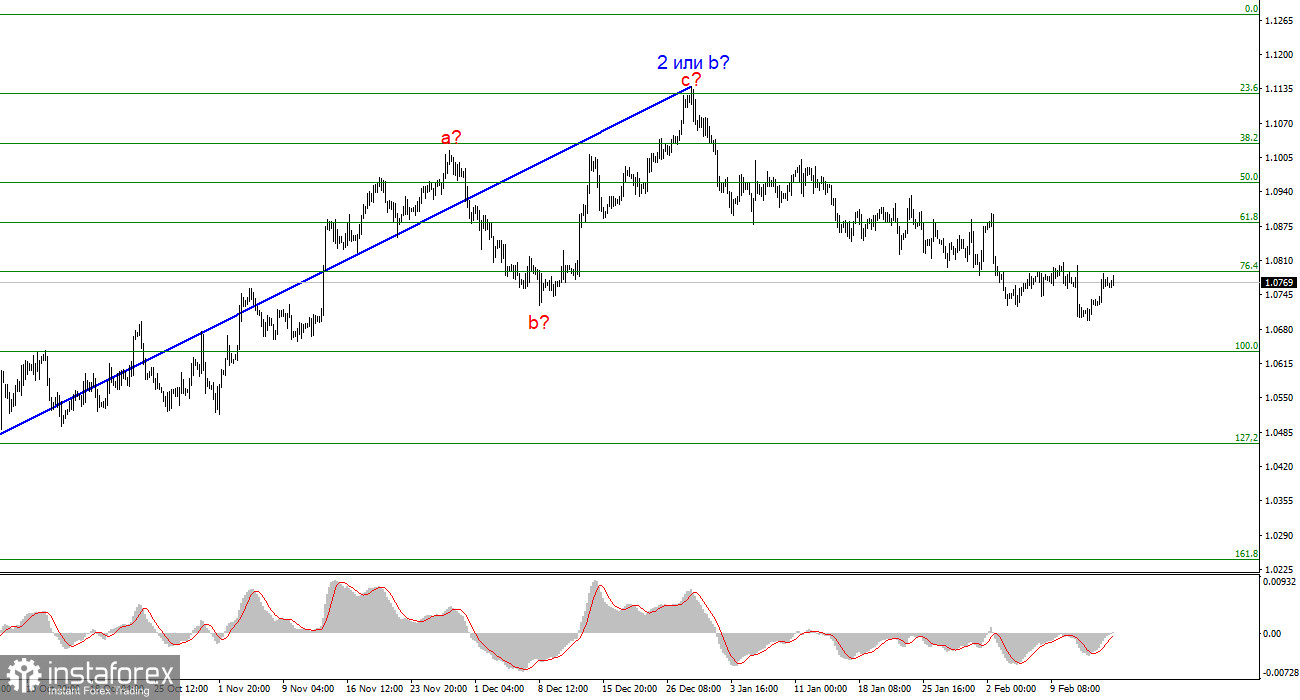

Очередная неделя подошла к концу. Пятница выдалась достаточно активной и нервной, однако об этом немного позже. Начать следует с того, что рынок предпринял еще одну попытку прорыва отметки 1,0788, что соответствует 76,4% по Фибоначчи. Опять неудачную. На мой взгляд, для американской валюты все складывается наилучшим образом. Макроэкономические отчеты не всегда поддерживают валюту США, но в общем новостной фон остается на стороне доллара. Неудачная попытка прорыва 1,0788 может указывать на готовность рынка к новым продажам, а на следующей неделе построение предполагаемой волны 3 или с – может продолжиться.

Я не буду в этом обзоре разбирать экономическую статистику пятницы, хотя там были интересные данные. Лучше я сосредоточу внимание на одном немаловажном выступлении, на которое рынок не обратил должного внимания. Президент ФРБ Атланты Рафаэль Бостик заявил в пятницу, что первое снижение ставки произойдет летом. На мой взгляд, это сообщение должно было произвести эффект разорвавшейся бомбы. Понятно, что это лишь один член FOMC из восемнадцати. Другие политики могут придерживаться иной точки зрения. Однако Бостик – далеко не последний политик в FOMC и его мнение значит многое.

Итак, снижения ставки следует ожидать не ранее июня. Если вспомните, я неоднократно предупреждал, что рынок закладывает слишком быстрое снижение ставки в текущий курс доллара. Изначально он ожидал смягчения в марте, теперь в мае, а в реальности оно может случиться в июне. Я считаю, если другие члены FOMC поддержат слова Бостика, доллар получит необходимый новостной фон, чтобы продолжать укрепление.

Также хочу отметить, что, согласно инструменту CME FedWatch, вероятность снижения ставки в марте составляет 10%, в мае – 35%. И это после того, как в начале январе вероятность мартовского смягчения составляла 80%, а майского – еще больше. Рынок отходит от мысли быстрого снижения ставок в США, и эта информация просто обязана поддержать курс доллара. Также хочу заметить, что теперь ЕЦБ, ФРС и Банк Англии могут начать снижать ставки чуть ли не одновременно. По официальной информации, ЕЦБ может приступить к смягчению денежно-кредитной политики уже в апреле или июне. Если же европейский регулятор обгонит по этому показателю ФРС, это будет еще одним поводом для рынка понизить спрос на евровалюту.

Исходя из проведенного анализа по инструменту EUR/USD, я делаю вывод, что построение понижательного набора волн продолжается. Волна 2 или b приняла завершенный вид, поэтому в ближайшее время я ожидаю продолжения построения импульсной нисходящей волны 3 или с со значительным снижением инструмента. Неудачная попытка прорыва отметки 1,1125, что соответствует 23,6% по Фибоначчи, указала на готовность рынка к продажам еще месяц назад. Я сейчас рассматриваю только продажи с целями, находящимися около расчетной отметки 1,0462, что соответствует 127,2% по Фибоначчи.

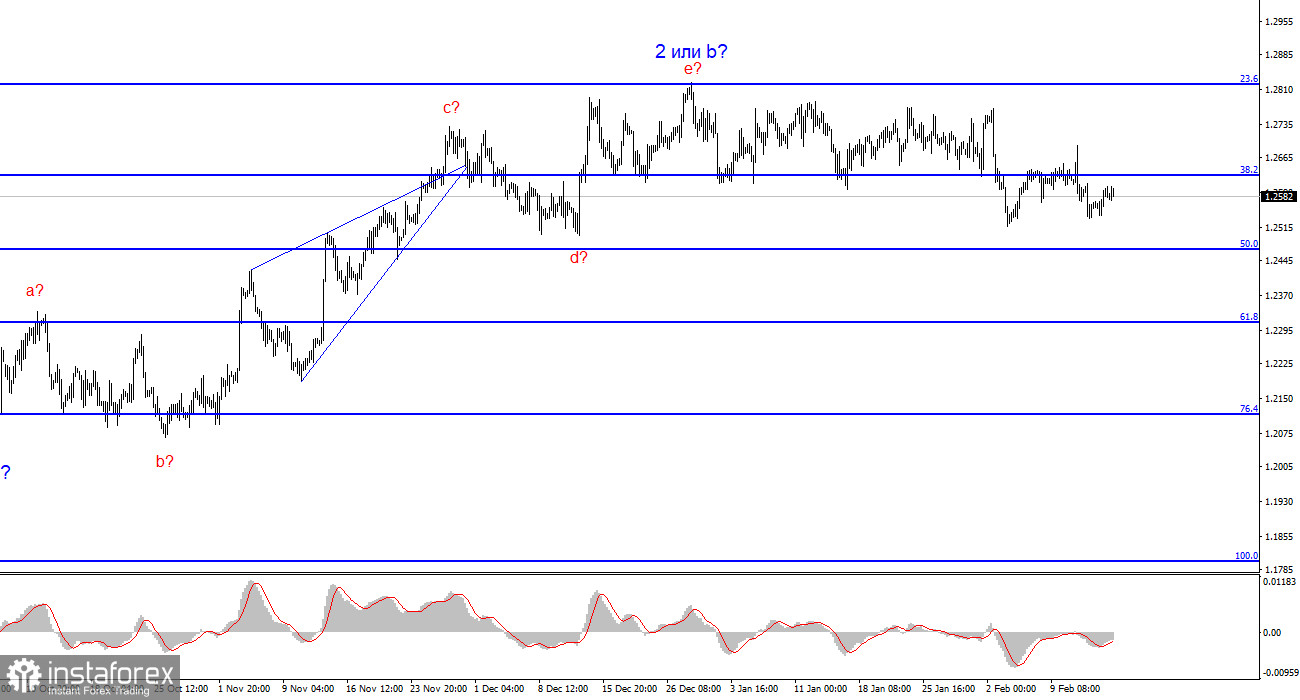

Волновая картина инструмента GBP/USD предполагает снижение. В данное время я рассматриваю продажи инструмента с целями, расположенными ниже отметки 1,2039, потому что волна 2 или b не может длиться вечно, как и боковик. Удачная попытка прорыва отметки 1,2627 стала сигналом для продаж. Вчера образовался еще один сигнал в виде неудачной попытки прорыва этой отметки снизу. Теперь у меня присутствует небольшая уверенность в снижении инструмента хотя бы до отметки 1,2468, что уже будет огромным достижением для доллара, спрос на который остается очень низким.