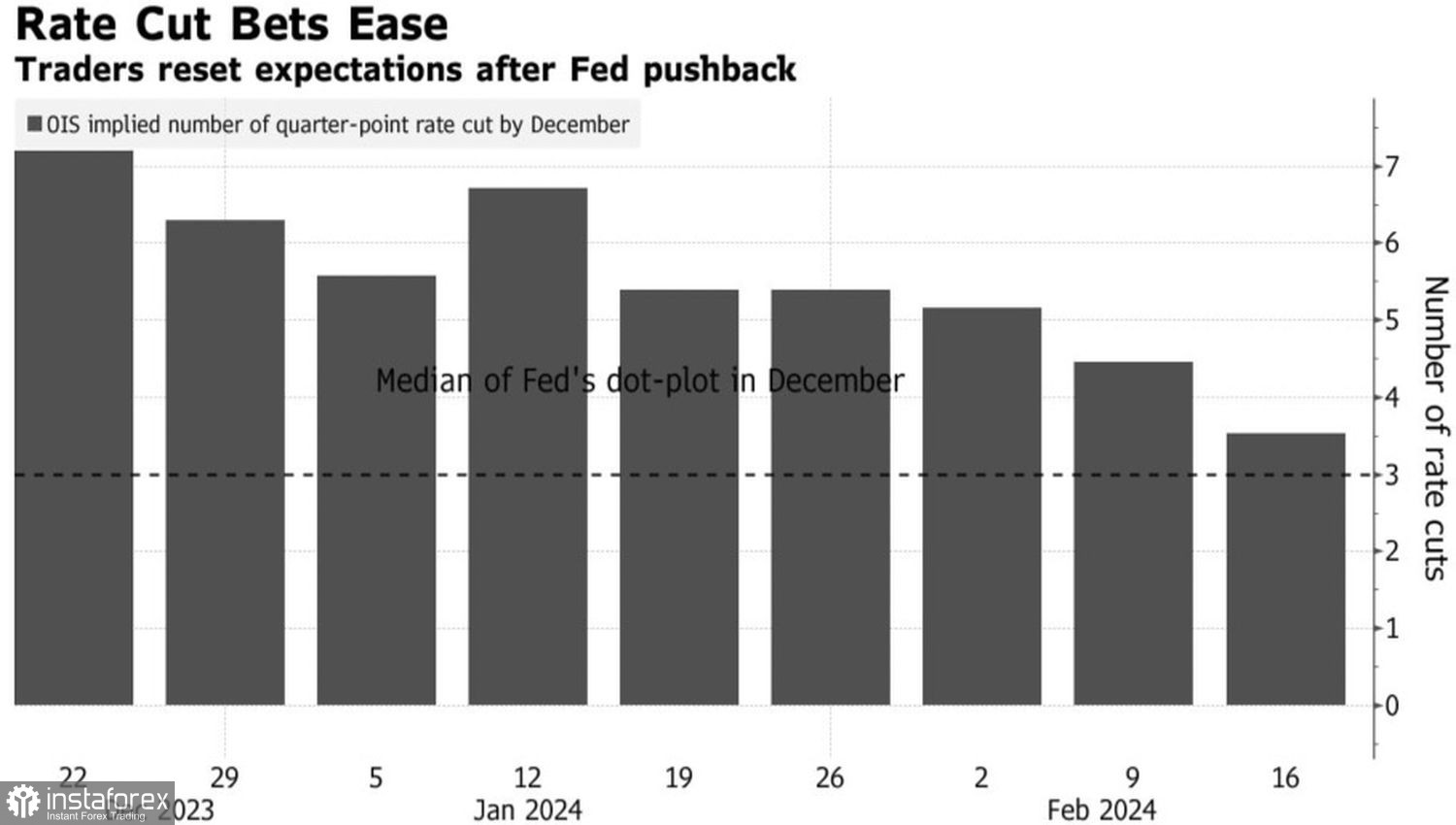

Еще совсем недавно рынок был уверен в том, что ФРС в 2024 снизит ставку по федеральным фондам на шести заседаниях FOMC. Джером Пауэлл был даже вынужден высказать свое недовольство прогнозами инвесторов о старте монетарной экспансии в марте. Сейчас они выбирают между тремя и четырьмя встречами Комитета. Более того, начали возникать варианты, предусматривающие рост стоимости заимствований от текущих уровней или после снижения на 25-75 б.п. Каждый из них вселяет оптимизм в «медведей» по EUR/USD, однако для их реализации требуются подтверждающие данные.

На протяжении большей части цикла ужесточения денежно-кредитной политики ФРС в 2022-2023 инвесторы вспоминали пример 1970-х, когда преждевременное объявление победы над инфляцией обернулось двойной рецессией. На исходе зимы проводятся аналогии с другой историей. В 1998 Центробанк снизил ставку по федеральным фондам в ответ на финансовый кризис, спровоцированный российским дефолтом и крахом хедж-фонда Long Term Capital Management. Однако с июня 1999 Федрезерв запустил цикл ужесточения денежно-кредитной политики, чтобы подавить высокую инфляцию.

Ставки инвесторов на варианты монетарной политики ФРС

Упорное нежелание экономики США идти на мягкую посадку может разжечь цены с новой силой. В итоге ФРС будет вынуждена держать стоимость заимствований на плато дольше, чем ожидается. Так, Nordea Markets прогнозирует, что в 2024 инвесторы увидят только два снижения ставки по федеральным фондам до 5%. Societe Generale и вовсе считает, что ускорение ВВП США заставит ФРС вернуться к ужесточению денежно-кредитной политики. В результате доллар США вернется к максимальным отметкам, имевшим место в 2022.

Для Федрезерва и всего финансового рынка крайне важно, по какой причине в настоящее время увеличиваются темпы роста валового внутреннего продукта? Если речь идет об отложенных эффектах монетарной рестрикции или о временном импульсе в связи с восстановлением цепочек поставок, то экономика, наверняка, скоро начнет замедляться. Тогда сработает сценарий дальнейшего замедления инфляции и старта ослабления денежно-кредитной политики ФРС в июне.

Рыночные прогнозы количества актов монетарной экспансии ФРС

Напротив, если ускорение ВВП – не временное явление, а такие факторы, как эмиграция, рост военной промышленности из-за вооруженных конфликтов в Восточной Европе и на Ближнем Востоке, увеличение производительности по мере внедрения технологий искусственного интеллекта разгонят ВВП, Центробанку придется действовать по-другому.

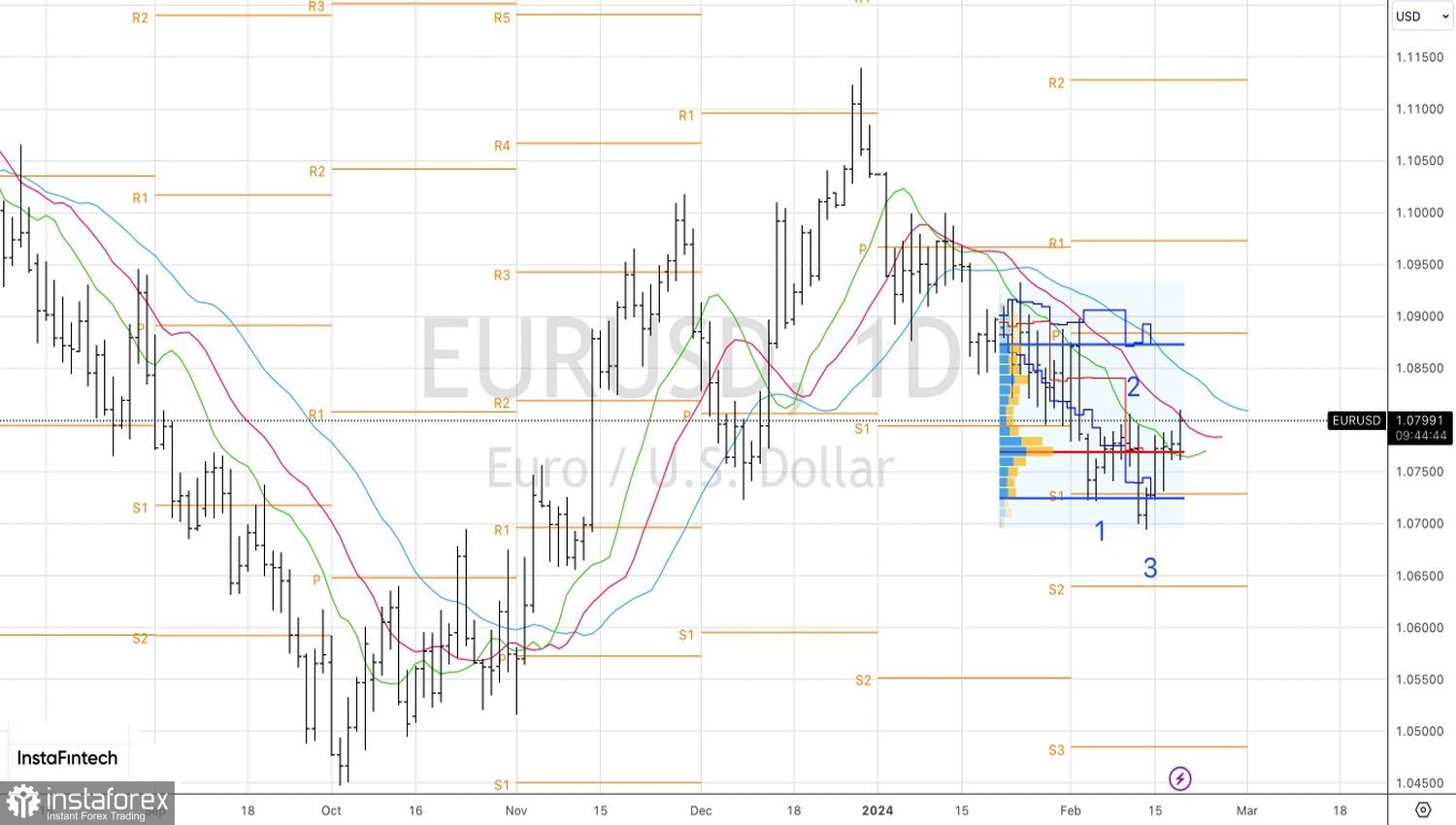

Судя по ралли EUR/USD, инвесторы отдают предпочтение первому сценарию развития событий, когда экономика и инфляция замедляются. Доллар США отыграл свои основные козыри. Пока закрывать лонги по американской валюте.

Технически на дневном графике EUR/USD имеет место отыгрыш паттерна 1-2-3. Сформированные на прорыве сопротивления на 1,079 лонги имеет смысл удерживать и наращивать в направлении 1,084 и 1,088.