S&P500

Обзор 06.03

Рынок США: коррекция началась.

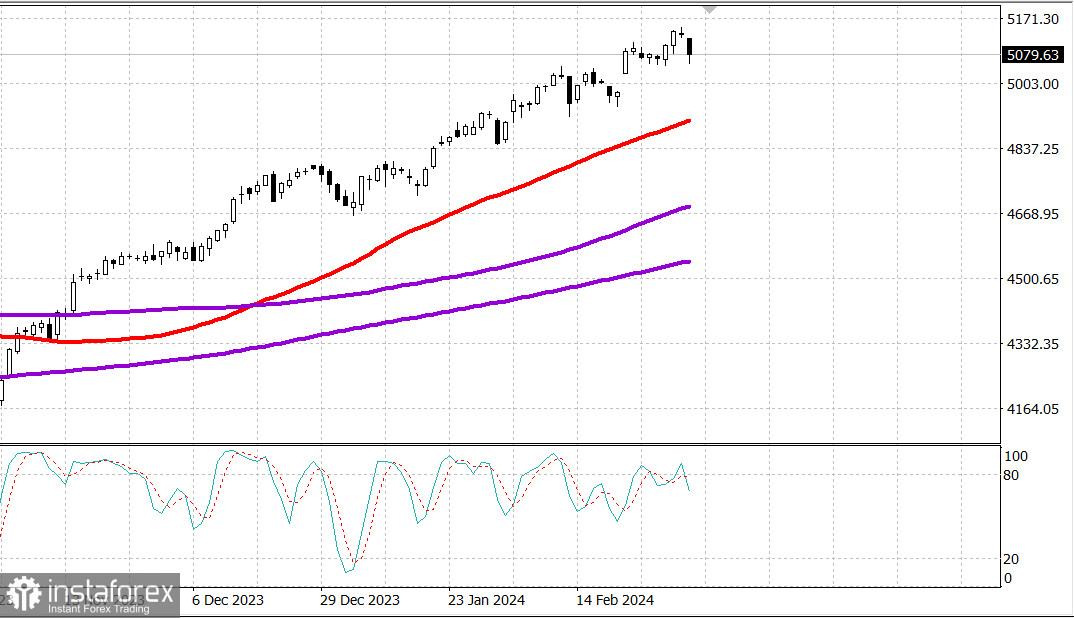

Главные индексы США во вторник: Доу -1%, NASDAQ -1.7%, S&P500 -1 %, S&P500 5079, диапазон 5000 - 5120.

Это был мрачный день для фондового рынка. Все основные индексы потеряли более 1,0%, и акции технологических компаний лидировали в падении. Снижение на уровне индексов было менее устойчивым в первой половине сессии, но продажи ускорились во второй половине дня.

Отрицательное ценовое действие было обусловлено обычной активностью по коррекции после большого роста, когда основные индексы и многие отдельные акции торговались вблизи рекордных максимумов. Акции, которые лидировали на росте, сегодня наблюдали рост продаж по сравнению с остальным рынком.

Котировки Vanguard Mega Cap Growth ETF (MGK) упали на 1,7%, в результате чего годовой прирост составляет 8,3%. Индекс полупроводников (SOX) сегодня упал на 2,1%, но все еще вырос на 16,9% в этом году.

Сектор информационных технологий S&P 500 снизился на 2,2%, а в 2024 году он вырос на 10,1%. Microsoft (MSFT 402.65, -12,27, -3,0%), Метаплатформ (META 490,22, -7,97, -1,6%) и Amazon.com (AMZN 174,12, -3,46, -2,0%) сегодня показали значительное снижение после значительного роста в начале 2024 года. Примечательно, что акции NVIDIA (NVDA 859,64, +7,31, +0,9%) продолжают расти, в результате чего годовой прирост достиг колоссального уровня 73,6%.

Между тем ETF равного веса S&P 500 (RSP) сегодня упал на 0,5%. RSP вырос на 3,6% за год по сравнению с 6,5% прирост индекса S&P 500, взвешенного по рыночной капитализации. Помимо сектора информационных технологий, потребительский (-1,3%) и недвижимости (-1,2%) наблюдали наибольшие снижения. С другой стороны, сектор потребительских товаров оказались лучше, отчасти благодаря большому приросту доходов, связанному с Таргет (TGT 168,58, +18,09, +12,0%). TGT показал лучший результат акций S&P 500 сегодня. Энергетика (+0,7%) и финансы (+0,1%) были единственными секторами, которые закрылись с хорошими показателями прибыли. Казначейские облигации торговались с ростом. Доходность 2-летних облигаций упала на шесть базисных пунктов, до 4,55%, а доходность 10-летних векселей снизилась на восемь базисных пунктов, до 4,14%.

S&P 500: +6,5% с начала года.

Индекс NASDAQ: +6,2% с начала года.

Индекс Midcap 400: +5,0% с начала года.

Промышленный индекс Доу-Джонса: +2,4% с начала года

Рассел, 2000 г.: +1,3% с начала года.

Обзор сегодняшней экономической ситуации.

Данные: глобальный PMI в сфере услуг США от S&P за февраль – итоговый показатель 52,3; Прежний 52,5

Заводские заказы в январе -3,6% (консенсус -2,5%); Приор. был пересмотрен с 0,2% до -0,3%. В отчете говорится, что деловые расходы в январе остались стабильными, что немного смягчает слабый в остальном отчет.

Февраль PMI в непроизводственном секторе ISM 52,6% (консенсус 52,7%); предыдущий 53,4%. Основной вывод из отчета заключается в том, что бизнес активность и рост заказов улучшились в феврале, но Индекс занятости упал ниже 50,0%, что указывает на сокращение второй раз за последние три месяца.

Заглядывая в среду участники рынка получат следующие экономические данные

7:00 по восточному времени: еженедельный ипотечный индекс MBA (ранее -5,6%)

8:15 ET: Февральские изменения в занятости ADP (консенсус 150 000; до 107,000)

10:00 ET: январские вакансии (до 9,026 млн) и январские оптовые запасы (консенсус -0,1%; до 0,4%)

10:30 ET: Еженедельные запасы нефти(ранее +4,20 млн)

14:00 ET: март Бежевая книга ФРС

Энергетика: нефть Брент 82.30 долл.

Вывод: Коррекция на рынке США, которой не было с середины ноября и о которой мы предупреждали давно и буквально вчера в нашем обзоре - с большой вероятностью началась. Покупки можно начинать с момента достижения индексом S&P500 первой средней - 50-дневной - хорошо видны все средние на графике в начале обзора. Следует оставить денежный резерв для покупок в случае продолжения снижения.

Макаров Михаил, еще больше аналитики: