Уже через несколько часов состоится первое выступление Джерома Пауэлла в Конгрессе США, а завтра – второе. Вероятнее всего, эти выступления не будут отличаться друг от друга, поэтому сегодняшнее будет иметь особое значение. В последнее время члены FOMC все как один повторяли одно и тоже: требуется больше доказательств сохранения нисходящей траектории по инфляции. Лишь после получения этих доказательств ФРС будет готова приступить к снижению ставки. И, по моему скромному мнению, произойти это может даже позже, чем в июне. Однако вернемся к выступлению Пауэлла.

Джером Пауэлл, вероятнее всего, не будет нагнетать обстановку в Конгрессе США. Там его ждет всего лишь отчет по денежно-кредитной политике за полгода. Конгрессмены не будут требовать озвучивания сроков снижения ставок, а также требовать приступить к смягчению как можно раньше. Поэтому я считаю, что в речи Пауэлла мы услышим все то, что уже слышали неоднократно.

Параллельно с выступлением Пауэлла в Конгрессе продолжают давать интервью другие члены FOMC. Вчера Сьюзан Коллинз, президент ФРБ Бостона заявила, что ожидает смягчения политики в конце текущего года, так как процесс замедления инфляции снизился за последние месяцы. Ранее я уже обращал внимание моих читателей на тот факт, что в последние полгода американская инфляция практически не снижается. Безусловно, сейчас речи не идет о дополнительном ужесточении, но и о понижении ставки с инфляцией выше 3% речи быть не может.

Коллинз хочет увидеть продолжение снижения инфляции. Она считает, что может потребоваться больше времени на достижение цели по инфляции, а также для нормализации экономики при сохранении стабильности на рынке труда. Коллинз также обратила внимание на показатель заработных плат, отметив, что они должны прекратить оказывать стимулирующее влияние на инфляцию. В то же время президент ФРБ Бостона не сомневается в достижении инфляции 2% в будущем.

Исходя из всего вышесказанного, я могу сделать только один вывод: ФРС может начать понижать ставку даже гораздо позже июня. Если в ближайшие несколько месяцев индекс потребительских цен не опустится хотя бы до 2,5-2,6%, то в июне на повестке дня не будет стоять вопрос о смягчении монетарной политики. На мой взгляд, у рынка появляется все больше оснований для повышения спрос на доллар США.

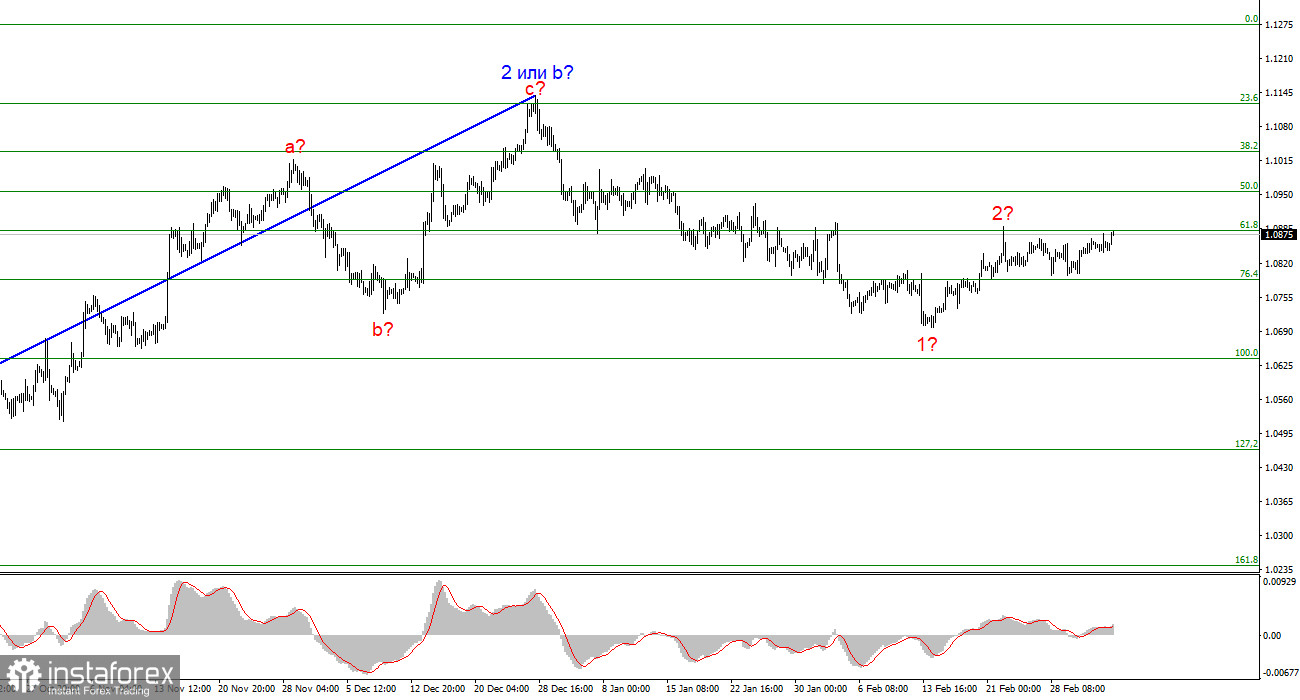

Волновая картина по EUR/USD:

Исходя из проведенного анализа EUR/USD, я делаю вывод, что построение понижательного набора волн продолжается. Волна 2 или b приняла завершенный вид, поэтому в ближайшее время я ожидаю продолжения построения импульсной нисходящей волны 3 или с со значительным снижением инструмента. Сейчас строится внутренняя коррекционная волна, которая может завершиться уже на этой неделе. Я продолжаю рассматривать только продажи с целями, находящимися около расчетной отметки 1,0462, что соответствует 127,2% по Фибоначчи.

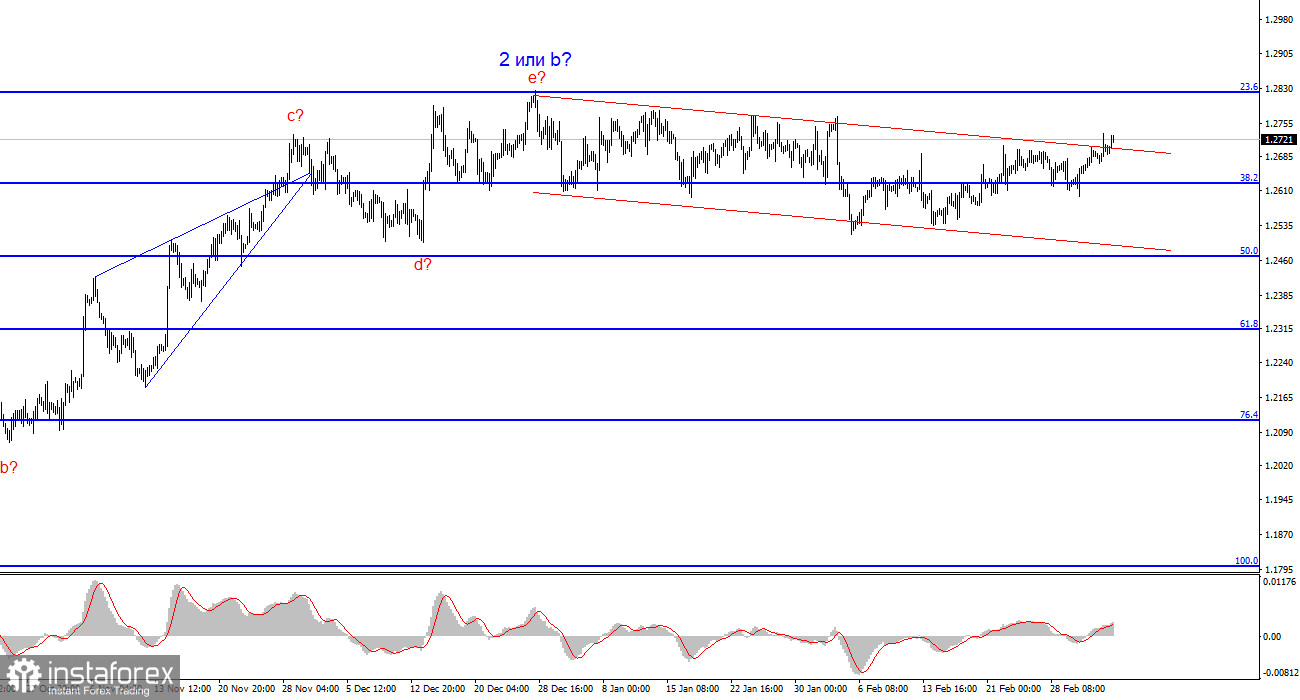

Волновая картина по GBP/USD:

Волновая картина инструмента GBP/USD по-прежнему предполагает снижение. В данное время я рассматриваю продажи инструмента с целями, расположенными ниже отметки 1,2039, так как считаю, что волна 3 или с рано или поздно наберет ход. Удачная попытка прорыва отметки 1,2627 стала сигналом для продаж, однако в данное время я могу выделить также боковик с нижней границей на отметке 1,2500. Эта отметка и является для меня сейчас предельной в падении британца. Нисходящий коридор уже нарушен, поэтому британец может некоторое время продолжать повышение, которое является очередной внутренней волной в боковике.

Основные принципы моего анализа:

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.