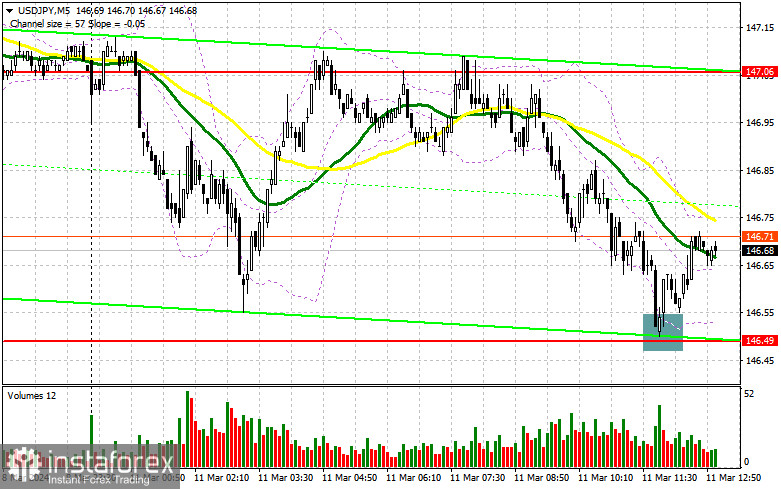

В своем утреннем прогнозе я обращал внимание на уровень 146.49 и планировал от него принимать решения по входу в рынок. Давайте посмотрим на 5-минутный график и разберемся с тем, что там произошло. Снижение и формирование ложного пробоя в районе 146.49 привели к сигналу на покупку, однако после движения вверх на 15 пунктов вся активность закончилась. Никто не хочет покупать доллар даже по текущим ценам, и на это есть серьезная причина. На вторую половину дня техническая картина была пересмотрена.

Для открытия длинных позиций по USD/JPY требуется:

Отсутствие статистики продолжает сохранять давление на пару, что в любой момент может вылиться в крупную распродажу в продолжение медвежьего рынка. В случае сохранения давления на пару действовать на покупку вновь нужно очень осторожно, ведь акцент по-прежнему смещен на защиту крупного уровня 146.49. Лишь формирование там ложного пробоя по аналогии с тем, что я разбирал выше, станет подходящим условиям для наращивания длинных позиций в расчете на рывок к 146.99. Прорыв и обратный тест сверху вниз этого диапазона приведут к еще одному хорошему варианту на покупку доллара, способному подтолкнуть USD/JPY вверх, в район 147.49, где расположились средние скользящие, играющие на стороне продавцов. Самой дальней целью выступит область 148.09, где собираюсь фиксировать прибыль. При сценарии дальнейшего снижения пары и отсутствия активности на 146.49, а этот уровень уже несколько раз тестировался на прочность, давление на доллар вернется, что приведет к новому движению пары вниз, в район 146.22. Только ложный пробой там даст сигнал на открытие длинных позиций. Покупать USD/JPY сразу на отскок планирую только от минимума в районе 145.93 с целью коррекции в 30-35 пунктов внутри дня.

Для открытия коротких позиций по USD/JPY требуется:

Продавцы полностью контролируют рынок, ведь, несмотря на неудачную попытку пробоя месячного минимума, желающих покупать доллар особо не нашлось. В сложившихся условиях самым оптимальным сценарием на продажу будет восходящая коррекция в район 146.9, где формирование ложного пробоя даст шанс на открытие коротких позиций в расчете на повторное снижение к поддержке 146.49. Прорыв и обратный тест снизу вверх этого диапазона нанесут более серьезный удар по позициям быков, что приведет к сносу стоп-приказов и откроет путь к 146.22, что укрепит нисходящий тренд на рынке. Самой дальней целью выступит область 145.93, где собираюсь фиксировать прибыль. При варианте роста USD/JPY и отсутствия активности на 146.99 во второй половине дня на фоне отсутствия важной статистики по США ничего страшного не произойдет. Однако лучше всего отложить продажи до теста следующего сопротивления 147.49. При отсутствии движения вниз и там я буду продавать USD/JPY сразу на отскок сразу от 148.09, но лишь в расчете на коррекцию пары вниз на 30-35 пунктов внутри дня.

На все вопросы отвечаю в своей группе в Telegram

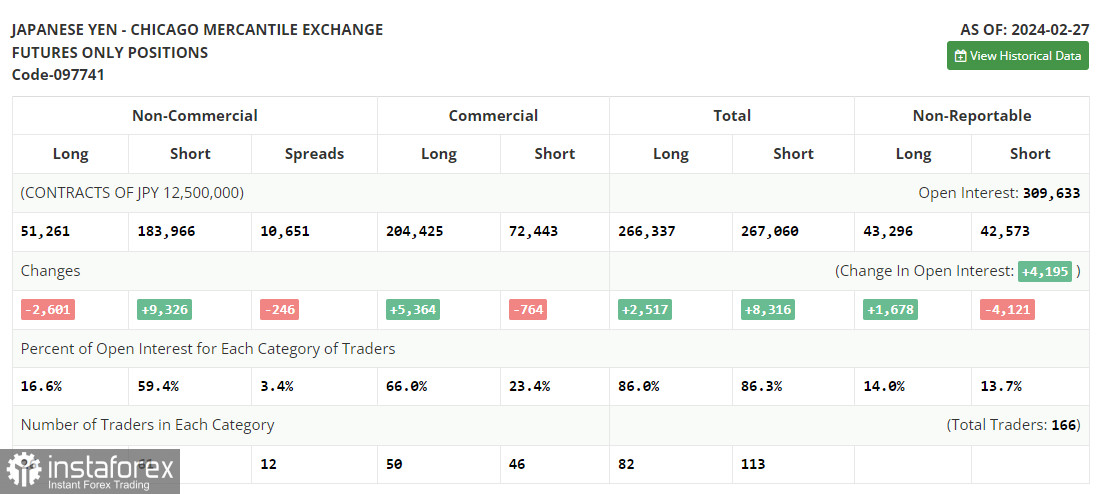

B COT-отчете (Commitment of Traders) за 27 февраля наблюдался рост коротких и сокращение длинных позиций. Доллар по 150 иен остается проблемой для трейдеров.

Прежде всего – это дорого, и где-то на этом уровне начинает действовать с интервенциями Центральный банк Японии. Однако и поводов для продажи пока нет абсолютно никаких. Недавние заявления представителей Центрального банка о том, что политика будет приведена в норму, привели к резким покупкам иены и падению USD/JPY, которое очень быстро выбрали в расчете на сохранение агрессивной денежно-кредитной политики со стороны ФРС. В последнем COT-отчете говорится, что длинные некоммерческие позиции сократились на 2 601, до уровня 51 261, тогда как короткие некоммерческие позиции подскочили на 9 326, до уровня 183 966. В итоге спрэд между длинными и короткими позициями упал на 246.

Сигналы индикаторов:

Средние скользящие

Торговля ведется ниже 30 и 50-дневных средних скользящих, что указывает на дальнейшее падение пары.

Примечание. Период и цены средних скользящих рассматриваются автором на часовом графике H1 и отличаются от общего определения классических дневных средних скользящих на дневном графике D1.

Bollinger Bands

В случае снижения в качестве поддержки выступит нижняя граница индикатора в районе 146.70.

Описание индикаторов:

• Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период – 50. На графике отмечена желтым цветом;

• Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период – 30. На графике отмечена зеленым цветом;

• Индикатор MACD (Moving Average Convergence/Divergence – схождение/расхождение скользящих средних) Быстрое EMA – период 12. Медленное EMA – период 26. SMA – период 9;

• Bollinger Bands (Полосы Боллинджера). Период – 20;

• Некоммерческие трейдеры – спекулянты, такие как отдельные трейдеры, хедж-фонды и крупные учреждения, использующие фьючерсный рынок в спекулятивных целях и соответствующие определённым требованиям;

• Длинные некоммерческие позиции представляют суммарную длинную открытую позицию некоммерческих трейдеров;

• Короткие некоммерческие позиции представляют суммарную короткую открытую позицию некоммерческих трейдеров;

• Суммарная некоммерческая нетто позиция является разницей между короткими и длинными позициями некоммерческих трейдеров.